每月專欄

2024-05-29

李全順 : 2024-5月全球經濟趨勢追蹤與預測 -【地緣政治動盪有望趨穩 黃金避險需求暫時轉弱】

地緣政治動盪有望趨穩 黃金避險需求暫時轉弱

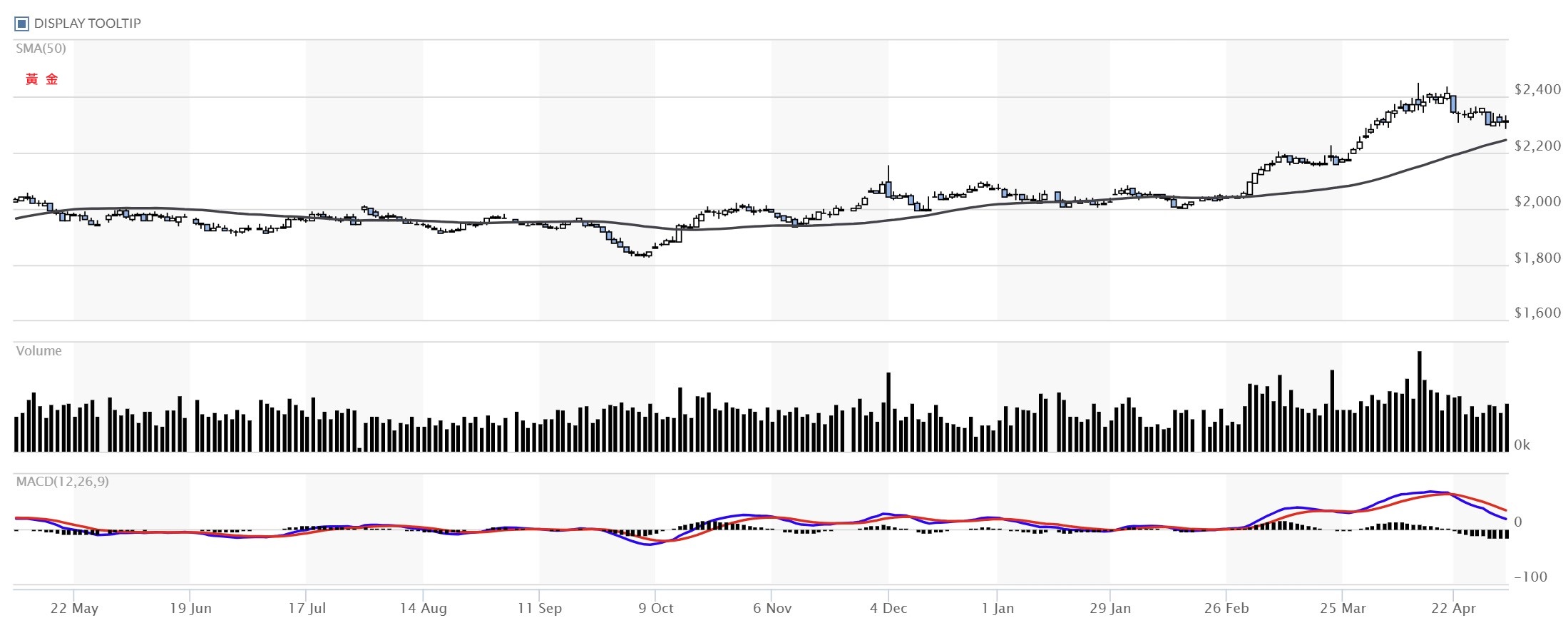

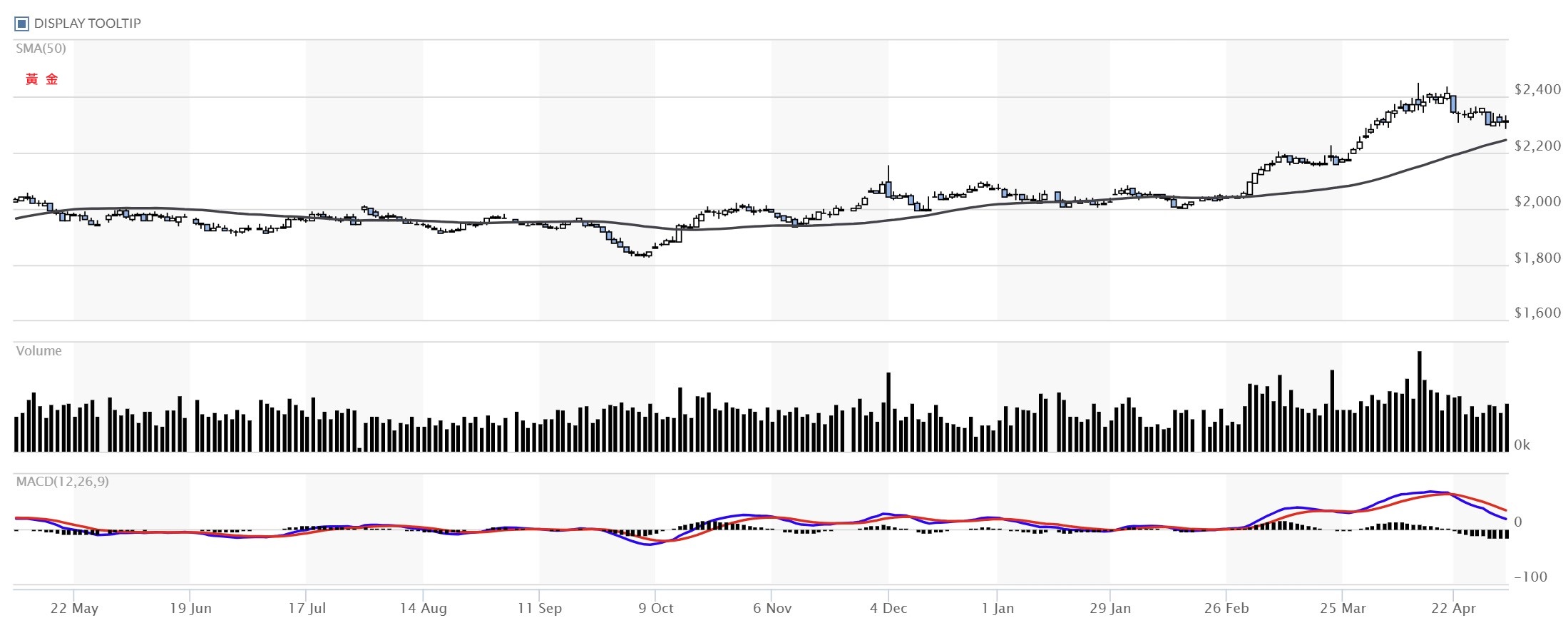

COMEX 6月黃金期貨5月2日收盤下跌1.4美元至每盎司2,309.6美元,因地緣政治緊張趨緩降低避險需求;全球最大黃金ETF道富財富黃金指數基金2日黃金持有量減少1.15公噸至831.04公噸。哈馬斯表示正在以「積極的態度」研究當前的停火提案,有助於緩解地緣政治緊張局勢。

美國FED 5月1日將聯邦基金利率目標區間維持在5.25%至5.50%不變,這是FED自去年9月以來連續第六次會議維持利率不變。FED聲明表示通膨率雖在過去一年有所緩解,但仍處於高位;而近幾個月,在實現2%通膨目標方面缺乏進一步進展。聲明表示,在對通膨率持續向2%的長期目標邁進抱有更大信心之前,FED降低聯邦基金利率目標區間是不合適的。

世界黃金協會4月30日報告表示,2024年第一季,全球除交易所以外場外交易的黃金需求年減5%至1,102公噸,主要受到黃金ETF投資持續減少的影響。包括OTC市場在內,全球第一季黃金需求則是年增3%至1,238公噸,此創下2016年以來的同期新高。

今年第一季,在全球中央銀行買盤的帶動下,全球官方黃金儲備淨增加290公噸,其中僅有一部分已經反映在IMF的統計數據當中。金條金幣的投資需求年增3%至312公噸。第一季全球黃金ETF持倉減少了114公噸,主要的減少來自於歐洲與北美市場,亞洲市場則是略有增加。

今年第一季,金飾部門的表現尚屬健康,全球金飾消費年減2%至479公噸,金飾加工量則是年增1%至535公噸,第一季金飾部門的庫存量增加了56公噸。第一季科技部門的黃金需求年增10%達到78.6公噸,因AI人工智慧技術的爆發帶動了電子產品部門的需求。報告顯示,今年第一季,倫敦金午盤定盤價達到平均每盎司2,070美元的創新高水平,較前季以及去年同期分別上漲5%與10%。3月底,倫敦金午盤定盤價以每盎司2,214美元作收。4月12日,倫敦金午盤定盤價創下歷史新高達到每盎司2,401.50美元。

供應面部分,今年第一季,全球金礦產量年增4%達到893公噸,創下歷年的同期新高。黃金回收量也年增12%至351公噸,此創下2020年第三季以來的季度新高,主要受到金價創新高的激勵。報告表示,今年第一季,西方和東方投資者表現出不同的行為。西方黃金買盤依然強勁,但也有出現健康的獲利了結賣壓,這與東方投資人在價格飆升之際的強勁買盤形成鮮明對比。今年第一季,中國黃金消費需求年增13%至295公噸,印度黃金消費需求年增8%至137公噸。

展望2024年,中央銀行和零售投資將為黃金提供強勁的支撐,儘管西方投資者保持觀望態度。金價飆漲可能會導致回收供應增加和珠寶需求下降,但地緣政治風險升高和珠寶在某些國家的準投資角色將會減緩高金價的衝擊。中國對金條和金幣的投資需求預計將保持強勁,而印度黃金需求也預期增加,主要受益於良好的季風季節和穩健經濟增長的帶動。

儘管通膨預計將下行,但仍不太可能達到FED 2%的目標,黃金仍將會是具有吸引力的長期抗通膨工具。全球不斷增長的政府債務、地緣政治不確定性和不斷變化的全球化趨勢預計將支持長期通膨。美國不斷上升的聯邦債務仍然是中長期通膨風險,全球經濟碎片化也同樣將帶來通膨風險,因這會削弱發達國家的供應鏈,並使資源配置更加低效。此外,綠色能源轉型和為實現長期目標而爭奪原材料的競賽,也將加劇全球地緣政治的緊張局勢。中東、東歐以及東海和南海的緊張局勢仍然緊張,而且還會加劇。

地緣政治緊張局勢加劇將對美元作為世界儲備貨幣帶來壓力,使黃金成為有吸引力的貨幣金屬。隨著世界分裂為東西方貿易集團,貿易碎片化的持續趨勢將挑戰以美元為中心的貨幣體系的必要性,並將導致央行在全球經濟政策不確定性上升的情況下轉向黃金作為避風港。

Morgan Stanley投資報告表示,在美國實質利率上揚的情況下,黃金表現堅挺,為投資者提供了中期買入機會。就像擺脫了實質利率上升的負面影響的股票一樣,與實質利率和美元指數反向波動的金價也展現出極強的韌性,中期來看,該行建議在金價走軟或利率下降時買入黃金。

黃金作為避險資產,能夠幫助央行多元化資產以對抗風險,在全球經濟不穩定或地緣政治緊張的情況下,黃金可以減少央行資產組合中的波動性。黃金也可以對沖通貨膨脹的風險,當通貨膨脹上升時,貨幣的購買力會下降,而黃金的價格也會因此上漲,持有黃金可以幫助央行對沖通貨膨脹風險。此外,央行增加黃金儲備還可以向市場傳遞信心和穩定的信號,因黃金的價值在全球範圍內都得到認可。

2024年上半年全球在俄烏軍事衝突、以巴軍事衝突未歇,地緣政治持續動盪,美中經貿摩擦方興未艾,全球通膨與世界主要經濟體經濟下行壓力,全球投資市場悲觀情緒愈發濃厚與美國總統大選等多種因素綜合作用下,黃金的長線避險功能得以充分凸顯。美國政府的未來的宏觀貨政是否將轉為寬鬆、美中美貿易摩擦持續與否、地緣政治不穩定性等利空因素,將有利黃金避險買盤增溫,黃金ETF投資者傾向于持有黃金而不是獲利了結,金市的避險情緒謹慎樂觀。黃金價格未來方向將取決於美元強弱、全球貨幣政策寬鬆與否和中長期利率的變化。

(撰稿人: CSIA/ CFP/中國廣西財經學院會審學院資評系副教授 李全順)

COMEX 6月黃金期貨5月2日收盤下跌1.4美元至每盎司2,309.6美元,因地緣政治緊張趨緩降低避險需求;全球最大黃金ETF道富財富黃金指數基金2日黃金持有量減少1.15公噸至831.04公噸。哈馬斯表示正在以「積極的態度」研究當前的停火提案,有助於緩解地緣政治緊張局勢。

美國FED 5月1日將聯邦基金利率目標區間維持在5.25%至5.50%不變,這是FED自去年9月以來連續第六次會議維持利率不變。FED聲明表示通膨率雖在過去一年有所緩解,但仍處於高位;而近幾個月,在實現2%通膨目標方面缺乏進一步進展。聲明表示,在對通膨率持續向2%的長期目標邁進抱有更大信心之前,FED降低聯邦基金利率目標區間是不合適的。

世界黃金協會4月30日報告表示,2024年第一季,全球除交易所以外場外交易的黃金需求年減5%至1,102公噸,主要受到黃金ETF投資持續減少的影響。包括OTC市場在內,全球第一季黃金需求則是年增3%至1,238公噸,此創下2016年以來的同期新高。

今年第一季,在全球中央銀行買盤的帶動下,全球官方黃金儲備淨增加290公噸,其中僅有一部分已經反映在IMF的統計數據當中。金條金幣的投資需求年增3%至312公噸。第一季全球黃金ETF持倉減少了114公噸,主要的減少來自於歐洲與北美市場,亞洲市場則是略有增加。

今年第一季,金飾部門的表現尚屬健康,全球金飾消費年減2%至479公噸,金飾加工量則是年增1%至535公噸,第一季金飾部門的庫存量增加了56公噸。第一季科技部門的黃金需求年增10%達到78.6公噸,因AI人工智慧技術的爆發帶動了電子產品部門的需求。報告顯示,今年第一季,倫敦金午盤定盤價達到平均每盎司2,070美元的創新高水平,較前季以及去年同期分別上漲5%與10%。3月底,倫敦金午盤定盤價以每盎司2,214美元作收。4月12日,倫敦金午盤定盤價創下歷史新高達到每盎司2,401.50美元。

供應面部分,今年第一季,全球金礦產量年增4%達到893公噸,創下歷年的同期新高。黃金回收量也年增12%至351公噸,此創下2020年第三季以來的季度新高,主要受到金價創新高的激勵。報告表示,今年第一季,西方和東方投資者表現出不同的行為。西方黃金買盤依然強勁,但也有出現健康的獲利了結賣壓,這與東方投資人在價格飆升之際的強勁買盤形成鮮明對比。今年第一季,中國黃金消費需求年增13%至295公噸,印度黃金消費需求年增8%至137公噸。

展望2024年,中央銀行和零售投資將為黃金提供強勁的支撐,儘管西方投資者保持觀望態度。金價飆漲可能會導致回收供應增加和珠寶需求下降,但地緣政治風險升高和珠寶在某些國家的準投資角色將會減緩高金價的衝擊。中國對金條和金幣的投資需求預計將保持強勁,而印度黃金需求也預期增加,主要受益於良好的季風季節和穩健經濟增長的帶動。

儘管通膨預計將下行,但仍不太可能達到FED 2%的目標,黃金仍將會是具有吸引力的長期抗通膨工具。全球不斷增長的政府債務、地緣政治不確定性和不斷變化的全球化趨勢預計將支持長期通膨。美國不斷上升的聯邦債務仍然是中長期通膨風險,全球經濟碎片化也同樣將帶來通膨風險,因這會削弱發達國家的供應鏈,並使資源配置更加低效。此外,綠色能源轉型和為實現長期目標而爭奪原材料的競賽,也將加劇全球地緣政治的緊張局勢。中東、東歐以及東海和南海的緊張局勢仍然緊張,而且還會加劇。

地緣政治緊張局勢加劇將對美元作為世界儲備貨幣帶來壓力,使黃金成為有吸引力的貨幣金屬。隨著世界分裂為東西方貿易集團,貿易碎片化的持續趨勢將挑戰以美元為中心的貨幣體系的必要性,並將導致央行在全球經濟政策不確定性上升的情況下轉向黃金作為避風港。

Morgan Stanley投資報告表示,在美國實質利率上揚的情況下,黃金表現堅挺,為投資者提供了中期買入機會。就像擺脫了實質利率上升的負面影響的股票一樣,與實質利率和美元指數反向波動的金價也展現出極強的韌性,中期來看,該行建議在金價走軟或利率下降時買入黃金。

黃金作為避險資產,能夠幫助央行多元化資產以對抗風險,在全球經濟不穩定或地緣政治緊張的情況下,黃金可以減少央行資產組合中的波動性。黃金也可以對沖通貨膨脹的風險,當通貨膨脹上升時,貨幣的購買力會下降,而黃金的價格也會因此上漲,持有黃金可以幫助央行對沖通貨膨脹風險。此外,央行增加黃金儲備還可以向市場傳遞信心和穩定的信號,因黃金的價值在全球範圍內都得到認可。

2024年上半年全球在俄烏軍事衝突、以巴軍事衝突未歇,地緣政治持續動盪,美中經貿摩擦方興未艾,全球通膨與世界主要經濟體經濟下行壓力,全球投資市場悲觀情緒愈發濃厚與美國總統大選等多種因素綜合作用下,黃金的長線避險功能得以充分凸顯。美國政府的未來的宏觀貨政是否將轉為寬鬆、美中美貿易摩擦持續與否、地緣政治不穩定性等利空因素,將有利黃金避險買盤增溫,黃金ETF投資者傾向于持有黃金而不是獲利了結,金市的避險情緒謹慎樂觀。黃金價格未來方向將取決於美元強弱、全球貨幣政策寬鬆與否和中長期利率的變化。

(撰稿人: CSIA/ CFP/中國廣西財經學院會審學院資評系副教授 李全順)