每月專欄

2021-06-07

李全順 : 2021-6月全球經濟趨勢追蹤與預測 -【美國疫苗接種超過五成 、未來經濟解封增添新動能】

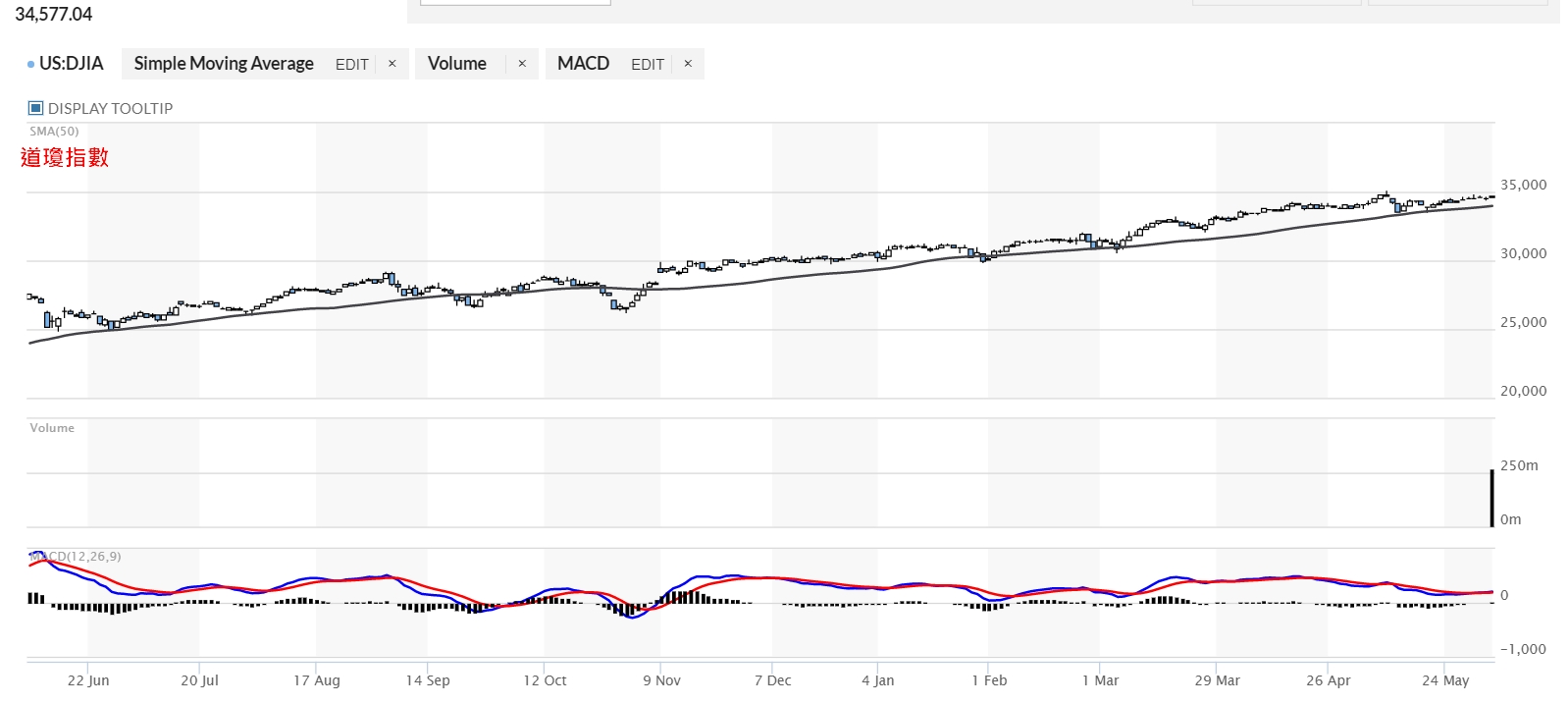

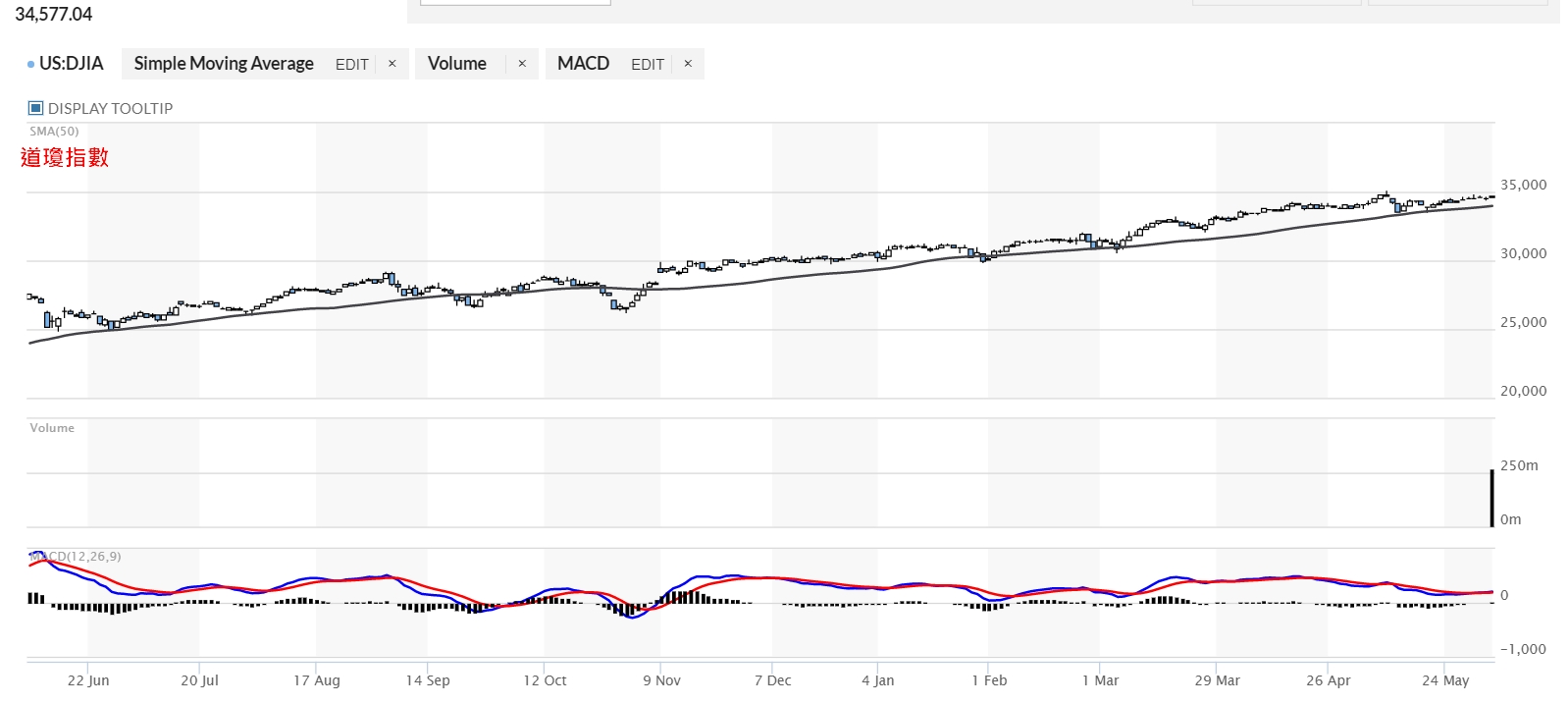

美國總統拜登近期與美國共和黨領導人討論了他的國內基建投資計畫,因為他提出了一個額外的1兆美元計畫,預計未來五年達4000億美元,低於他前主張的1.7兆美元的規模。拜登承諾通過提高公司稅來為該計畫增加稅收,但共和黨更新後的計畫是8年9280億美元。現在雖然不是卡特時代,但物價確實在飆漲。受就業資料刺激,標普500指數本週五上漲0.88%,接近歷史高點。標普500指數覆蓋的11個行業板塊中有9個本周實現上漲。能源板塊本周表現最好,上漲6.68%,今年累計上漲45.33%;其次是房地產板塊,本周上漲3.04%,年內累計上漲22.06%;金融板塊本周上漲1.21%,年內累計上漲30.04%。今年迄今為止,能源板塊仍是表現最好的板塊,累計上漲45.33%;公用事業板塊表現最差,累計上漲了3.55%。

隨著2021年一季度財報已揭露超過97%,整體看業績是積極正面的,同時創造了新的營收紀錄。今年494份報告中有422份淨利潤超預期,493份報告中有387份營收超預期,營運利潤率也創下新高。這個季度的強勁表現是2020年第一季度的兩倍,當時的企業和消費者由於新冠肺炎疫情的不確定性而撤出。隨著夏季假期計畫的開始,消費者似乎開始擴大消費。迄今為止,美國累計接種了2.98億劑次新冠疫苗,其中50.9%的美國人口接種了至少一次疫苗,41.2%的美國人已完成接種。

本周美國發佈多組經濟資料。美國5月製造業PMI指數為62.1,高於預期的61.5,ISM製造業指數為61.2,高於預期的60.9;美國5月服務業PMI指數為70.4,高於預期的68.1,ISM服務業PMI為64.0,高於預期的63.1;美國4月份建築支出增長0.2%,而此前預期的增幅為0.6%,同比增幅為9.8%。FED褐皮書表示,隨著物價上漲壓力加大,美國經濟擴張速度加快,但仍保持溫和。2021年第一季度的最終生產率增長了5.4%,因單位勞動力成本上升了1.7%。4月份的工廠訂單下降了0.6%,而預期是增加0.1%,同時3月份的訂單從初值1.1%修訂為1.4%。

美國5月ADP新增就業97.8萬人,超過市場預期的65.0萬人。美國5月份非農部門新增就業崗位為55.9萬個,不及市場預期的65萬個,但高於4月份向上修訂後的27.8萬個。此外,5月失業率為5.8%,低於預期的5.9%與4月的6.1%。周度報告方面,美國抵押貸款申請本周下降了4.0%,購買申請本周下降了3.0%,再融資申請本周下降了5.0%。EIA原油庫存週報顯示,美國本周原油庫存下降510萬桶,而此前預期將下降250萬桶。美國本周初領失業救濟金人數為38.5萬,持續申領失業救濟金的總人數從上周的1580萬人降至1544萬人。

具體來看,休閒和酒店行業新增就業崗位29.2萬個,大部分來自餐館和酒吧;教育行業受益于經濟重新開放,5月新增就業崗位14.4萬個;其它行業方面,醫療保健和社會業增加4.6萬個就業崗位,商業服務業增加3.5萬個就業崗位,資訊業增加2.9萬個就業崗位,製造業增加2.3萬個就業崗位,運輸和倉儲業增加2.3萬個就業崗位,批發貿易業增加2萬個就業崗位。此外,建築業減少2萬個就業崗位,零售業減少6000個就業崗位。總體而言,與新冠疫情暴發之前相,美國就業市場仍有近800萬個工作崗位的缺口。儘管仍低於預期,但是美國經濟學家和分析師們認為就業資料也沒有疲軟到對經濟復甦產生嚴重懷疑。不過,美國5月勞動力參與率小幅下降至61.6%,仍有超過1億美國人處於觀望狀態。

經濟學家們對當前美國經濟前進的步伐有點過於樂觀。人們找到工作需要一段時間。對股市來說,FED沒有理由行動過快。因此這對債券市場來說也是好消息。一些FED官員將就業人口比作為衡量勞動進步的重要指標,該比率5月小幅上升至58%,但仍遠低於新冠病毒大流行前的61.1%。雖然美國最新就業報告數據是積極的,但仍不足以影響FED的貨幣政策。FED曾表示,預計美國通膨將持續一段時間,但這將被證明是暫時的。4月和5月資料高於正常水準部分是源於基數效應。未來幾個月美國就業資料不會大幅增加,因此FED仍會將重點放在縮減資產購買計畫上。CME FED觀察工具顯示,FED6月維持利率在0%-0.25%區間的概率為94%,加息25個基點至25%-50%區間的概率是6%。9月維持利率在0%-0.25%區間的概率為94.4%,加息25個基點至25%-50%區間的概率是5.6%。

基建投資是各國宏觀經濟增長的重要引擎,按照凱因斯的貨幣乘數理論,政府每支出1美元可以產生1.5美元以上的GDP國內生產總值,2兆美元基礎設施平均分配到10年中,年均投資2000億美元,每年能夠為GDP的額外產出貢獻約3000億美元。因此長期看,超2兆美元的基建投資最終可帶來2%至9%的GDP增長。另外,根據麥肯錫顧問公司的估計,美國基礎設施支出每增加1個百分點的GDP,將為經濟增加150萬個就業機會,因此樂觀狀態下,超2兆美元的基礎設施投資在未來十年可給美國創造超千萬的就業崗位。

雖然拜登將『基建和經濟復甦計畫』稱為『美國就業計畫』,但多達2/3的投入都對準了基礎設施建設。因此,『基建和經濟重建計畫』嚴格意義上說就是一個基礎設施重建計畫,而且從傳統基礎設施到新型基礎設施、從城市基礎設施到農村基礎設施、從工業基礎設施到學校基礎設施,拜登似乎要完成一項全域性基建再造與革命。只有少量資金用於勞動者的高級培訓、中低收入家庭參加醫療保險的補貼以及帶薪休假等方面。

拜登政府計畫到2030年在超過10萬人口的城市構建高品質的公共交通系統,並且10年內額外投入100億美元支援低收入地區的交通專案。不僅如此,基建投資還聚焦包括港口等在內的貨運基礎設施領域,並提出把交通基建贈款專案贈款從每年18億提高至35億美元。另外,更換城市地下老化管道、將清潔飲用水和水基礎設施投資增加一倍的內容也赫然呈現在基建投資的棋盤之中。

拜登政府計畫至2035年全美建築存量碳足跡減少一半。不僅如此,基建計畫將加大對清潔汽車的聯邦政府採購強度,在將300萬輛政府系統汽車全部升級換代為清潔能源汽車的同時,設定到2030年所有美國製造的新巴士都達到零排放。另外,每個州的低碳製造業不僅可以獲得稅收抵免的支援,還能夠得到來自聯邦政府的資金援助。

拜登政府持續支援『美國製造』和將製造業留在美國,特別是針對汽車業電動化與智能化趨勢,計畫建立50萬個公共充電網點組成的全國充電系統。同時,美國聯邦政府還會向願意試行新型充電基礎設施的市鎮和縣提供獎助,目的是不僅要確保電池生產在國內進行,還要鼓勵汽車製造商在國內建造或重組整車或零組件工廠。

根據白宮發佈的《國家安全臨時戰略指導意見》,美國將建設21世紀的數位基礎設施以及量子計算、生物技術等『未來高增長產業』,基建計畫為此每年拿出10億美元幫助5個城市佈局智慧城市技術,並設立100億美元的城市振興基金,在陷入困境的城市開展創新技術專案的應用推廣,同時投資200億美元建設農村寬頻基礎設施,在此基礎上,基建計畫設立了一個400億美元、為期10年的轉型專案基金,目的是為龐大的新型基建專案提供援助。

由於基建投資的資金主要通過聯邦政府增稅解決,或者說加稅本就是基建和經濟重建計畫的重要內容,而加稅勢必帶來企業經營成本的增升,也會對民間消費動能形成一定的排他效果。因此,美國稅務基金會和稅收政策中心的研究報告指出,加稅使長期平均工資水準下降1.15%,損失54.2萬個工作崗位,其中到2030年最富有的1%納稅人稅後收入將因稅收增加減少7.7%,所有納稅人的稅後收入平均下降1.9%。受到影響,稅務基金會強調,加稅將使未來十年GDP下降1.62%-3.4%。若如此,拜登的基建計畫在國會闖關可能不會十分順利。

2021年美國經濟的主要復甦動力將來自於民間消費,就業市場和居民收入受衝擊程度優於預期新冠疫情造成美國失業率大幅上升,但全職工作的失業率上漲幅度有限,遠低於兼職工作失業率的上升幅度。這說明疫情對就業的影響更多是在品質較低的兼職工作,而非品質較高的全職工作。因此,此次疫情下,就業市場受到衝擊的程度要遠低於2008年金融危機時期。就業市場的穩定對疫情後的經濟復甦將起到基礎性作用,經濟重啟的速度也更快。

美國的民間消費將在儲蓄的推動下加速恢復,並將補償部分因疫情而減少的消費,進而有機會帶動美國經濟的全面復甦。當前,美國家庭的資產負債水準非常健康。債務對可支配收入的比值已從2008 年金融危機時的高點1.36,下降至目前的正常水準0.90,處於 20年以來最低水準。淨財富對可支配收入的比值雖然因為疫情的原因而有所下降,但仍處於5.17左右的水準,與2018年底的水準相當。美國的民間消費雖然已開始逐步復甦,但在個人消費支出方面並不均衡。食物消費比重在疫情後反彈明顯,同比增速已回升至8.3%,而服務消費仍保持負增長,但降幅已開始緩慢收窄。

FED在利率政策方面,三季度FOMC的會議紀要顯示,現有的資產購買計畫將維持至2022年,並在2022年下半年開始縮減購買規模。目前,FED仍處在按兵不動的狀態,靜待第二輪財政刺激方案落地。疫情後,FED實施了較大規模的貨幣寬鬆政策,這導致接下來的政策調整有限。關於加息預期的討論大概率將出現在今年6月的FOMC會議上,FOMC委員們將開始關心經濟復甦後可能出現的經濟過熱現象。而9月的會議將更新對2024年的經濟展望,這將直接反應出委員們對於加息幅度的預期。

隨著2021年一季度財報已揭露超過97%,整體看業績是積極正面的,同時創造了新的營收紀錄。今年494份報告中有422份淨利潤超預期,493份報告中有387份營收超預期,營運利潤率也創下新高。這個季度的強勁表現是2020年第一季度的兩倍,當時的企業和消費者由於新冠肺炎疫情的不確定性而撤出。隨著夏季假期計畫的開始,消費者似乎開始擴大消費。迄今為止,美國累計接種了2.98億劑次新冠疫苗,其中50.9%的美國人口接種了至少一次疫苗,41.2%的美國人已完成接種。

本周美國發佈多組經濟資料。美國5月製造業PMI指數為62.1,高於預期的61.5,ISM製造業指數為61.2,高於預期的60.9;美國5月服務業PMI指數為70.4,高於預期的68.1,ISM服務業PMI為64.0,高於預期的63.1;美國4月份建築支出增長0.2%,而此前預期的增幅為0.6%,同比增幅為9.8%。FED褐皮書表示,隨著物價上漲壓力加大,美國經濟擴張速度加快,但仍保持溫和。2021年第一季度的最終生產率增長了5.4%,因單位勞動力成本上升了1.7%。4月份的工廠訂單下降了0.6%,而預期是增加0.1%,同時3月份的訂單從初值1.1%修訂為1.4%。

美國5月ADP新增就業97.8萬人,超過市場預期的65.0萬人。美國5月份非農部門新增就業崗位為55.9萬個,不及市場預期的65萬個,但高於4月份向上修訂後的27.8萬個。此外,5月失業率為5.8%,低於預期的5.9%與4月的6.1%。周度報告方面,美國抵押貸款申請本周下降了4.0%,購買申請本周下降了3.0%,再融資申請本周下降了5.0%。EIA原油庫存週報顯示,美國本周原油庫存下降510萬桶,而此前預期將下降250萬桶。美國本周初領失業救濟金人數為38.5萬,持續申領失業救濟金的總人數從上周的1580萬人降至1544萬人。

具體來看,休閒和酒店行業新增就業崗位29.2萬個,大部分來自餐館和酒吧;教育行業受益于經濟重新開放,5月新增就業崗位14.4萬個;其它行業方面,醫療保健和社會業增加4.6萬個就業崗位,商業服務業增加3.5萬個就業崗位,資訊業增加2.9萬個就業崗位,製造業增加2.3萬個就業崗位,運輸和倉儲業增加2.3萬個就業崗位,批發貿易業增加2萬個就業崗位。此外,建築業減少2萬個就業崗位,零售業減少6000個就業崗位。總體而言,與新冠疫情暴發之前相,美國就業市場仍有近800萬個工作崗位的缺口。儘管仍低於預期,但是美國經濟學家和分析師們認為就業資料也沒有疲軟到對經濟復甦產生嚴重懷疑。不過,美國5月勞動力參與率小幅下降至61.6%,仍有超過1億美國人處於觀望狀態。

經濟學家們對當前美國經濟前進的步伐有點過於樂觀。人們找到工作需要一段時間。對股市來說,FED沒有理由行動過快。因此這對債券市場來說也是好消息。一些FED官員將就業人口比作為衡量勞動進步的重要指標,該比率5月小幅上升至58%,但仍遠低於新冠病毒大流行前的61.1%。雖然美國最新就業報告數據是積極的,但仍不足以影響FED的貨幣政策。FED曾表示,預計美國通膨將持續一段時間,但這將被證明是暫時的。4月和5月資料高於正常水準部分是源於基數效應。未來幾個月美國就業資料不會大幅增加,因此FED仍會將重點放在縮減資產購買計畫上。CME FED觀察工具顯示,FED6月維持利率在0%-0.25%區間的概率為94%,加息25個基點至25%-50%區間的概率是6%。9月維持利率在0%-0.25%區間的概率為94.4%,加息25個基點至25%-50%區間的概率是5.6%。

基建投資是各國宏觀經濟增長的重要引擎,按照凱因斯的貨幣乘數理論,政府每支出1美元可以產生1.5美元以上的GDP國內生產總值,2兆美元基礎設施平均分配到10年中,年均投資2000億美元,每年能夠為GDP的額外產出貢獻約3000億美元。因此長期看,超2兆美元的基建投資最終可帶來2%至9%的GDP增長。另外,根據麥肯錫顧問公司的估計,美國基礎設施支出每增加1個百分點的GDP,將為經濟增加150萬個就業機會,因此樂觀狀態下,超2兆美元的基礎設施投資在未來十年可給美國創造超千萬的就業崗位。

雖然拜登將『基建和經濟復甦計畫』稱為『美國就業計畫』,但多達2/3的投入都對準了基礎設施建設。因此,『基建和經濟重建計畫』嚴格意義上說就是一個基礎設施重建計畫,而且從傳統基礎設施到新型基礎設施、從城市基礎設施到農村基礎設施、從工業基礎設施到學校基礎設施,拜登似乎要完成一項全域性基建再造與革命。只有少量資金用於勞動者的高級培訓、中低收入家庭參加醫療保險的補貼以及帶薪休假等方面。

拜登政府計畫到2030年在超過10萬人口的城市構建高品質的公共交通系統,並且10年內額外投入100億美元支援低收入地區的交通專案。不僅如此,基建投資還聚焦包括港口等在內的貨運基礎設施領域,並提出把交通基建贈款專案贈款從每年18億提高至35億美元。另外,更換城市地下老化管道、將清潔飲用水和水基礎設施投資增加一倍的內容也赫然呈現在基建投資的棋盤之中。

拜登政府計畫至2035年全美建築存量碳足跡減少一半。不僅如此,基建計畫將加大對清潔汽車的聯邦政府採購強度,在將300萬輛政府系統汽車全部升級換代為清潔能源汽車的同時,設定到2030年所有美國製造的新巴士都達到零排放。另外,每個州的低碳製造業不僅可以獲得稅收抵免的支援,還能夠得到來自聯邦政府的資金援助。

拜登政府持續支援『美國製造』和將製造業留在美國,特別是針對汽車業電動化與智能化趨勢,計畫建立50萬個公共充電網點組成的全國充電系統。同時,美國聯邦政府還會向願意試行新型充電基礎設施的市鎮和縣提供獎助,目的是不僅要確保電池生產在國內進行,還要鼓勵汽車製造商在國內建造或重組整車或零組件工廠。

根據白宮發佈的《國家安全臨時戰略指導意見》,美國將建設21世紀的數位基礎設施以及量子計算、生物技術等『未來高增長產業』,基建計畫為此每年拿出10億美元幫助5個城市佈局智慧城市技術,並設立100億美元的城市振興基金,在陷入困境的城市開展創新技術專案的應用推廣,同時投資200億美元建設農村寬頻基礎設施,在此基礎上,基建計畫設立了一個400億美元、為期10年的轉型專案基金,目的是為龐大的新型基建專案提供援助。

由於基建投資的資金主要通過聯邦政府增稅解決,或者說加稅本就是基建和經濟重建計畫的重要內容,而加稅勢必帶來企業經營成本的增升,也會對民間消費動能形成一定的排他效果。因此,美國稅務基金會和稅收政策中心的研究報告指出,加稅使長期平均工資水準下降1.15%,損失54.2萬個工作崗位,其中到2030年最富有的1%納稅人稅後收入將因稅收增加減少7.7%,所有納稅人的稅後收入平均下降1.9%。受到影響,稅務基金會強調,加稅將使未來十年GDP下降1.62%-3.4%。若如此,拜登的基建計畫在國會闖關可能不會十分順利。

2021年美國經濟的主要復甦動力將來自於民間消費,就業市場和居民收入受衝擊程度優於預期新冠疫情造成美國失業率大幅上升,但全職工作的失業率上漲幅度有限,遠低於兼職工作失業率的上升幅度。這說明疫情對就業的影響更多是在品質較低的兼職工作,而非品質較高的全職工作。因此,此次疫情下,就業市場受到衝擊的程度要遠低於2008年金融危機時期。就業市場的穩定對疫情後的經濟復甦將起到基礎性作用,經濟重啟的速度也更快。

美國的民間消費將在儲蓄的推動下加速恢復,並將補償部分因疫情而減少的消費,進而有機會帶動美國經濟的全面復甦。當前,美國家庭的資產負債水準非常健康。債務對可支配收入的比值已從2008 年金融危機時的高點1.36,下降至目前的正常水準0.90,處於 20年以來最低水準。淨財富對可支配收入的比值雖然因為疫情的原因而有所下降,但仍處於5.17左右的水準,與2018年底的水準相當。美國的民間消費雖然已開始逐步復甦,但在個人消費支出方面並不均衡。食物消費比重在疫情後反彈明顯,同比增速已回升至8.3%,而服務消費仍保持負增長,但降幅已開始緩慢收窄。

FED在利率政策方面,三季度FOMC的會議紀要顯示,現有的資產購買計畫將維持至2022年,並在2022年下半年開始縮減購買規模。目前,FED仍處在按兵不動的狀態,靜待第二輪財政刺激方案落地。疫情後,FED實施了較大規模的貨幣寬鬆政策,這導致接下來的政策調整有限。關於加息預期的討論大概率將出現在今年6月的FOMC會議上,FOMC委員們將開始關心經濟復甦後可能出現的經濟過熱現象。而9月的會議將更新對2024年的經濟展望,這將直接反應出委員們對於加息幅度的預期。