每月專欄

2020-11-09

李全順 : 2020-11月全球經濟趨勢追蹤與預測 -【農產期貨價格走揚、原油庫存持續大減、金價受擴張性財政政策支撐在高檔】

天候條件持續乾旱 農產期貨價格走揚

CBOT玉米與黃豆期貨11月4日上漲,因南美天氣乾旱或影響作物產量,將有利於美國農產品的出口,小麥則是下跌。12月玉米期貨收盤上漲1.1%成為每英斗4.0525美元,12月小麥下跌0.3%成為每英斗6.06美元,1月黃豆上漲2.1%成為每英斗10.8625美元。ICE Futures U.S. 12月棉花期貨11月4日下跌0.01%成為每磅70.23美分,11月粗糖期貨下跌0.5%成為每磅14.65美分。

巴西貿易部11月3日公布的數據顯示,2020年10月,巴西黃豆出口量為249.3萬噸,較前月以及去年同期分別減少44%與48%,因今年巴西黃豆的銷售較快,巴西黃豆已經進入銷售季節尾聲的影響;1-10月,巴西黃豆出口量累計年增26%至8,740萬噸。根據巴西農業部發布的2020/21作物年度首個預測報告,巴西黃豆產量預估將年增7.1%至創新高的1.336億噸。

CME Group 11月3日共同發布的農業經濟指標顯示,2020年10月,美國農業經濟指標較前月的156點上漲27點至183點,創下數據發布以來的新高,原先的高點為今年2月疫情爆發之前所創下的168點;現況指數從前月的142點上漲至178點,預期指數則是從前月的163點上漲至186點,也都是創下數據發布以來的新高。該指標是每月透過對400名農業生產者的電話訪問調查而得,本次調查的電訪期間為10月19-23日。農業經濟指標在今年4月因為疫情爆發而觸底至96點之後,過去幾個月來迅速回升,直到10月份重新超過疫情之前的高點而創下新高,主要原因在於農戶對收入前景的展望出現戲劇性的改善,包括農產品價格的回升、美國政府的補貼,以及預期新作物將會豐收等,都是帶動農業經濟指標迅速回升並且再創新高的主因。

美國農業部預估,美國玉米的單位產量將創下歷史新高,黃豆單產也將達到歷來第四高的水平,但這並未阻止黃豆以及玉米價格的上漲,主要得益於美國對大陸的農產品出口大幅增長的影響。截至10月22日,美國對大陸的黃豆出口銷售累計達到2,600萬噸,相比去年同期僅為620萬噸;玉米出口銷售累計達到1,055萬噸,去年同期僅為6萬噸;小麥出口銷售累計達到160萬噸,去年同期僅為19.3萬噸。T&F Agroeconomica表示,川普對中國發動的貿易戰使得巴西的農業出口受益,如果拜登贏得總統大選的話,巴西農業部門可能會面臨一些壓力,因市場預期拜登會有更大規模的刺激方案,將會促使美元下跌,從而使得巴西的農產品出口面臨較大的競爭。

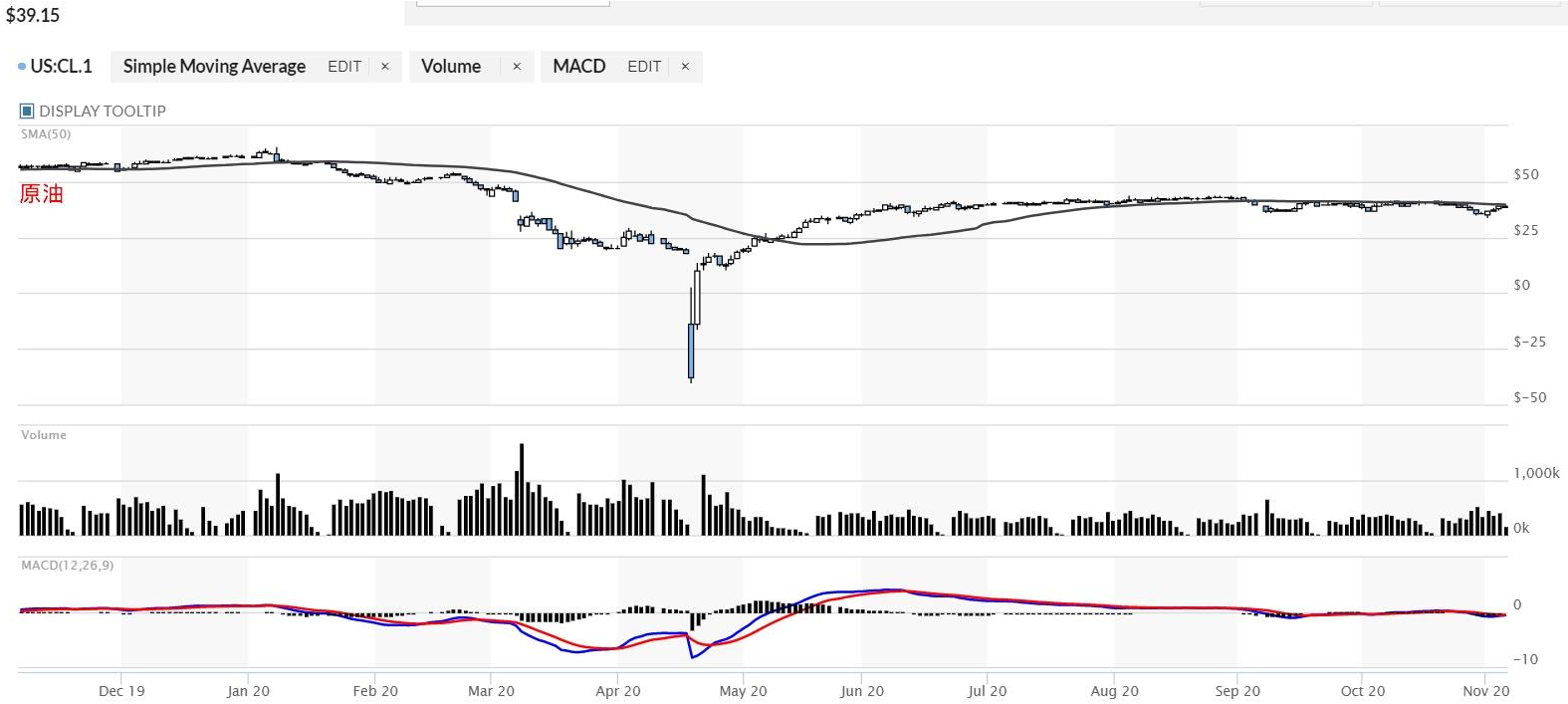

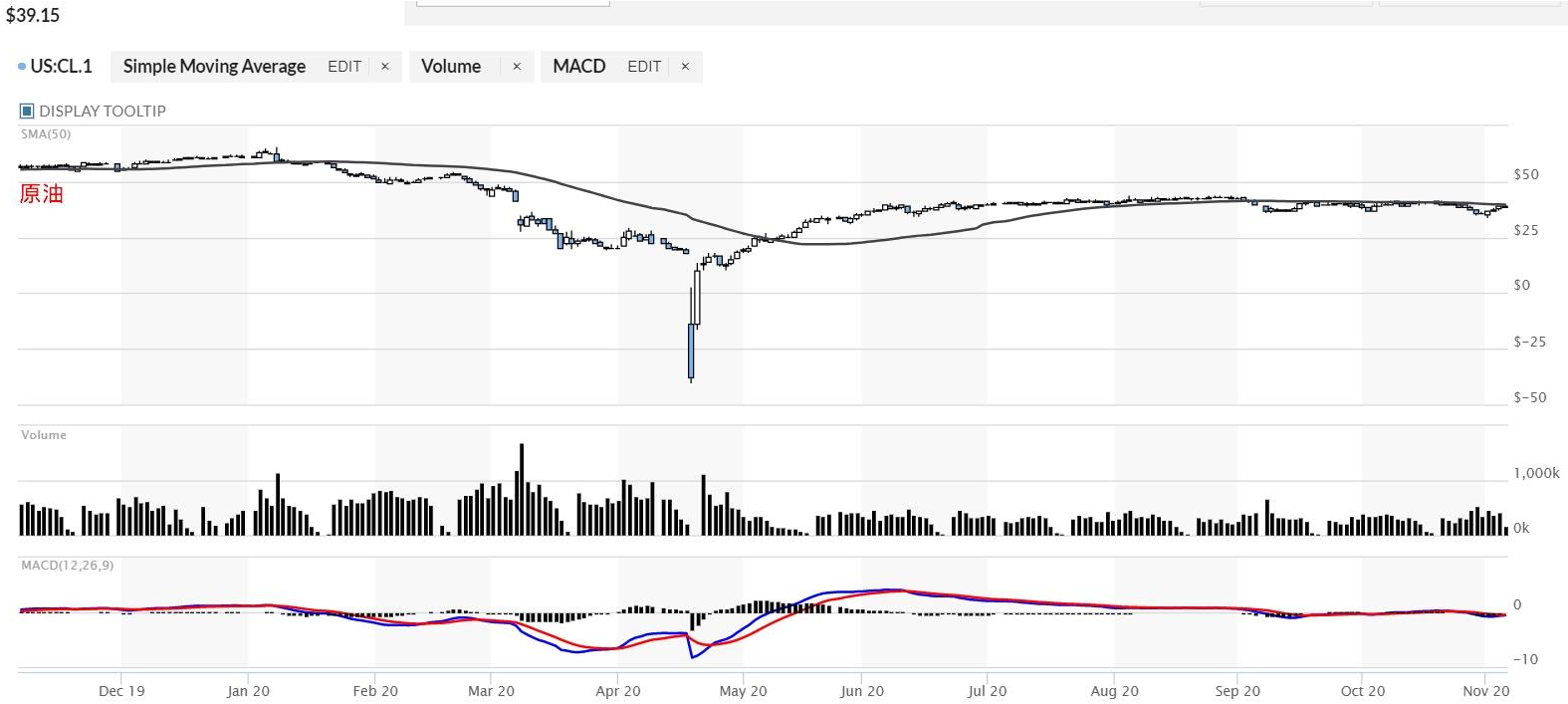

原油庫存持續大減 激勵油價跌深反彈

NYMEX 12月原油期貨11月4日收盤上漲1.49美元或4%成為每桶39.15美元,主要受到美國上週原油庫存大減的激勵,ICE Futures Europe近月布蘭特原油上漲1.52美元或3.8%成為每桶41.23美元。

美國能源部11月4日公佈的數據顯示,截至10月30日,美國商業原油庫存較前週減少800萬桶至4.484億桶,創下7個月以來新低,也是2個月來的單週最大減幅;汽油庫存增加150萬桶至2.277億桶,包括柴油在內的蒸餾油庫存減少160萬桶至1.546億桶。標普全球普氏的調查原先預估上週美國原油、汽油與蒸餾油庫存將分別減少60萬桶、110萬桶與240萬桶。

OPEC+ 11月3日表示,支持將當前的減產協議延長至2021年第一季,因為第一季通常也是石油需求較少的一個季度,並稱該國與俄羅斯、沙烏地阿拉伯與伊拉克等正就此尋求其他OPEC+成員國的支持。如果石油需求再度惡化,OPEC+不排除會再度擴大減產,但目前不急於下結論,OPEC+還可以繼續觀察未來一個月的市場情況。

近日,歐洲疫情再度嚴峻,各國陸續都宣布了將再度實施一個月左右的封鎖限制措施來抑制疫情傳播,石油需求也將再受衝擊,這也將打亂OPEC+原定明年一月起上調生產配額200萬桶/日的計畫, OPEC+不但將取消明年一月增產的時程,並且正在討論進一步減產200萬桶/日的可能性。OPEC+將於11月底召開會議。

美國能源部報告表示,2020年,OPEC成員國的石油淨出口收入預估將較2019年的5,950億美元大減45%至3,230億美元,此將創下18年以來的新低,主要因為全球疫情衝擊需求導致油價下跌,以及減產協議導致出口減少的影響。許多石油出口國都非常仰賴石油出口收入,石油出口收入的減少也將令這些國家的財政受到影響。OPEC石油淨出口收入在2012年創下歷史新高達到1.2兆美元。

今年由於全球冠狀病毒肆虐,各國為對抗疫情持續祭出各種封鎖限制措施,這也導致了石油需求大減以及油價的下跌,美國能源部預估2020年布蘭特原油的平均價格將為每桶41美元,較2019年均價每桶64美元將下跌36%。而OPEC為了對抗需求下滑以及穩定油價,聯合俄羅斯等產油國作出創紀錄的減產行動,美國能源部預估,2020年,OPEC原油日產量將較2019年的3,450萬桶減少390萬桶至3,070萬桶。

金價受擴張性財政政策支撐在高檔

Coast Capital LLC創辦人兼投資長James Rasteh表示,無論是誰贏得美國總統大選,黃金市場都將受益,特別是對於金礦商來說;因為無論由誰當選,美國都將推出大規模的財政刺激計劃。James Rasteh指出,更多的財政刺激措施也就意味著更高的財政赤字,這將會削弱投資人的信心,並促使資金湧向包括黃金在內的避險資產,從而推高金價。黃金產量下滑以及生產成本提高也是推升金價的主因,當前金礦商必須耗費更多資金才能發現新的金礦,並且金礦的品位也在下滑,預計十年後全球的黃金產量將只有目前的一半。

由於新的金礦越來越難發現,大型金礦商將更傾向於併購小型金礦商來增加其金礦資源儲備,這會使得金礦產業的併購活動更加熱絡,而中小型的金礦商也就更有機會待價而沽,對其股價表現也會是有利的,因此會更加關注擁有優質資產的中小型金礦商。今年以來,全球前兩大金礦商Newmont Corporation與Barrick Gold Corporation股價已經分別上漲48%與46%。

LaSalle Futures Group資深市場分析師Charlie Nedoss表示,4年前的美國總統大選造成金價大幅震盪,因此今年投資人可能會較為謹慎保守。4年前川普在最初的開票中旗開得勝,而市場則認為川普勝選將會造成混亂,這使得金價從每盎司1,270美元上漲至1,336美元;不過,川普的勝選感言展現總統風範,大幅降低了市場的緊張情緒,隔日金價回吐全部漲幅跌回每盎司1,270美元。

BubbaTrading.com首席市場策略師Todd Horwitz表示,今年的總統大選可能不會對金價造成太大影響,因市場過去一個月來持續消化大選相關的消息,他認為選舉之後金價仍將繼續維持過去兩個月來的調整步調,向下尋求支撐。

雖然全球政治與經濟的不確定因素已經大部分反映到金價當中了,但是隨著美國總統大選的更加白熱化,不確地性可能還會繼續升高,也因此將會繼續支撐黃金的避險需求與價格。雖然一些模型顯示候選人拜登的勝選機會較大,但市場也不能忘記2016年川普同樣是在不被看好的情況下贏得美國總統大選。

無論美國總統大選由誰勝出,當選者都要面對疫情衝擊下經濟疲軟的問題,拜登已經提出未來十年額外增加7.3兆美元開支的計畫,這只會使得當前已經高於美國GDP的政府債務更加膨脹,對美元也將構成壓力,從而有利於金價的表現。即使不計入美國總統大選的不確定因素,短期內美國總體經濟疲弱也會是市場主要的關注焦點,而這同樣有利於黃金多頭。

Citibank最新報告再度上調金價的預估,該行預估金價在未來3個月可望上漲至每盎司2,200美元價位,未來6-12個月則上看每盎司2,400美元,較原先的預估價均上調了100美元,黃金ETF的積極買盤、美元走弱,以及實質負利率等,都是推升金價的主要因素。該行也將2021年平均金價的預估大幅上調了300美元至創新高的每盎司2,275美元。

2020年6月起,在全球經貿摩擦不斷加劇、美國FED寬鬆貨政、美債收益率下跌、世界主要經濟體經濟下行壓力增大、全球投資市場悲觀情緒愈發濃厚等多種因素綜合作用下,黃金的避險功能得以充分凸顯,金價同步上揚。美國的總體財政政策、美國發動中美貿易戰爭、地緣政治不穩定性與中國新冠肺炎疫情等利空因素,有利黃金避險買盤增溫,黃金ETF投資者傾向于持有黃金而不是獲利了結,金市的市場情緒謹慎樂觀。地緣政治風險,新冠肺炎,美國總統大選等因素正支持黃金市場,黃金未來方向將取決於美元,美國貨幣政策寬鬆與否和長期利率的變化。

CBOT玉米與黃豆期貨11月4日上漲,因南美天氣乾旱或影響作物產量,將有利於美國農產品的出口,小麥則是下跌。12月玉米期貨收盤上漲1.1%成為每英斗4.0525美元,12月小麥下跌0.3%成為每英斗6.06美元,1月黃豆上漲2.1%成為每英斗10.8625美元。ICE Futures U.S. 12月棉花期貨11月4日下跌0.01%成為每磅70.23美分,11月粗糖期貨下跌0.5%成為每磅14.65美分。

巴西貿易部11月3日公布的數據顯示,2020年10月,巴西黃豆出口量為249.3萬噸,較前月以及去年同期分別減少44%與48%,因今年巴西黃豆的銷售較快,巴西黃豆已經進入銷售季節尾聲的影響;1-10月,巴西黃豆出口量累計年增26%至8,740萬噸。根據巴西農業部發布的2020/21作物年度首個預測報告,巴西黃豆產量預估將年增7.1%至創新高的1.336億噸。

CME Group 11月3日共同發布的農業經濟指標顯示,2020年10月,美國農業經濟指標較前月的156點上漲27點至183點,創下數據發布以來的新高,原先的高點為今年2月疫情爆發之前所創下的168點;現況指數從前月的142點上漲至178點,預期指數則是從前月的163點上漲至186點,也都是創下數據發布以來的新高。該指標是每月透過對400名農業生產者的電話訪問調查而得,本次調查的電訪期間為10月19-23日。農業經濟指標在今年4月因為疫情爆發而觸底至96點之後,過去幾個月來迅速回升,直到10月份重新超過疫情之前的高點而創下新高,主要原因在於農戶對收入前景的展望出現戲劇性的改善,包括農產品價格的回升、美國政府的補貼,以及預期新作物將會豐收等,都是帶動農業經濟指標迅速回升並且再創新高的主因。

美國農業部預估,美國玉米的單位產量將創下歷史新高,黃豆單產也將達到歷來第四高的水平,但這並未阻止黃豆以及玉米價格的上漲,主要得益於美國對大陸的農產品出口大幅增長的影響。截至10月22日,美國對大陸的黃豆出口銷售累計達到2,600萬噸,相比去年同期僅為620萬噸;玉米出口銷售累計達到1,055萬噸,去年同期僅為6萬噸;小麥出口銷售累計達到160萬噸,去年同期僅為19.3萬噸。T&F Agroeconomica表示,川普對中國發動的貿易戰使得巴西的農業出口受益,如果拜登贏得總統大選的話,巴西農業部門可能會面臨一些壓力,因市場預期拜登會有更大規模的刺激方案,將會促使美元下跌,從而使得巴西的農產品出口面臨較大的競爭。

原油庫存持續大減 激勵油價跌深反彈

NYMEX 12月原油期貨11月4日收盤上漲1.49美元或4%成為每桶39.15美元,主要受到美國上週原油庫存大減的激勵,ICE Futures Europe近月布蘭特原油上漲1.52美元或3.8%成為每桶41.23美元。

美國能源部11月4日公佈的數據顯示,截至10月30日,美國商業原油庫存較前週減少800萬桶至4.484億桶,創下7個月以來新低,也是2個月來的單週最大減幅;汽油庫存增加150萬桶至2.277億桶,包括柴油在內的蒸餾油庫存減少160萬桶至1.546億桶。標普全球普氏的調查原先預估上週美國原油、汽油與蒸餾油庫存將分別減少60萬桶、110萬桶與240萬桶。

OPEC+ 11月3日表示,支持將當前的減產協議延長至2021年第一季,因為第一季通常也是石油需求較少的一個季度,並稱該國與俄羅斯、沙烏地阿拉伯與伊拉克等正就此尋求其他OPEC+成員國的支持。如果石油需求再度惡化,OPEC+不排除會再度擴大減產,但目前不急於下結論,OPEC+還可以繼續觀察未來一個月的市場情況。

近日,歐洲疫情再度嚴峻,各國陸續都宣布了將再度實施一個月左右的封鎖限制措施來抑制疫情傳播,石油需求也將再受衝擊,這也將打亂OPEC+原定明年一月起上調生產配額200萬桶/日的計畫, OPEC+不但將取消明年一月增產的時程,並且正在討論進一步減產200萬桶/日的可能性。OPEC+將於11月底召開會議。

美國能源部報告表示,2020年,OPEC成員國的石油淨出口收入預估將較2019年的5,950億美元大減45%至3,230億美元,此將創下18年以來的新低,主要因為全球疫情衝擊需求導致油價下跌,以及減產協議導致出口減少的影響。許多石油出口國都非常仰賴石油出口收入,石油出口收入的減少也將令這些國家的財政受到影響。OPEC石油淨出口收入在2012年創下歷史新高達到1.2兆美元。

今年由於全球冠狀病毒肆虐,各國為對抗疫情持續祭出各種封鎖限制措施,這也導致了石油需求大減以及油價的下跌,美國能源部預估2020年布蘭特原油的平均價格將為每桶41美元,較2019年均價每桶64美元將下跌36%。而OPEC為了對抗需求下滑以及穩定油價,聯合俄羅斯等產油國作出創紀錄的減產行動,美國能源部預估,2020年,OPEC原油日產量將較2019年的3,450萬桶減少390萬桶至3,070萬桶。

金價受擴張性財政政策支撐在高檔

Coast Capital LLC創辦人兼投資長James Rasteh表示,無論是誰贏得美國總統大選,黃金市場都將受益,特別是對於金礦商來說;因為無論由誰當選,美國都將推出大規模的財政刺激計劃。James Rasteh指出,更多的財政刺激措施也就意味著更高的財政赤字,這將會削弱投資人的信心,並促使資金湧向包括黃金在內的避險資產,從而推高金價。黃金產量下滑以及生產成本提高也是推升金價的主因,當前金礦商必須耗費更多資金才能發現新的金礦,並且金礦的品位也在下滑,預計十年後全球的黃金產量將只有目前的一半。

由於新的金礦越來越難發現,大型金礦商將更傾向於併購小型金礦商來增加其金礦資源儲備,這會使得金礦產業的併購活動更加熱絡,而中小型的金礦商也就更有機會待價而沽,對其股價表現也會是有利的,因此會更加關注擁有優質資產的中小型金礦商。今年以來,全球前兩大金礦商Newmont Corporation與Barrick Gold Corporation股價已經分別上漲48%與46%。

LaSalle Futures Group資深市場分析師Charlie Nedoss表示,4年前的美國總統大選造成金價大幅震盪,因此今年投資人可能會較為謹慎保守。4年前川普在最初的開票中旗開得勝,而市場則認為川普勝選將會造成混亂,這使得金價從每盎司1,270美元上漲至1,336美元;不過,川普的勝選感言展現總統風範,大幅降低了市場的緊張情緒,隔日金價回吐全部漲幅跌回每盎司1,270美元。

BubbaTrading.com首席市場策略師Todd Horwitz表示,今年的總統大選可能不會對金價造成太大影響,因市場過去一個月來持續消化大選相關的消息,他認為選舉之後金價仍將繼續維持過去兩個月來的調整步調,向下尋求支撐。

雖然全球政治與經濟的不確定因素已經大部分反映到金價當中了,但是隨著美國總統大選的更加白熱化,不確地性可能還會繼續升高,也因此將會繼續支撐黃金的避險需求與價格。雖然一些模型顯示候選人拜登的勝選機會較大,但市場也不能忘記2016年川普同樣是在不被看好的情況下贏得美國總統大選。

無論美國總統大選由誰勝出,當選者都要面對疫情衝擊下經濟疲軟的問題,拜登已經提出未來十年額外增加7.3兆美元開支的計畫,這只會使得當前已經高於美國GDP的政府債務更加膨脹,對美元也將構成壓力,從而有利於金價的表現。即使不計入美國總統大選的不確定因素,短期內美國總體經濟疲弱也會是市場主要的關注焦點,而這同樣有利於黃金多頭。

Citibank最新報告再度上調金價的預估,該行預估金價在未來3個月可望上漲至每盎司2,200美元價位,未來6-12個月則上看每盎司2,400美元,較原先的預估價均上調了100美元,黃金ETF的積極買盤、美元走弱,以及實質負利率等,都是推升金價的主要因素。該行也將2021年平均金價的預估大幅上調了300美元至創新高的每盎司2,275美元。

2020年6月起,在全球經貿摩擦不斷加劇、美國FED寬鬆貨政、美債收益率下跌、世界主要經濟體經濟下行壓力增大、全球投資市場悲觀情緒愈發濃厚等多種因素綜合作用下,黃金的避險功能得以充分凸顯,金價同步上揚。美國的總體財政政策、美國發動中美貿易戰爭、地緣政治不穩定性與中國新冠肺炎疫情等利空因素,有利黃金避險買盤增溫,黃金ETF投資者傾向于持有黃金而不是獲利了結,金市的市場情緒謹慎樂觀。地緣政治風險,新冠肺炎,美國總統大選等因素正支持黃金市場,黃金未來方向將取決於美元,美國貨幣政策寬鬆與否和長期利率的變化。