每月專欄

2015-08-31

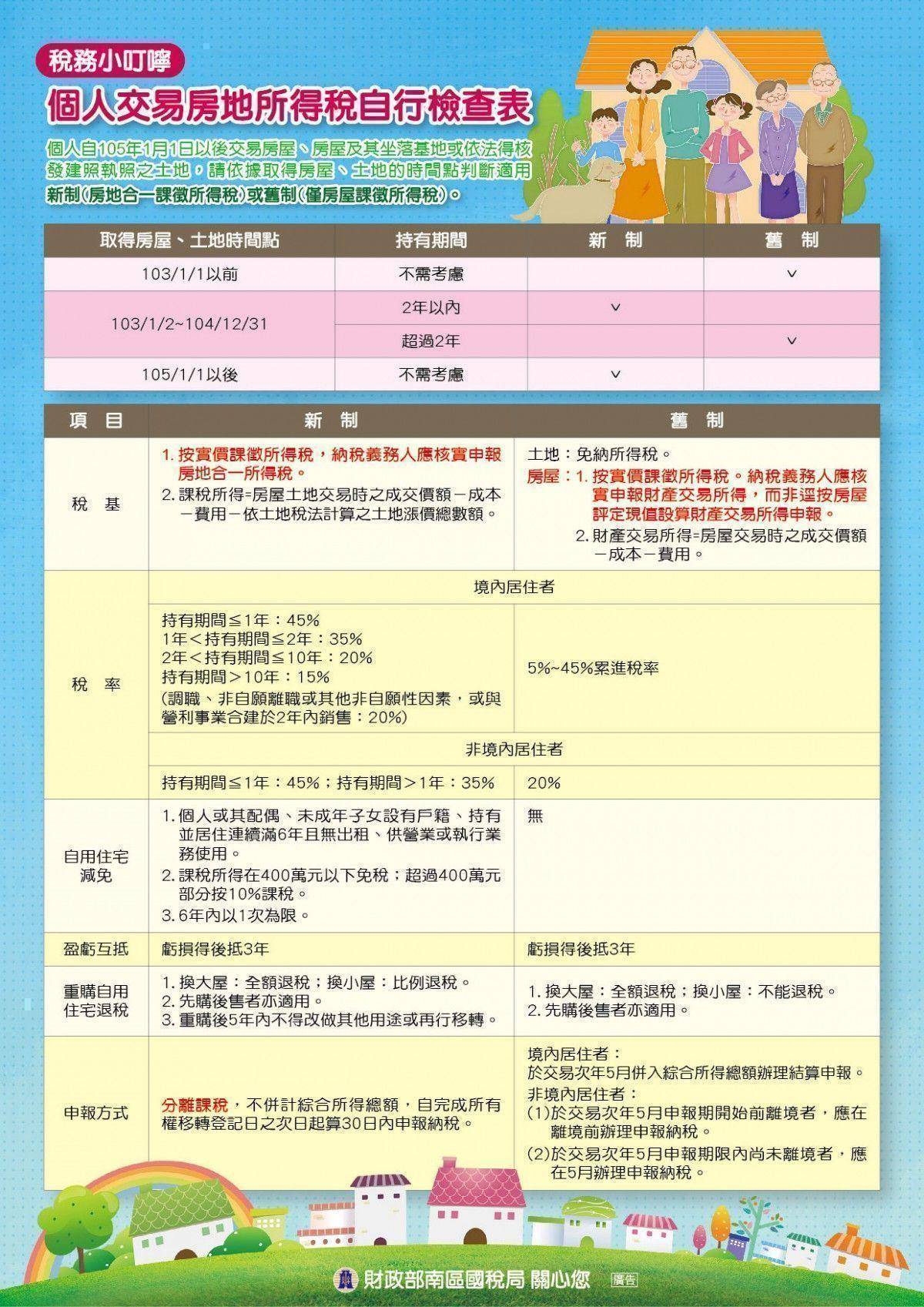

葉秀玉:房地合一大哉問《下篇》

.jpg)

Q9:哪些土地不在課稅範圍?

Ans:1-做農用之農業用地及農舍。2-被徵收或協議價購土地。3-依都市計畫法指定之公共設施保留地。

Q10:繼承或受贈取得的成本怎麼計算?

Ans:利得=【實際交易價格-成本(繼承或受贈時房屋評定現值及公告土地現值x消費者物價指數)-費用(契稅、代書費、仲介費、修繕費…等)-依土地稅法計算之土地漲價總數額】。

舉例說明:王先生105年5月1日繼承父親之房地一戶,售價5,500萬,105年繼承當時,土地公告現值1,600萬,房屋現值400萬,繼承日至出售日之消費者物價指數漲幅為150%,相關費用500萬,土地漲價總數額 1,000萬,王先生出售該房地所得額為多少?

計算出利得:【售價5,500萬-成本 (1,600萬+400萬)x150%=3,000萬-費用500萬-土地漲價總數額1,000萬】=所得額1,000萬。

Q11:什麼時候申報房地合一稅?

Ans:新制房地合一課稅採取分離課徵,不必與其他綜合所得合併申報,但仍屬自動申報制。所有權完成移轉登記之次日起算30天內,按實際交易價格之所得額申報繳納房地交易所得稅申報納稅。

Q12:奢侈稅什麼時候停徵?

Ans:配合房地合一稅,特種貨物及勞務稅(奢侈稅)之不動產部分自105年1月1日起停徵。

Q13:營利事業出售房產如何計稅?

Ans:1-總機構在境內之營利事業:合併報繳,按17%稅率課稅

2-總機構在境外之營利事業:(a)持有1年以內:45%;(b)持有超過1年:35%

Q14:出售房地若有有虧損可以留待以後幾年扣抵嗎?

Ans:1-個人:虧損得後抵3年。

2-營利事業:虧損得後抵10年。

Q15:若買賣房地產未自行辦理房屋、土地交易所得申報,其罰則?

Ans:財政部台北國稅局提醒,適用房地合一稅新制之房地交易無論有無應納稅額,納稅 義務人均應於房地完成所有權移轉登記日之次日起算三十日內向該管稽徵機關辦理 申報,未依限申報者,除補稅外尚需處以罰鍰,請納稅人多加注意,以維自身權益。

- 行為罰:個人未依限辦理申報,處三千元以上三萬元以下罰鍰。

- 漏稅罰:個人已依本法規定辦理房屋、土地交易所得申報,而有漏報或短報情事,處以所漏稅額二倍以下之罰鍰。

- 個人未依本法規定自行辦理房屋、土地交易所得申報,除依法核定補徵應納稅額外,應按補徵稅額處三倍以下之罰鍰。如有以詐術或不正當方法逃漏稅捐,應依稅捐稽徵法相關規定科以刑罰。

不少投資人也特別喜歡買地、囤房,認為不動產最具保值、增值效果,但房地合一稅開始實施後,雖然對自住民眾影響較小,但對多屋族、高資產族群來說卻是一記殺手鐧;房地合一實價課稅為賣方賣屋後的房價扣除成本,將直接納入綜合所得稅計算,若買賣房地產獲利高,一納入綜合所得稅後,很有可能直接將所得稅率衝高到最高等級45%。

目前「有土斯有財」仍是國人傳統的理財觀念,在國人的資產配置之不動產所佔的比率相當的大,所以審慎評估整體租稅成本,將可以做出有利之租稅管理決策。

結語:面對房地合一稅,提醒您:

- 善用自用住宅房屋。

- 贈與節稅的效應降低,要考量日後出場方式,移轉第二代時買賣替代贈與。

- 買賣房地證明文件、成本、費用單據與發票要保存。

- 出售房屋記得要申報。

IFPC國際理財規劃顧問股份有限公司(International Financial Planning Corp.)