每月專欄

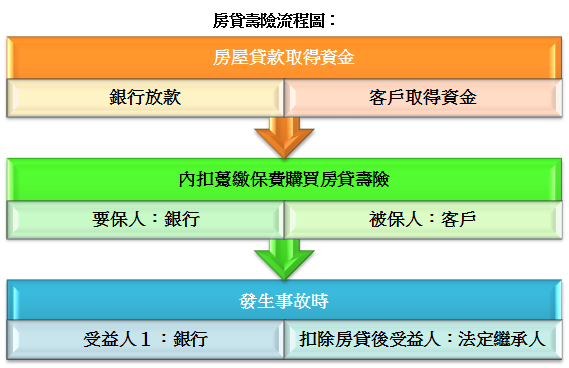

其實房貸壽險說白了,就是銀行替自己也替客戶打造了一面房屋防護網,倘若貸款人發生事故時,銀行可藉由房貸壽險一次取得未清償貸款餘額,而客戶也能免除因喪失支柱而失去經濟能力,導致無法按時繳納房貸而房子被法拍的命運。

上述狀況為常見的購屋流程,只是需要特別注意的是,不少人購屋數年後,因為種種需求變更,出現以小換大、售屋換現等狀況,而這時債權債務已消滅,房貸壽險該如何處理呢?

這部分則上大家常忽略的權益,房貸壽險是客戶出錢購買的。

原則上倘若房屋出售導致債權債務已消滅時,通常房貸壽險內大多有備註條款:

『前項所稱要保人,於債權債務關係消滅後,被保險人得向本公司申請變更要保人為被保險人本人,而不需再行取得要保人之同意;必要時本公司得要求被保險人於申請變更要保人時提供清償或貸款餘額證明文件。』

假設案例:

甲 向 乙銀行 貸款買屋,貸款660萬分期20年還款。同時 乙銀行 要求 甲 配合貸款向 丙人壽公司 投保躉繳660萬定壽20年期,保費36萬於核貸撥付同時由乙銀行扣取。

該筆房貸壽險內容規劃如下:

.png)

身故受益人:1.乙銀行(以貸款餘額清償為限,剩餘指定受益人-甲父)

全殘受益人:1.乙銀行(以貸款餘額清償為限,剩餘指定受益人-甲)

Q1:甲於10年後,脫手賣出該房屋而獲利,並一次繳清該貸款餘額。但這份保單仍有效,行員沒作任何處理?該保單目前仍有保價金約近10萬,但甲非要保人無法主張解約領回解約金,何解?

Q2:若不解約,甲擔心保單剩餘有效10年間,受益人甲父可能先身故那這筆660萬受益人指定後續怎麼處理?

Q3:壽險公會通報查詢系統誤值該筆定壽為「年繳」而非「躉繳」,造成被保險人甲日後不易投保新保單,因年繳化保費超過其年收入30%,何解?

通常針對上述各項常見問題,均可以簡單的觀念處理:

A1:可依據房貸壽險合約條款,當債權消滅時,可直接要求要保人變更為被保險人。

A2:其實僅需在變更要保人後,同時變更受益人加註「法定繼承人」即可解決保險身故金被列遺產的問題.

A3:當保險公司通報誤植時,可要求保險公司直接通知保險公會更正即可。

當然,目前也有銀行的做法是不強制購買房貸壽險,但當各位家庭支柱倘若擔心這塊責任風險時,亦可善用定期壽險組合搭配:

1. 平準保費:以6年、10年、15年及20年定期壽險搭配階梯式組合,當時間拉長責任越短,相對所需保障也越少,藉此降低保費支出.

2. 自然保費:投保時規劃足額保障,再隨經過年限,房貸額度降低時,陸續部分減少以降低保費支出。

.png)

所以快去檢視,自己當初是否有買房貸壽險,別忽略了相關權益喔!