每月專欄

2015-05-04

簡炳權:新興市場走勢漸分化

簡炳權:新興市場走勢漸分化

自2014年起,新興經濟體內部出現明顯的分化,其中以印度和巴西兩者對比最為明顯。兩國在2010年同屬金磚國家,但是到了2014年卻一個崛起一個沒落。在美國即將加息週期展開之際,瞭解新興市場發展前景對部署新興市場資產至關重要。本文通過比較新興市場兩個典型大國印度和巴西,介紹新興市場分化背後的邏輯。

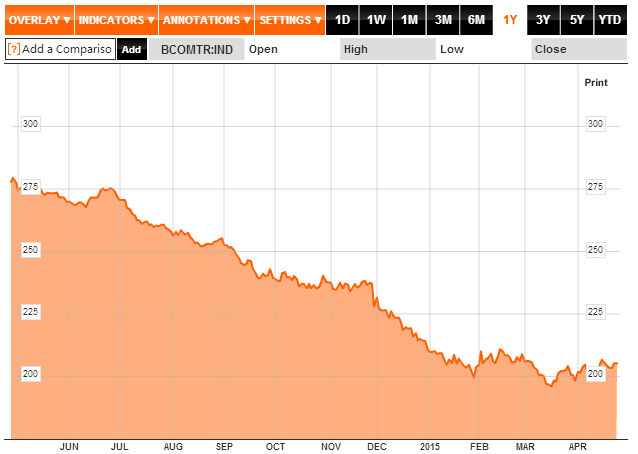

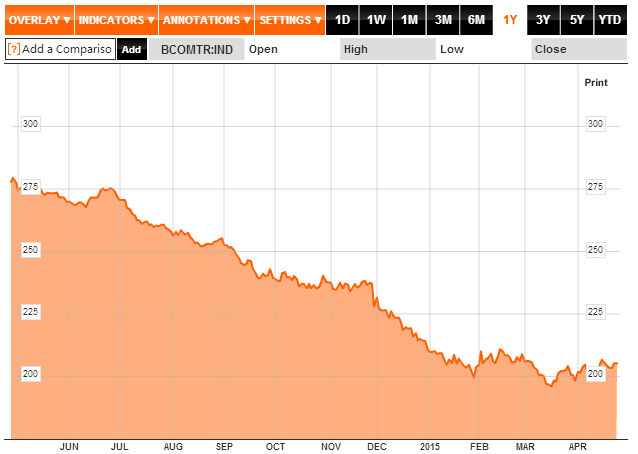

彭博商品總回報指數

資料來源:彭博

商品熊市導致分化

從外部因素來看,巴西和印度的經濟形成巨大反差與大宗商品週期密切相關。特別是油價在2014年6月大幅下跌之後,商品出口國和能源進口國的前景出現明顯的差異。巴西作為主要的大宗商品生產國,很早就確立大宗商品出口為導向的經濟發展模式。而2009年全球經濟復蘇之際,大宗商品出口成為巴西經濟增長點強勁引擎。但是,隨著2014年6月以後大宗商品價格出現斷崖式下跌之後,巴西商品出口一蹶不振,經濟增長也失去動力。另外,大宗商品週期的逆轉也令巴西的貿易經常帳戶出現惡化,匯率貶值壓力隨之變大。

與巴西相比,印度出口對商品的依賴程度明顯偏低,但是進口對大宗商品的依賴程度則是金磚國家中最高的。而其中又以原油的進口為主導。因此,2014年6月以來的油價大跌令印度經濟多方面受益。首先,印度石油消費需要大量進口,低油價大幅改善了印度貿易的經常帳戶。其次,能源價格在消費物價指數當中佔比較高,低油價令高通脹回落,為寬鬆的貨幣政策帶來一定的空間。再次,低油價為政府削減能源補貼提供了時間和空間,有利於改善財政赤字,為未來擴大財政支出做好準備。

政府信任助推改革

從內部因素來看,儘管兩國在2014年都迎來了總統大選,但是巴西政府缺乏強而有力的候選人,新總統並未得到巴西民眾的信任。相反,印度政府則在新總理莫迪上台後推行了一系列強而有力的改革措施,為未來經濟增長提供了新的動力。

巴西來看,內部的財政政策和本國貨幣政策在方向上相反。面臨嚴重的通脹,巴西自2013年4月以來已經連續13次加息,但是2014年財政赤字佔GDP比重卻大幅上升。擴張的財政政策制約了貨幣政策控制通脹的效果。在這種政策矛盾的背景下,巴西國內消費信心指數已經跌破2008年時候的低點,反映市場對巴西經濟復蘇的前景缺乏信心。

印度在政策調控上的最大特點就是財政政策和貨幣政策相協調。自莫迪上台後,印度承諾採取強力措施削減財政赤字。但是,在新的年度財政預算案中,印度延緩削減財政赤字的時間。同時,印度央行利用油價下跌對通脹的影響伺機減息。自2015年以來,印度央行已經兩度減息。寬鬆的貨幣政策配合略為寬鬆的財政政策,令印度投資對經濟GDP的貢獻明顯反彈,這些令印度經濟復蘇前景日漸明朗。

不可忽視國際資本流動

在2015年巴西和印度央行在2015年分別推出加息和減息的舉措,但是巴西雷爾的大幅貶值和印度盧比的堅挺卻違背了利率平價理論,原因在於國際資本流動影響兩國匯率的表現。巴西方面,自2012年起,不僅外國直接投資FDI淨流入大幅放緩,並且熱錢流出下政府對外匯市場的干預亦迅速消耗了外匯儲備。印度的資本流入則在2013年開始持續改善,特別是新任莫迪政府放寬12個領域外商直接投資限制之後,印度的外國直接投資大幅上升。同時,良好的經濟前景引領印度成為境外機構投資新興市場的投資標的。隨著印度外匯儲備在2015年創歷史新高,印度盧比有望在美聯儲局加息的過程中維持強勢。

印度盧比維持堅挺

資料來源:tradingeconomics

巴西雷爾大幅貶值

資料來源:tradingeconomics

在油價維持在低位,美聯儲局馬上展開加息週期之際,新興市場將會延續分化的局面。投資者在部署新興市場之時,要考慮大宗商品價格對該國進出口的影響。另外,國內政策改革局面對投資前景的信心起到至關重要的作用。最後,投資者需要繼續關注國際資金的流動,對貨幣匯率的影響。