每月專欄

2024-07-03

李全順 : 2024 - 7月全球經濟趨勢追蹤與預測 -【FED會議紀要對美國宏觀經濟的影響評析】

FED會議紀要對美國宏觀經濟的影響評析

FED近日發佈的會議紀要揭示了美國經濟增長放緩的態勢,這一資訊促使政策制定者們保持高度警惕,準備應對可能出現的經濟疲軟。儘管美國經濟在前幾個季度表現相對強勁,但近期資料表明,經濟活動的擴張速度開始減緩,消費者支出和企業投資均表現出疲軟跡象,房地產市場也未能完全恢復活力。這些現象不僅反映了經濟的內在挑戰,也反映了外部環境的複雜和不確定性。以下將從降息、就業環境、資本市場等方面,對FED會議紀要所揭示的資訊進行評析。

FED在會議紀要中明確表示,儘管經濟增長放緩,但並不認為當前形勢需要立即採取極端措施。這一表態表明FED在考慮降息問題上仍保持謹慎態度。降息作為一種貨幣政策工具,主要用於刺激經濟增長,降低融資成本,促進消費和投資。然而,降息的決定不僅僅依賴於當前的經濟資料,還需要考慮未來可能的經濟走勢以及潛在的通膨壓力。

在當前背景下,通膨壓力和供應鏈問題仍未得到根本解決,這使得FED在降息問題上面臨兩難。若降息過早,可能會加劇通膨壓力,進而損害經濟的長期穩定性;若降息過晚,則可能無法及時緩解經濟下行壓力。因此,FED在會議紀要中強調將繼續關注經濟資料,並根據實際情況採取適當行動,以確保經濟的穩定和可持續增長。

從歷史經驗來看,降息往往能夠在短期內提振經濟活動,尤其是在消費和投資方面。然而,降息的長期效果則依賴於多種因素,包括但不限於市場信心、企業盈利預期以及國際經濟環境。在當前全球經濟環境依舊複雜的情況下,FED的靈活應對和謹慎態度是維持經濟穩定的重要保證。

會議紀要指出,儘管經濟增長放緩,就業市場依然緊張,失業率保持在低位。這一現象表明,美國勞動力市場仍具韌性。然而,經濟增長放緩對就業市場的潛在影響不容忽視。首先,企業投資的疲軟可能導致新崗位創造的減少。其次,消費者支出的下降可能影響服務業和零售業的就業需求。此外,房地產市場的疲軟也可能對建築業和相關行業的就業產生負面影響。

就業市場的緊張狀況有其積極的一面,即勞動力需求旺盛,失業率低,這通常是經濟健康的標誌。然而,在當前背景下,這也可能反映出勞動力市場供需失衡。供需失衡的原因可能包括技能匹配問題、勞動力參與率下降等。因此,FED需要在保持就業市場穩定與應對經濟放緩之間找到平衡。

為應對就業市場可能出現的波動,FED表示將保持靈活性,隨時準備調整貨幣政策工具。這一表態不僅有助於穩定市場預期,也為政府和企業在制定相關政策時提供了參考。就業市場的穩定是經濟穩定的重要基石,FED的政策應對將直接影響勞動力市場的健康發展。

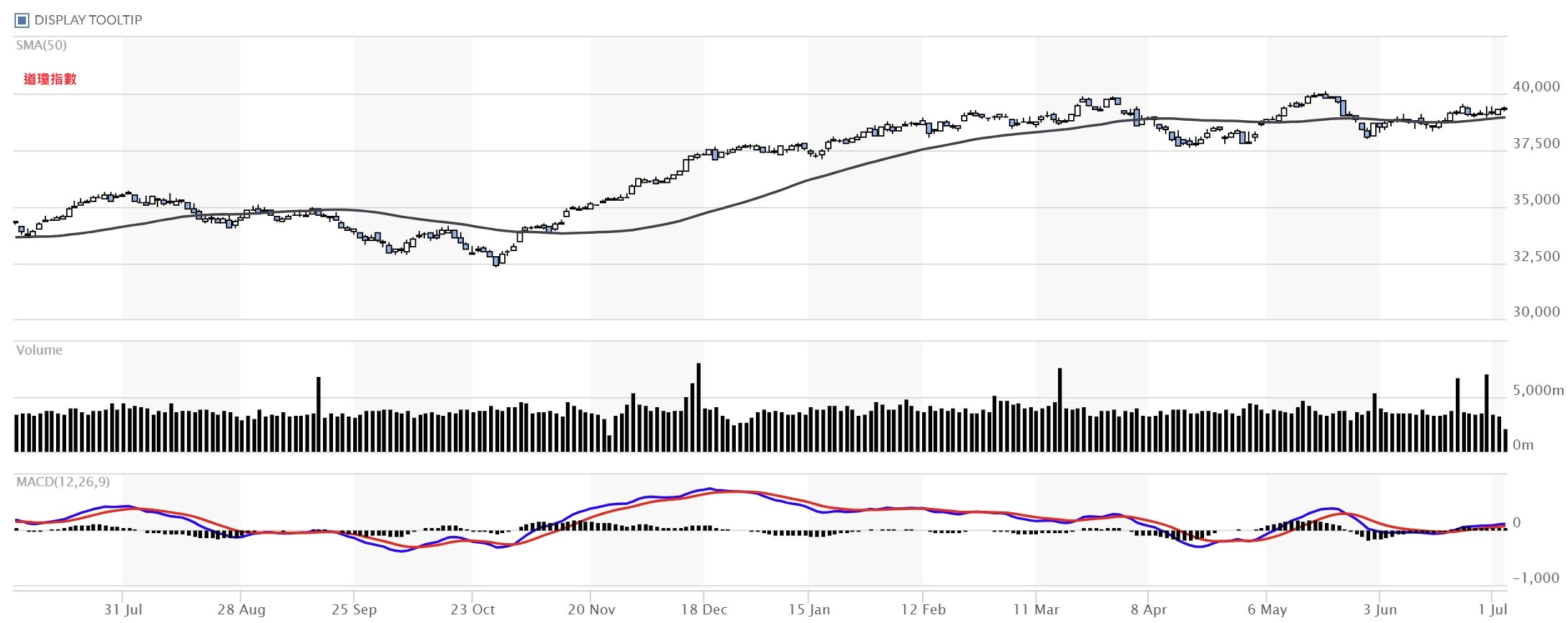

會議紀要發佈後,引發了市場的廣泛關注。投資者們密切關注未來的經濟資料,以評估FED可能採取的行動。整體來看,FED的謹慎態度反映出其對當前經濟形勢的複雜判斷,確保經濟在不確定環境下的穩健運行仍然是其首要任務。資本市場作為經濟的晴雨錶,對FED的政策走向極為敏感。

在資本市場方面,FED的政策信號對投資者情緒和市場走勢具有重要影響。若FED釋放降息信號,通常會提振股市,因為低利率環境有助於企業融資和利潤增長。然而,降息也可能引發對通膨上升的擔憂,從而影響債券市場和長期投資者的信心。因此,資本市場的反應不僅取決於FED的政策方向,還取決於市場對經濟前景的判斷。

從近期市場表現來看,投資者對FED會議紀要的反應較為審慎。一方面,市場預期FED將採取適度寬鬆的貨幣政策以應對經濟放緩;另一方面,投資者也關注通膨和供應鏈問題的解決進展。總體而言,市場對未來的波動性有一定預期,投資者應做好風險管理,關注經濟資料和政策動向。

根據FED會議紀要,美國經濟在前幾個季度表現出相對強勁的增長,但近期資料表明,經濟活動的擴張速度已開始減緩。消費者支出和企業投資均表現出疲軟跡象,房地產市場也未能完全恢復活力。分析認為,導致經濟增長放緩的原因主要包括以下幾個方面:

一、消費疲軟:消費者支出是美國經濟增長的重要引擎。然而,近期資料顯示,消費者支出增長乏力,這可能與收入增長放緩、消費信心下降等因素有關。此外,高通膨對消費者購買力的侵蝕也是一個重要原因。

二、企業投資疲軟:企業投資是推動經濟增長的重要動力,但近期資料顯示企業在固定資產和研發方面的投資未能維持前期的增長勢頭。這可能與市場不確定性增加、企業盈利預期下降以及融資成本上升等因素有關。

三、房地產市場疲軟:房地產市場尚未完全恢復活力,房屋銷售和新房開工率均有所下降。這可能與利率上升、購房成本增加以及消費者預期變化等因素有關。

四、全球經濟環境複雜:在全球經濟環境依舊複雜的情況下,外部風險對美國經濟構成威脅。國際貿易摩擦、地緣政治緊張局勢以及其他國際經濟事件增加了經濟的不確定性,影響了企業和消費者的信心。

FED在會議紀要中強調,儘管經濟增長放緩,但經濟基本面依然穩健,預計經濟將繼續以溫和的速度增長。官員們重申,將繼續關注經濟資料,並根據實際情況採取適當行動,以確保經濟的穩定和可持續增長。這一政策立場反映出FED對當前經濟形勢的複雜判斷,也為市場提供了政策預期。

市場分析人士認為,FED的這一立場表明,未來的政策路徑將取決於經濟資料的表現。市場應做好迎接潛在波動的準備,同時關注FED的政策信號和經濟資料的變化。FED的謹慎態度有助於穩定市場預期,避免因政策不確定性導致的市場波動。

在政策工具方面,FED表示將保持靈活性,隨時準備調整貨幣政策工具。這包括利率調整、資產購買計畫等,以應對可能出現的經濟疲軟。FED的靈活應對將有助於應對各種經濟挑戰,確保經濟的長期穩定和可持續增長。

FED會議紀要的發佈引發了市場的廣泛關注,投資者密切關注未來的經濟資料,以評估FED可能採取的行動。整體來看,FED的謹慎態度反映出其對當前經濟形勢的複雜判斷,確保經濟在不確定環境下的穩健運行仍然是其首要任務。

未來,FED的政策路徑將繼續受到經濟資料和全球經濟環境的影響。若經濟資料繼續惡化,FED可能考慮更多的政策干預手段,以避免經濟陷入衰退。若經濟資料有所改善,FED則可能維持現有政策,等待更多的經濟信號。FED會議紀要提供了關於美國經濟和貨幣政策的重要資訊。通過對會議紀要的分析,可以看出FED在應對經濟增長放緩、保持就業市場穩定和管理資本市場預期方面的綜合考量。

FED當前不急於降息的主要原因在於儘管通膨水準有所緩解,但仍高於2%的目標,並且進展緩慢。迄今為止,美國並沒有出現居民消費、企業投資、就業大幅降溫的情況,這表明美國經濟突然急轉直下的可能性較低,FED還有觀望的空間。另一方面,通膨上行的風險依然存在,原因包括薪資增幅較高、住房市場供應緊張、擴張性財政政策、全球供應鏈脆弱性及地緣政治衝突等因素。

美國薪資增幅仍然是一個重要的通膨壓力來源。服務業工資增幅高於其他行業,這說明服務業通膨壓力依然存在。服務業在美國經濟中佔據重要地位,其工資增長直接影響到整體通膨水準。如果服務業工資增幅繼續保持較高水準,這將推高服務價格,進而影響整體通膨。FED在此情況下選擇降息,可能會助長通膨預期,從而使得通膨問題更加複雜。

美國房地產市場的供應緊張也可能導致租金繼續上漲。租金在CPI消費價格指數中佔據較大比重,租金上漲將對整體通膨產生顯著影響。目前,美國住房市場供應緊張,房價和租金均有上漲趨勢。FED在此時選擇降息,可能會進一步刺激房地產市場需求,推高租金和房價,從而加劇通膨壓力。

拜登政府的擴張性財政政策也是一個重要因素。擴張性財政政策通過增加政府支出和減稅,刺激總需求,從而推動經濟增長。然而,這也可能帶來通膨壓力。特別是在當前供應鏈問題尚未完全解決的情況下,擴張性財政政策可能導致需求過熱,推高物價水準。FED在此時降息,可能會進一步增強財政政策的擴張效應,導致通膨上行。

全球供應鏈的脆弱性也是一個不可忽視的因素。例如,紅海危機導致蘇伊士運河運量大幅減少,從亞洲到北美和歐洲的貨運成本顯著增加。全球供應鏈緊張問題一旦加劇,將直接影響商品供應,推高生產成本和物價水準。FED若在此時選擇降息,可能會使得供應鏈問題帶來的通膨壓力更加突出。

地緣政治衝突可能導致能源等核心商品價格大幅上漲,進一步推高通膨水準。能源價格上漲對整體物價水準影響較大,尤其是在當前全球能源市場波動較大的情況下。FED在地緣政治緊張局勢未有明顯緩解的情況下選擇降息,可能會加劇通膨壓力,影響經濟穩定。儘管市場預期FED將在9月和12月分別降息,但FED主席包威爾最近的表態依然保持謹慎。他反復強調FED政策節奏變化的風險,降息過快和過晚都不是好事。提前降息可能會導致通膨率持續走高,破壞央行在降通膨方面的努力;而太遲降息則可能會破壞經濟擴張,過度擠壓經濟,帶來經濟衰退的風險。

包威爾的謹慎態度反映了FED在政策制定上的複雜考量。FED需要在穩定通膨和支持經濟增長之間找到平衡。過快降息可能會使得前期為控制通膨所做的努力付諸東流,導致通膨率再度上升。而過遲降息則可能在經濟放緩時未能及時提供支持,影響經濟增長。因此,FED需要根據最新的經濟資料和市場狀況,謹慎調整政策節奏。

在下半年的政策路徑上,FED將繼續關注通膨和經濟增長的最新資料。若通膨水準在未來幾個月內顯著下降,同時經濟增長放緩的跡象更為明顯,FED可能會考慮在第四季度開始降息。然而,這一切都取決於未來的資料表現。若通膨壓力依然較大,或者經濟資料未能顯著轉差,FED可能會維持現有的政策不變,以避免提前降息帶來的風險。

(撰稿人: CSIA/ CFP/中國廣西財經學院會審學院資評系副教授 李全順)