每月專欄

2014-01-03

林昱鈞:2014年股票投資策略

作者:林昱鈞 - 卓智理財服務有限公司研究部分析師

利潤率的狀況

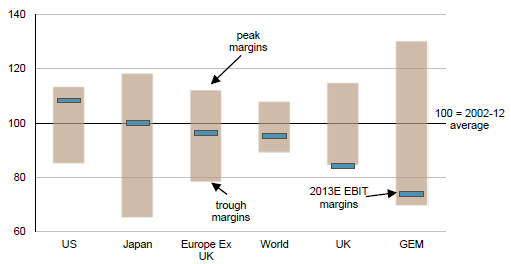

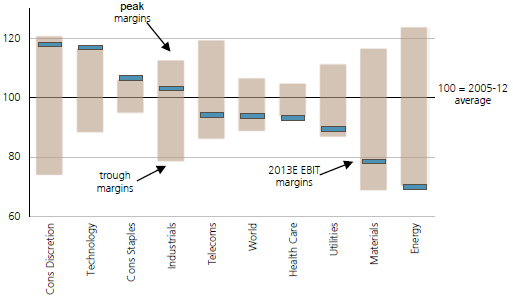

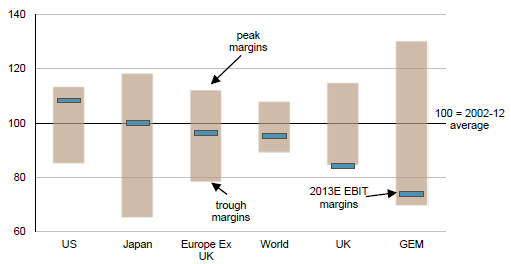

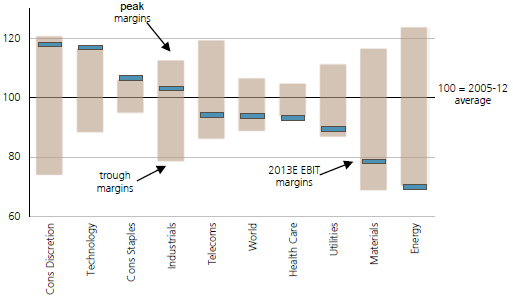

每股盈利和企業利潤率高度相關,當企業利潤率上升時,每股盈利增長點可能性也較大,特別是企業維持股票數量。市場常常認為,利潤率長遠將回到平均水平。我們認為這種觀點仍適用與2014年的股票市場中。但是,區分行業和地區利潤率對2014年的投資更為有利。首先,市場上有一種錯誤的觀點認為,利潤率處於高位。根據我們分析,市場認為利潤率高企的觀點源自於美國利潤率復甦。在這一輪復甦中,美國領先於全球市場,利潤率有明顯的回升。但是,根據瑞銀的統計,自2010年以來,無論是淨收入還是稅後利潤,近3年來全球企業利潤都面臨一個下降的趨勢。因此,從高位下滑來否定未來利潤率上升可能性的觀點是不成立的。相反,目前企業稅後利潤低於過去10年的平均水平,觸底反彈的可能性較大。從地區來看,除了美國之外,其它地區的稅後利潤都處於歷史平均水平以下(圖3)。從板塊來看,除了消費和科技之外,其它行業的稅後利潤率都處於歷史平均水平之下(圖4)。

圖3:各地區稅後利潤歷史比較圖

圖4:各行業稅後利潤歷史比較圖

2014年股票投資策略

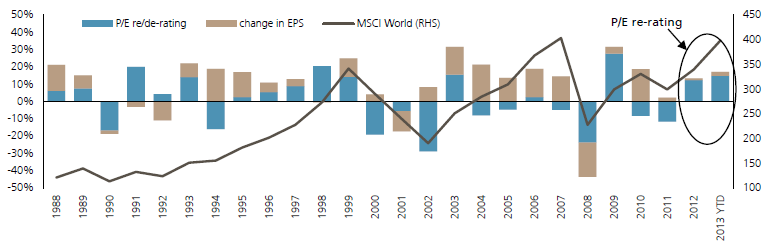

股票價格增長可以拆分為估值和每股盈利。過去兩年,股票價格增長主要是根據估值增長帶動的(圖1)。流動性氾濫使得股票市場估值上揚,美國和德國股市都創下了歷史新高。隨著美聯儲局在2013年底縮減量化寬鬆的規模,我們認為估值上升到空間非常有限。股票市場將由估值增長轉向每股盈利增長將是2014年股票投資最重要的出發點。在這個出發點之下,無論是地區還是行業板塊,都將進行一場新的洗牌。結合地區和板塊的特殊情況,我們點評2014年熱點投資方向。

圖1:MSCI世界股價增長分解圖

藍色柱體為估值對股價的貢獻,棕色柱體為每股盈利對股價的貢獻

資料來源:MSCI,瑞銀

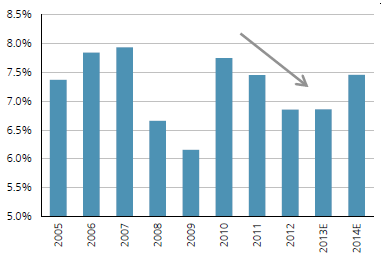

利潤率的狀況

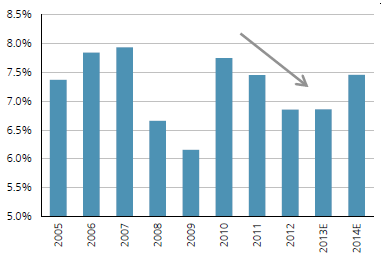

圖2:2005年至今全球利潤率

資料來源:瑞銀

資料來源:瑞銀

圖3:各地區稅後利潤歷史比較圖

圖4:各行業稅後利潤歷史比較圖

地區方面,我們維持2013年發達國家優於新興市場的觀點。與2013年區別的是,我們認為歐洲市場較美國市場成長空間更大。日本同樣有一定的成長空間,但是受制於國內結構性改革,市場的波動性可能較其他發達地區大。

歐洲

自2010年以來,美國市場相對歐洲市場上漲幅度超過了30%。在這背後,歐元區爆發債務危機是重要的因素之一。自2013年下半年以來,歐元區爆發危機的新聞已經接近為零,更有市場報導美國等長期基金重新流入歐洲市場。因此,未來兩三年,美國對歐洲的相對溢價將會回到歷史平均水平。除此之外,歐元區的基本面因素也是支撐股市上升到動力。首先,宏觀經濟增長動力已經開始恢復。GDP方面,歐元區第二季度已經開始恢復增長,隨著11月歐元區央行再度下調利率刺激經濟,2014年GDP增長將高於2013年的水平。領先指標方面,採購經理人指數回復至50以上的水平,表明市場對未來經濟增長持樂觀的態度。第二,歐元區的不平衡性正在逐步緩解。歐元區內部南北差異主要反映為各國貿易不平衡,但是近期來看,歐元區南部的經常賬戶有所回升。如果南部地區國家失業率能夠下降,帶動單位勞動力成本下降,南北不平衡的狀況將會進一步緩解。第三,歐元區財政緊縮政策將會逐步放鬆。受制於歐債危機,歐元區等國面臨嚴重的財政赤字,被債權人限定不能擴大赤字來刺激經濟。隨著市場自我調節和財政壓力緩解,這一方面對經濟GDP增長的阻礙將會減少。

日本

2014年日本市場將面臨複雜的情形,主要是因為股票市場不再因為簡單的匯率下跌企業盈利上升股票價格上漲這一簡單的邏輯之中。市場將焦點集中在安倍政府的第三項改革之中,也就是結構性改革。如何通過財政貨幣和經濟政策,來實現經濟增長。就目前而言,如何解決2014年4月份上調消費稅帶來的負面影響,是安倍政府首先要面對的難題。另一方面,日本股票市場的波動率較美國和歐洲為高。因此,在同樣回報的前提下,投資日本市場的風險較歐美為高。這一方面而言,日本市場吸引力較歐美為小。但是日本也有利好的一方面,最主要的在於安倍政府可能隨時推出一系列政策,使得市場情緒高漲。因此,投資日本需要把握具體的時點。

科技

科技行業增長源自於企業內部,特別是龐大的現金儲備。首先,龐大的現金儲備帶來擴大投資的機會。過去幾年,企業受制於市場信心,一直不敢擴大企業規模。但是,全球經濟復甦趨勢基本確立,特別是美國方面,因此未來投資率將會大幅上升。具有龐大的現金規模的科技行業將擁有更大的空間。另一方面,科技行業的現金回報率也相對其它行業為高。科技行業經常進行收購和合併,由於科技行業存在較大的專利價值和市場份額價值,收購和合併帶來的資產增值較其他行業為大。因此,科技行業維持良好的投資前景。

行業方面,調整幅度較地區方面少。一方面是因為,行業受宏觀政策影響較少,週期相對地區來說也較長。另一方面,美聯儲局退出QE對新興行業影響也較少。因此,在2014年,新興行業相較傳統行業存在一定的優勢。

健康護理

近5年來,健康護理是一個被人忽略的行業。由於傳統行業分類而言,健康護理屬於防禦性行業,在經濟復甦初期,該行業不應受到投資者的關注。但是,美國總統奧巴馬的醫療法案和各項藥物專利到期的帶動下,健康護理行業過去5年有驚人的增長幅度。我們認為,在2014年健康護理行業前景仍然看好。主要是因為健康護理行業的債務比率較其它行業為低,在未來利率環境上升的情況下,財務費用支出相對較少,有利於企業降低成本,增加利潤。

總結來說,2014年是經濟繼續復甦的一年。相對估值,企業盈利對股票增長更為重要。因此,地區方面,我們選擇估值較低的歐洲市場。行業方面,我們選擇利潤率有可能提高的科技和健康護理行業。

聲明︰

以上文章內容並不代表美國註冊財務策劃師協會RFPI台灣管理中心的立場,也不構成任何投資或理財產品買賣的要約或任何投資或理財產品的意見或建議。

自2010年以來,美國市場相對歐洲市場上漲幅度超過了30%。在這背後,歐元區爆發債務危機是重要的因素之一。自2013年下半年以來,歐元區爆發危機的新聞已經接近為零,更有市場報導美國等長期基金重新流入歐洲市場。因此,未來兩三年,美國對歐洲的相對溢價將會回到歷史平均水平。除此之外,歐元區的基本面因素也是支撐股市上升到動力。首先,宏觀經濟增長動力已經開始恢復。GDP方面,歐元區第二季度已經開始恢復增長,隨著11月歐元區央行再度下調利率刺激經濟,2014年GDP增長將高於2013年的水平。領先指標方面,採購經理人指數回復至50以上的水平,表明市場對未來經濟增長持樂觀的態度。第二,歐元區的不平衡性正在逐步緩解。歐元區內部南北差異主要反映為各國貿易不平衡,但是近期來看,歐元區南部的經常賬戶有所回升。如果南部地區國家失業率能夠下降,帶動單位勞動力成本下降,南北不平衡的狀況將會進一步緩解。第三,歐元區財政緊縮政策將會逐步放鬆。受制於歐債危機,歐元區等國面臨嚴重的財政赤字,被債權人限定不能擴大赤字來刺激經濟。隨著市場自我調節和財政壓力緩解,這一方面對經濟GDP增長的阻礙將會減少。

日本

2014年日本市場將面臨複雜的情形,主要是因為股票市場不再因為簡單的匯率下跌企業盈利上升股票價格上漲這一簡單的邏輯之中。市場將焦點集中在安倍政府的第三項改革之中,也就是結構性改革。如何通過財政貨幣和經濟政策,來實現經濟增長。就目前而言,如何解決2014年4月份上調消費稅帶來的負面影響,是安倍政府首先要面對的難題。另一方面,日本股票市場的波動率較美國和歐洲為高。因此,在同樣回報的前提下,投資日本市場的風險較歐美為高。這一方面而言,日本市場吸引力較歐美為小。但是日本也有利好的一方面,最主要的在於安倍政府可能隨時推出一系列政策,使得市場情緒高漲。因此,投資日本需要把握具體的時點。

科技

科技行業增長源自於企業內部,特別是龐大的現金儲備。首先,龐大的現金儲備帶來擴大投資的機會。過去幾年,企業受制於市場信心,一直不敢擴大企業規模。但是,全球經濟復甦趨勢基本確立,特別是美國方面,因此未來投資率將會大幅上升。具有龐大的現金規模的科技行業將擁有更大的空間。另一方面,科技行業的現金回報率也相對其它行業為高。科技行業經常進行收購和合併,由於科技行業存在較大的專利價值和市場份額價值,收購和合併帶來的資產增值較其他行業為大。因此,科技行業維持良好的投資前景。

行業方面,調整幅度較地區方面少。一方面是因為,行業受宏觀政策影響較少,週期相對地區來說也較長。另一方面,美聯儲局退出QE對新興行業影響也較少。因此,在2014年,新興行業相較傳統行業存在一定的優勢。

健康護理

近5年來,健康護理是一個被人忽略的行業。由於傳統行業分類而言,健康護理屬於防禦性行業,在經濟復甦初期,該行業不應受到投資者的關注。但是,美國總統奧巴馬的醫療法案和各項藥物專利到期的帶動下,健康護理行業過去5年有驚人的增長幅度。我們認為,在2014年健康護理行業前景仍然看好。主要是因為健康護理行業的債務比率較其它行業為低,在未來利率環境上升的情況下,財務費用支出相對較少,有利於企業降低成本,增加利潤。

總結來說,2014年是經濟繼續復甦的一年。相對估值,企業盈利對股票增長更為重要。因此,地區方面,我們選擇估值較低的歐洲市場。行業方面,我們選擇利潤率有可能提高的科技和健康護理行業。

聲明︰

以上文章內容並不代表美國註冊財務策劃師協會RFPI台灣管理中心的立場,也不構成任何投資或理財產品買賣的要約或任何投資或理財產品的意見或建議。