每月專欄

2023-02-08

李全順 : 2023-2月全球經濟趨勢追蹤與預測 -【FED今年內降息的預期低】

最新美國非農就業報告顯示美國過去一年創造的就業機會比先前估計的要高得多,這表明經濟尚遠未達到衰退的程度。儘管1月薪資通膨進一步降溫,但2022年平均時薪的上漲速度快於之前的預估。

美國1月份的就業機會增長大幅加快,增加了51.7萬個工作機會,幾乎是2022年12月份的兩倍,失業率創下超過53年的低點3.4%,該數據說明勞動力市場供需持續緊張。非農數據資料打壓了FED年內可能降息的預期。

非農就業報告還顯示,過去一年創造的就業機會比之前估計的要高得多,這表明經濟遠未達到衰退的程度。儘管1月薪資通膨進一步降溫,但2022年平均時薪的上漲速度快於之前的預估。儘管科技行業以及住房和金融等對利率敏感的部門出現裁員,但企業招聘活動仍強勁,這給市場對FED接近暫停貨幣政策緊縮週期的預期潑了一盆冷水。

非農就業報告顯示,1月非農就業機會猛增51.7萬個,為六個月以來最多。經濟學家預測的增幅為18.5萬個。12月資料上修為增加26萬個崗位,前值為22.3萬個。2022年月度平均崗位增幅為40.1萬個。勞工統計局還在家庭調查中納入了新的人口估計,失業率就是從該調查中得出。1月失業率降至3.4%,為1969年5月以來最低,雖然沒有受到新的人口估計的影響,但仍低於12月的3.5%。農資料將為FED今後可能不得不保持更激進的論點增添了支撐。如果美國的就業和其他資料繼續保持堅挺,市場開始期待FED謹慎行事。

1月份的就業報告暗示FED還會升息一到二次,然後之後可能會暫停升息。這至少會讓市場對今年的降息產生懷疑。初請失業金資料和JOLTS報告沒有顯示出勞動力市場有任何疲軟。裁員和招聘一直在進行。就目前而言,工資水準保持穩定,勞動參與率隨著就業機會的增加而增加,這對短期美國經濟來說是一個好結果。

FED宣佈升息25基點,維持每月950億美元縮表計畫,符合市場預期。市場解讀為鴿派,但似乎存在預期差風險。FOMC議息會議後,特別是包威爾講話後,美債收益率明顯回落、美股大漲、黃金也有一定表現,看上去市場將FED連續減速升息解讀為鴿派。但FED操作並未超出會議前的市場預期,鴿派解讀恐怕略顯不妥。

2月1日FED FOMC議息決議公佈前,市場對於FED的操作預期就是本次議息會議升息25基點、3月升息25基點,隨後停止升息,11-12月FED將開始考慮降息。在聲明公佈後,包威爾在承認通膨放緩之餘,亦表達了通膨仍高、就業市場仍有韌性等考慮,並且尚未提及結束縮表的時機。未來至少還會升息1次,本次FOMC議息會議最多是兌現了會前的市場預期。

鑒於美國就業資料強勁以及通膨持續回落,美元後市將面臨更多的不確定性因素,預計未來3-6個月下跌仍將是主基調,跌幅將在3%左右。未來一周,市場缺乏重要的經濟資料,投資者重點關注FED主席包威爾以及紐約聯儲主席威廉姆斯的公開講話,預計這兩位重量級央行官員公開講話將會談及通膨前景、經濟狀況以及貨幣政策等。屆時,他們的公開講話料將對美元走勢產生一定的影響。

美國勞工部3日公佈1月份招聘速度大幅加快,新增就業人數51.7萬人次,失業率降至3.4%,為53年以來的最低水準。1月份平均時薪較上年同期增長4.4%,低於2022年12月修正後的增長4.8%。薪資增長速度在逐漸放緩,這表明雇主更容易招募到新員工。包括休閒和酒店、專業和商業服務以及醫療健康在內的多個行業就業人數都出現了增長。由於一些勞工結束罷工返回崗位,政府部門就業人數也有所增加。

在就業增長經歷了幾個月的溫和但穩步的下滑後,1月份雇主出人意料地增加招聘,經季節性調整後新增51.7萬個就業機會。這是自2022年7月以來的最大增幅,這種情況令密切關注勞動力市場趨勢的經濟學家驚呼,他們原本預計1月份勞動力市場將繼續逐漸降溫。

這一就業數據資料凸顯了FED面臨的挑戰。FED正試圖給勞動力市場降溫,以抑制迅速上漲的通膨。決策者希望通過升息迫使企業減少支出,包括減少招聘。這些舉措似乎一直在打壓勞動力市場,但給勞動者帶來的痛苦有限。自2022年夏天以來,就業增長有所放緩,但仍保持在每月25萬以上,而且裁員率極低,儘管科技公司紛紛發出解雇通知書。

美國前財政部長勞倫斯薩默斯(Lawrence Summers)認為美國經濟軟著陸的可能性更大了,然而通膨指標仍然過高。隨著美國物價上漲速度放緩,美國勞工部週五公佈的資料顯示,1月份美國非農就業人口新增51.7萬人,遠超預期;失業率降至3.4%,前值為3.5%,為1969年以來的最低水準。這顯示出勞動力市場依然強勁。

儘管如此,薩默斯認為若是要說美國已經脫離困境還為時過早。與兩三年前相比,當前的通膨指標仍然高得難以想像,要回到FED的目標水準可能仍然相當困難。去年12月,美國CPI消費者物價指數同比增長6.5%,前值為7.1%,自6月觸及9.1%的高位以來,通膨已經持續降溫。

非農就業資料公佈後,薩默斯隨即強調了在就業增長激增後經濟突然下滑的風險。就業激增後,人們是會把這些收入花掉;還是說企業會在某個時候發現庫存過多、員工過多。前一種可能能夠提振經濟,而後一種將導致經濟的“突然刹車”。

美國通膨回落的趨勢也讓全球資本市場一度喜出望外,預期FED峰值利率會低於5%,2023年晚些時候會降息,但最新非農資料卻給了一記當頭棒喝。1月非農就業人數增加51.7萬人,是華爾街預估的兩倍,同時創下2022年7月以來最高,結束了連續五個月增長放緩的勢頭。失業率降至3.4%,創下1969年5月以來的最低水準。

此外,美國ISM供應管理協會資料顯示,美國1月服務業PMI錄得55.2,遠超市場先前預期的50.4,較去年12月的49.2上升了6個點,是2020年年中以來的最大環比增幅。福兮禍之所伏,強勁的經濟資料也加劇了緊縮風險,市場利率定價從原先更為偏向FED僅再升息一次,變為了再升息兩次,FED今年晚些時候降息的可能性也在減小。1月非農就業資料或使FED更堅定地將利率提高至5%以上,並保持該水準直至全年結束。FED去年12月的點陣圖預測顯示,與會19位元官員對2023年底利率的預期中值為5.1%,相當於FED再升息兩次,同時年底前不會降息。

和美國類似,歐洲經濟也強於此前的預期,增加了緊縮壓力。在去年夏季和秋季時,許多經濟學家警告稱,歐洲可能即將進入經濟衰退。但之後天然氣等能源價格出現了斷崖式下跌,部分緩解了物價壓力,同時勞動力市場也表現良好。歐盟統計局資料顯示,歐元區經濟在去年最後一個季度實現環比正增長,減少了外界對經濟衰退的擔憂。具體來看,歐元區2022年第四季度GDP初值環比上升0.1%,雖不及去年三季度的0.3%,但強於市場此前預期的萎縮0.1%。

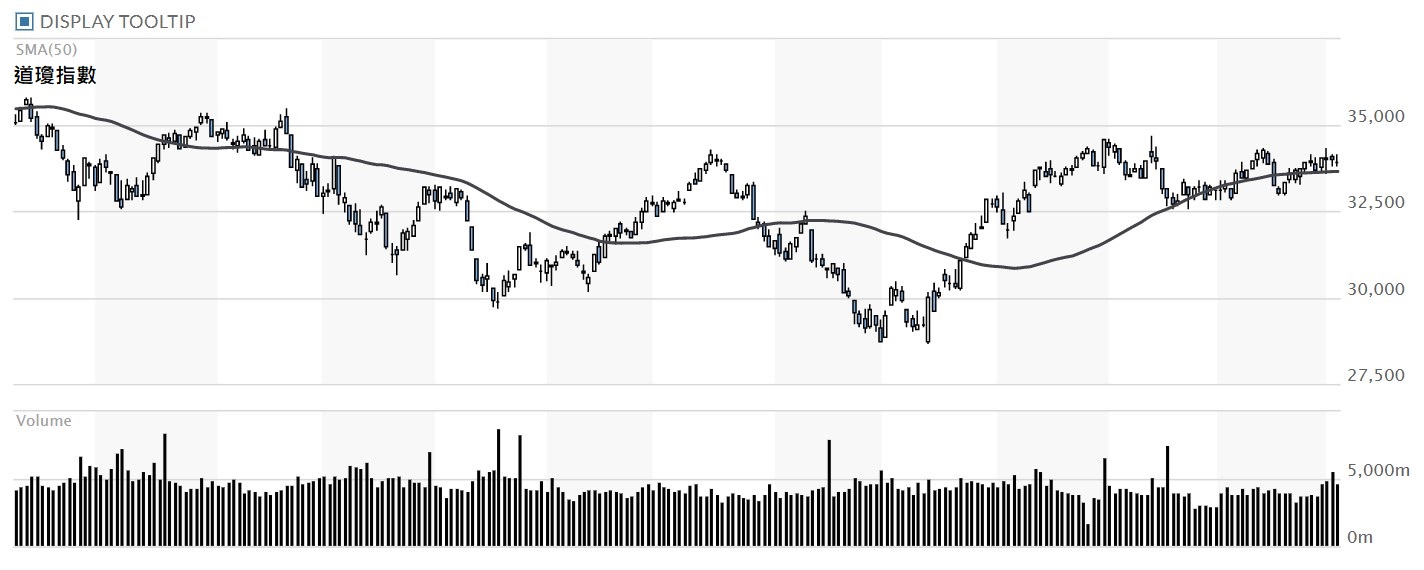

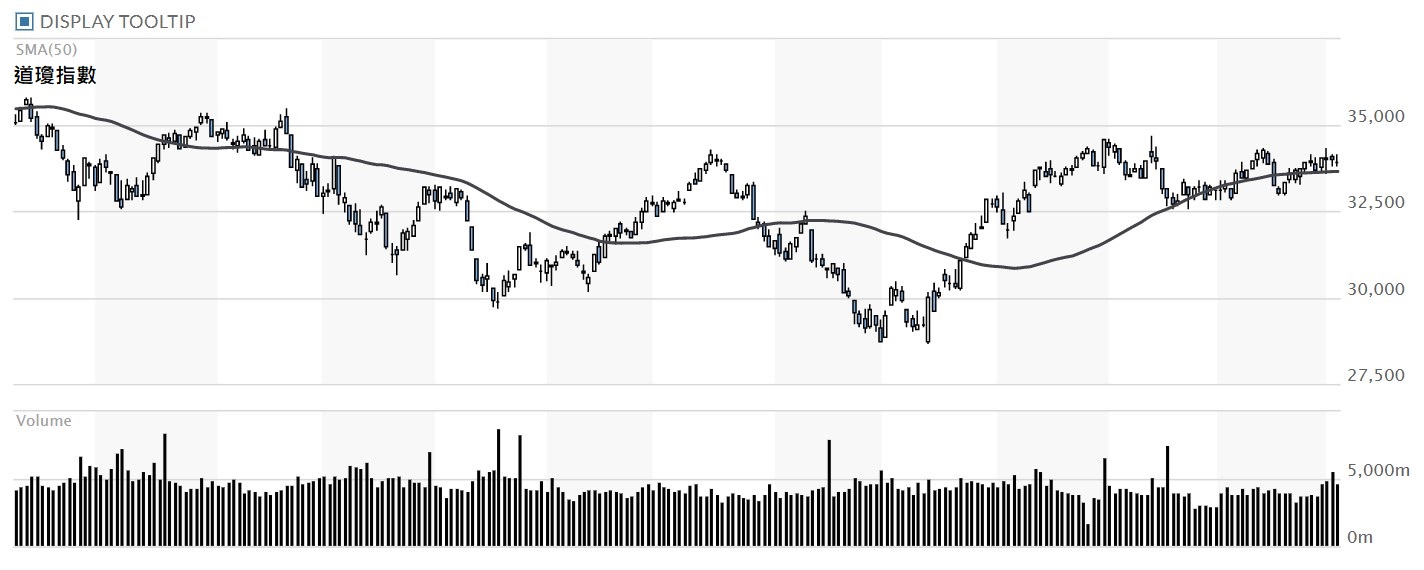

在此前升息預期放緩的樂觀預期下,市場迎來大反彈。從股票到政府債券等資產,全球市場迎來了幾十年來最好的開局之一。2022年全球股市蒸發了14兆美元,而2023年1月則增加了4兆美元。以科技股為主的納斯達克綜合指數1月飆升11%,創下2001年1月以來的最佳開局;斯托克歐洲600股票指數創下了年度最佳開盤數字。

EPFR Global資料顯示,過去四周全球股票基金共流入447億美元的資金,得益於通膨降溫跡象的樂觀情緒以及對經濟放緩將迫使全球央行暫停升息的市場預期。2月2日,納指更是強勢大漲逾3%,盤中一度從去年12月的低點累計上漲了逾20%,邁入技術性牛市。儘管2023年開局市場表現亮眼,但華爾街仍難安心,對可能出現的經濟衰退、FED持續升息和企業盈利惡化等風險憂心忡忡。

摩根士丹利首席策略師Michael Wilson警告2023年開年美股市場出人意料的上漲勢頭極有可能將消退,投資人應該站在賣方。他認為美股市場1月份大幅反彈只是又一個熊市陷阱,利多消息基本已被消化,投資人似乎已經忘了不要和FED對作。在經歷了殘酷的2022年之後,最近的走勢更多地反映了一月效應和空頭回補。一個不願轉向更鴿派立場的FED,再加上2008年以來最嚴重盈利衰退的現實,美股後市仍荊棘密佈。

美國銀行首席投資策略師Michael Hartnett也認為美股漲勢已經過頭,最痛苦的交易永遠是姍姍來遲的巨大災難,風險在於未來幾個月通膨再次飆升,美國經濟在2023年前六個月保持韌性後,下半年或將陷入更深層的衰退。摩根大通首席市場策略師Marko Kolanovic表示,他對美股今年初的反彈走勢持悲觀態度,並已經在為接下來美股可能出現的大幅回檔做準備。隨著利率上升和消費者韌性消退,美國和歐洲經濟衰退或在所難免。

展望未來,美國在勞動力市場強勁、高通膨、高利率和經濟前景堪憂的背景下,投資人仍需保持謹慎,如果各大央行升息週期比預期更長,峰值利率更高、持續時間更久,那麼市場仍將籠罩在陰霾之下,新的牛市短期內似乎無望到來。

FED官員們認為在貨幣政策上需要保持『靈活性和選擇性』。他們進一步警告公眾不應過度解讀FOMC放慢升息步伐的舉措。重要的是要清楚地表明,升息步伐放緩並不表示委員會實現其價格穩定目標的決心有所減弱,也不表示通膨已經處於持續的下行路徑上。FED官員們預計利率峰值將在5%-5.25%的區間,高於央行官員9月時預計的4.5%-4.75%。這意味著該央行還將累計升息至少75個基點。

儘管FED官員此前明確表態不會在2023年放鬆貨幣政策。會議紀要指出,決策者們正在努力應對兩個方面的政策風險:一是FED維持高利率的時間不夠長,導致通膨惡化,類似於1970年代的情況;二是FED實施限制性政策的時間過長,經濟放緩幅度過大,從而有可能給人口中最脆弱群體帶來最大的負擔。

FED首選的通膨指標,即扣除食品和能源價格後的PCE核心個人消費支出價格指數,2022年11月同比增長4.7%,低於2月時5.4%的峰值,但仍遠高於FED 2%的目標。在過去一年的大部分時間裡,非農就業人數的增長都超出了預期,資料顯示,目前的職位空缺數仍是求職者數量的近兩倍。

由於FED收緊貨幣政策,經濟學家普遍預計美國將在未來幾個月進入衰退。但亞特蘭大聯儲的資料顯示,2022年四季度美國GDP將增長3.9%。如果通膨沒有下降趨勢,聯邦基金利率將升至5.4%,甚至可能更高。

隨著利率的不斷上調,美國經濟部分領域已經開始回落,比如私人消費和投資。個人消費支出增速也從2月的13.48%下降至9月的8.24%。但11月16日,美國商務部資料顯示,10月季調調整後的零售銷售環比上升1.27%,創今年2月以來最高水準。雖然十年期國債利率最高一度上升至4.2%,但每季度的國債利息支出與名義GDP環比增加值相比仍有差距。

美國經濟現處在非常敏感的關鍵時刻,市場預期放大了FED升降息的影響。隨著利率提升到限制性水準5%以上,FED需更加謹慎地權衡通膨和衰退風險。升息幅度過小,可能會令通膨反彈,升息幅度過大,則會導致更為嚴重且不必要的經濟衰退。FED需要升息到促使經濟衰退的程度,才能實質性控制住通膨。在到達這個程度之前,FED不會鬆動緊縮貨幣政策。由於貨幣政策具有滯後性,等到利率對經濟實體產生影響的時候,美國經濟可能快速回落,政策超調可能已經無法避免。

從進出口角度觀察,美國進口需求減弱,但仍高於歷史均值,預計2023年將進一步回落。2022年9月份,美國進口金額同比降低至14.26%,其中商品進口金額增速13.41%,服務進口金額增速18.38%,服務進口在9月份明顯反彈。美國居民消費能力已經被壓制,進口需求和消費會出現同步下跌。2023年,美國進口可能出現量價雙縮。

從出口角度而言,全球經濟面臨下行壓力,美國出口增速難以繼續維持高位。IMF發佈世界經濟展望報告,預計2023年全球經濟增速將放緩至2.7%,較7月份的預測值再度下調0.2個百分點。當前全球經濟面臨諸多挑戰,全球性通膨金融環境收緊、新冠疫情持續、俄烏軍事衝突已近1年,嚴重影響全球經濟增長前景和美國出口。

美國出口和進口雙雙減弱,淨出口同比轉負,2022年Q3季度,美國出口同比增速7.94%,估計美國2023年出口增速可能繼續降低。不過,隨著美國居民消費能力已經萎縮,進口需求也將減弱,並且降低幅度比出口更大。2022年Q3季度,美國淨出口同比0.51%,Q2季度18.83%,Q4季度淨出口同比約為-7.6%。2023年全年,美國淨出口增速估計-13.45%。

預估美國2023年全年經濟增速-1.5%。近二十年來,美國經濟增速在2009年金融危機後降為-2.6%和2020年新冠疫情中降為-2.8%。美國經濟已經錯失了軟著陸的可能,非深度衰退難解美國通膨之憂。FED持續升息至2023年一季度,利率升高將拖累美國的消費和投資,衰退將至少持續至2023年底。

美國1月份的就業機會增長大幅加快,增加了51.7萬個工作機會,幾乎是2022年12月份的兩倍,失業率創下超過53年的低點3.4%,該數據說明勞動力市場供需持續緊張。非農數據資料打壓了FED年內可能降息的預期。

非農就業報告還顯示,過去一年創造的就業機會比之前估計的要高得多,這表明經濟遠未達到衰退的程度。儘管1月薪資通膨進一步降溫,但2022年平均時薪的上漲速度快於之前的預估。儘管科技行業以及住房和金融等對利率敏感的部門出現裁員,但企業招聘活動仍強勁,這給市場對FED接近暫停貨幣政策緊縮週期的預期潑了一盆冷水。

非農就業報告顯示,1月非農就業機會猛增51.7萬個,為六個月以來最多。經濟學家預測的增幅為18.5萬個。12月資料上修為增加26萬個崗位,前值為22.3萬個。2022年月度平均崗位增幅為40.1萬個。勞工統計局還在家庭調查中納入了新的人口估計,失業率就是從該調查中得出。1月失業率降至3.4%,為1969年5月以來最低,雖然沒有受到新的人口估計的影響,但仍低於12月的3.5%。農資料將為FED今後可能不得不保持更激進的論點增添了支撐。如果美國的就業和其他資料繼續保持堅挺,市場開始期待FED謹慎行事。

1月份的就業報告暗示FED還會升息一到二次,然後之後可能會暫停升息。這至少會讓市場對今年的降息產生懷疑。初請失業金資料和JOLTS報告沒有顯示出勞動力市場有任何疲軟。裁員和招聘一直在進行。就目前而言,工資水準保持穩定,勞動參與率隨著就業機會的增加而增加,這對短期美國經濟來說是一個好結果。

FED宣佈升息25基點,維持每月950億美元縮表計畫,符合市場預期。市場解讀為鴿派,但似乎存在預期差風險。FOMC議息會議後,特別是包威爾講話後,美債收益率明顯回落、美股大漲、黃金也有一定表現,看上去市場將FED連續減速升息解讀為鴿派。但FED操作並未超出會議前的市場預期,鴿派解讀恐怕略顯不妥。

2月1日FED FOMC議息決議公佈前,市場對於FED的操作預期就是本次議息會議升息25基點、3月升息25基點,隨後停止升息,11-12月FED將開始考慮降息。在聲明公佈後,包威爾在承認通膨放緩之餘,亦表達了通膨仍高、就業市場仍有韌性等考慮,並且尚未提及結束縮表的時機。未來至少還會升息1次,本次FOMC議息會議最多是兌現了會前的市場預期。

鑒於美國就業資料強勁以及通膨持續回落,美元後市將面臨更多的不確定性因素,預計未來3-6個月下跌仍將是主基調,跌幅將在3%左右。未來一周,市場缺乏重要的經濟資料,投資者重點關注FED主席包威爾以及紐約聯儲主席威廉姆斯的公開講話,預計這兩位重量級央行官員公開講話將會談及通膨前景、經濟狀況以及貨幣政策等。屆時,他們的公開講話料將對美元走勢產生一定的影響。

美國勞工部3日公佈1月份招聘速度大幅加快,新增就業人數51.7萬人次,失業率降至3.4%,為53年以來的最低水準。1月份平均時薪較上年同期增長4.4%,低於2022年12月修正後的增長4.8%。薪資增長速度在逐漸放緩,這表明雇主更容易招募到新員工。包括休閒和酒店、專業和商業服務以及醫療健康在內的多個行業就業人數都出現了增長。由於一些勞工結束罷工返回崗位,政府部門就業人數也有所增加。

在就業增長經歷了幾個月的溫和但穩步的下滑後,1月份雇主出人意料地增加招聘,經季節性調整後新增51.7萬個就業機會。這是自2022年7月以來的最大增幅,這種情況令密切關注勞動力市場趨勢的經濟學家驚呼,他們原本預計1月份勞動力市場將繼續逐漸降溫。

這一就業數據資料凸顯了FED面臨的挑戰。FED正試圖給勞動力市場降溫,以抑制迅速上漲的通膨。決策者希望通過升息迫使企業減少支出,包括減少招聘。這些舉措似乎一直在打壓勞動力市場,但給勞動者帶來的痛苦有限。自2022年夏天以來,就業增長有所放緩,但仍保持在每月25萬以上,而且裁員率極低,儘管科技公司紛紛發出解雇通知書。

美國前財政部長勞倫斯薩默斯(Lawrence Summers)認為美國經濟軟著陸的可能性更大了,然而通膨指標仍然過高。隨著美國物價上漲速度放緩,美國勞工部週五公佈的資料顯示,1月份美國非農就業人口新增51.7萬人,遠超預期;失業率降至3.4%,前值為3.5%,為1969年以來的最低水準。這顯示出勞動力市場依然強勁。

儘管如此,薩默斯認為若是要說美國已經脫離困境還為時過早。與兩三年前相比,當前的通膨指標仍然高得難以想像,要回到FED的目標水準可能仍然相當困難。去年12月,美國CPI消費者物價指數同比增長6.5%,前值為7.1%,自6月觸及9.1%的高位以來,通膨已經持續降溫。

非農就業資料公佈後,薩默斯隨即強調了在就業增長激增後經濟突然下滑的風險。就業激增後,人們是會把這些收入花掉;還是說企業會在某個時候發現庫存過多、員工過多。前一種可能能夠提振經濟,而後一種將導致經濟的“突然刹車”。

美國通膨回落的趨勢也讓全球資本市場一度喜出望外,預期FED峰值利率會低於5%,2023年晚些時候會降息,但最新非農資料卻給了一記當頭棒喝。1月非農就業人數增加51.7萬人,是華爾街預估的兩倍,同時創下2022年7月以來最高,結束了連續五個月增長放緩的勢頭。失業率降至3.4%,創下1969年5月以來的最低水準。

此外,美國ISM供應管理協會資料顯示,美國1月服務業PMI錄得55.2,遠超市場先前預期的50.4,較去年12月的49.2上升了6個點,是2020年年中以來的最大環比增幅。福兮禍之所伏,強勁的經濟資料也加劇了緊縮風險,市場利率定價從原先更為偏向FED僅再升息一次,變為了再升息兩次,FED今年晚些時候降息的可能性也在減小。1月非農就業資料或使FED更堅定地將利率提高至5%以上,並保持該水準直至全年結束。FED去年12月的點陣圖預測顯示,與會19位元官員對2023年底利率的預期中值為5.1%,相當於FED再升息兩次,同時年底前不會降息。

和美國類似,歐洲經濟也強於此前的預期,增加了緊縮壓力。在去年夏季和秋季時,許多經濟學家警告稱,歐洲可能即將進入經濟衰退。但之後天然氣等能源價格出現了斷崖式下跌,部分緩解了物價壓力,同時勞動力市場也表現良好。歐盟統計局資料顯示,歐元區經濟在去年最後一個季度實現環比正增長,減少了外界對經濟衰退的擔憂。具體來看,歐元區2022年第四季度GDP初值環比上升0.1%,雖不及去年三季度的0.3%,但強於市場此前預期的萎縮0.1%。

在此前升息預期放緩的樂觀預期下,市場迎來大反彈。從股票到政府債券等資產,全球市場迎來了幾十年來最好的開局之一。2022年全球股市蒸發了14兆美元,而2023年1月則增加了4兆美元。以科技股為主的納斯達克綜合指數1月飆升11%,創下2001年1月以來的最佳開局;斯托克歐洲600股票指數創下了年度最佳開盤數字。

EPFR Global資料顯示,過去四周全球股票基金共流入447億美元的資金,得益於通膨降溫跡象的樂觀情緒以及對經濟放緩將迫使全球央行暫停升息的市場預期。2月2日,納指更是強勢大漲逾3%,盤中一度從去年12月的低點累計上漲了逾20%,邁入技術性牛市。儘管2023年開局市場表現亮眼,但華爾街仍難安心,對可能出現的經濟衰退、FED持續升息和企業盈利惡化等風險憂心忡忡。

摩根士丹利首席策略師Michael Wilson警告2023年開年美股市場出人意料的上漲勢頭極有可能將消退,投資人應該站在賣方。他認為美股市場1月份大幅反彈只是又一個熊市陷阱,利多消息基本已被消化,投資人似乎已經忘了不要和FED對作。在經歷了殘酷的2022年之後,最近的走勢更多地反映了一月效應和空頭回補。一個不願轉向更鴿派立場的FED,再加上2008年以來最嚴重盈利衰退的現實,美股後市仍荊棘密佈。

美國銀行首席投資策略師Michael Hartnett也認為美股漲勢已經過頭,最痛苦的交易永遠是姍姍來遲的巨大災難,風險在於未來幾個月通膨再次飆升,美國經濟在2023年前六個月保持韌性後,下半年或將陷入更深層的衰退。摩根大通首席市場策略師Marko Kolanovic表示,他對美股今年初的反彈走勢持悲觀態度,並已經在為接下來美股可能出現的大幅回檔做準備。隨著利率上升和消費者韌性消退,美國和歐洲經濟衰退或在所難免。

展望未來,美國在勞動力市場強勁、高通膨、高利率和經濟前景堪憂的背景下,投資人仍需保持謹慎,如果各大央行升息週期比預期更長,峰值利率更高、持續時間更久,那麼市場仍將籠罩在陰霾之下,新的牛市短期內似乎無望到來。

FED官員們認為在貨幣政策上需要保持『靈活性和選擇性』。他們進一步警告公眾不應過度解讀FOMC放慢升息步伐的舉措。重要的是要清楚地表明,升息步伐放緩並不表示委員會實現其價格穩定目標的決心有所減弱,也不表示通膨已經處於持續的下行路徑上。FED官員們預計利率峰值將在5%-5.25%的區間,高於央行官員9月時預計的4.5%-4.75%。這意味著該央行還將累計升息至少75個基點。

儘管FED官員此前明確表態不會在2023年放鬆貨幣政策。會議紀要指出,決策者們正在努力應對兩個方面的政策風險:一是FED維持高利率的時間不夠長,導致通膨惡化,類似於1970年代的情況;二是FED實施限制性政策的時間過長,經濟放緩幅度過大,從而有可能給人口中最脆弱群體帶來最大的負擔。

FED首選的通膨指標,即扣除食品和能源價格後的PCE核心個人消費支出價格指數,2022年11月同比增長4.7%,低於2月時5.4%的峰值,但仍遠高於FED 2%的目標。在過去一年的大部分時間裡,非農就業人數的增長都超出了預期,資料顯示,目前的職位空缺數仍是求職者數量的近兩倍。

由於FED收緊貨幣政策,經濟學家普遍預計美國將在未來幾個月進入衰退。但亞特蘭大聯儲的資料顯示,2022年四季度美國GDP將增長3.9%。如果通膨沒有下降趨勢,聯邦基金利率將升至5.4%,甚至可能更高。

隨著利率的不斷上調,美國經濟部分領域已經開始回落,比如私人消費和投資。個人消費支出增速也從2月的13.48%下降至9月的8.24%。但11月16日,美國商務部資料顯示,10月季調調整後的零售銷售環比上升1.27%,創今年2月以來最高水準。雖然十年期國債利率最高一度上升至4.2%,但每季度的國債利息支出與名義GDP環比增加值相比仍有差距。

美國經濟現處在非常敏感的關鍵時刻,市場預期放大了FED升降息的影響。隨著利率提升到限制性水準5%以上,FED需更加謹慎地權衡通膨和衰退風險。升息幅度過小,可能會令通膨反彈,升息幅度過大,則會導致更為嚴重且不必要的經濟衰退。FED需要升息到促使經濟衰退的程度,才能實質性控制住通膨。在到達這個程度之前,FED不會鬆動緊縮貨幣政策。由於貨幣政策具有滯後性,等到利率對經濟實體產生影響的時候,美國經濟可能快速回落,政策超調可能已經無法避免。

從進出口角度觀察,美國進口需求減弱,但仍高於歷史均值,預計2023年將進一步回落。2022年9月份,美國進口金額同比降低至14.26%,其中商品進口金額增速13.41%,服務進口金額增速18.38%,服務進口在9月份明顯反彈。美國居民消費能力已經被壓制,進口需求和消費會出現同步下跌。2023年,美國進口可能出現量價雙縮。

從出口角度而言,全球經濟面臨下行壓力,美國出口增速難以繼續維持高位。IMF發佈世界經濟展望報告,預計2023年全球經濟增速將放緩至2.7%,較7月份的預測值再度下調0.2個百分點。當前全球經濟面臨諸多挑戰,全球性通膨金融環境收緊、新冠疫情持續、俄烏軍事衝突已近1年,嚴重影響全球經濟增長前景和美國出口。

美國出口和進口雙雙減弱,淨出口同比轉負,2022年Q3季度,美國出口同比增速7.94%,估計美國2023年出口增速可能繼續降低。不過,隨著美國居民消費能力已經萎縮,進口需求也將減弱,並且降低幅度比出口更大。2022年Q3季度,美國淨出口同比0.51%,Q2季度18.83%,Q4季度淨出口同比約為-7.6%。2023年全年,美國淨出口增速估計-13.45%。

預估美國2023年全年經濟增速-1.5%。近二十年來,美國經濟增速在2009年金融危機後降為-2.6%和2020年新冠疫情中降為-2.8%。美國經濟已經錯失了軟著陸的可能,非深度衰退難解美國通膨之憂。FED持續升息至2023年一季度,利率升高將拖累美國的消費和投資,衰退將至少持續至2023年底。