每月專欄

2022-04-08

李全順 : 2022-4月全球經濟趨勢追蹤與預測 -【俄烏軍事衝突升高,農產品價格高檔震盪、OPEC+小幅提高增產、油市展望需平衡、黃金避險買盤不輟 】

俄烏軍事衝突升高、農產品價格高檔震盪

CBOT小麥與黃豆期貨3月31日下跌,玉米則是上漲,受種植報告的影響。5月玉米期貨收盤上漲1.5%至每英斗7.4875美元,5月小麥下跌2.1%至每英斗10.06美元,5月黃豆下跌2.8%至每英斗16.1825美元。3月份,黃豆下跌1.1%,小麥與玉米上漲7.7%與8.4%;今年第一季,黃豆、小麥、玉米分別上漲20.8%、30.5%、26.2%。

美國農業部31日發佈種植意向報告表示,今年美國玉米種植面積預估將年減4%至8,950萬英畝,黃豆種植面積則預估將年增4%至創新高的9,100萬英畝,小麥種植面積預估年增1%至4,740萬英畝。此外,季度庫存報告表示,截至3月1日,玉米庫存年增2%至78.5億英斗,黃豆庫存年增24%至19.3億英斗,小麥庫存年減22%至10.2億英斗。ICE Futures U.S. 5月棉花期貨3月31日下跌3%至每磅135.69美分,3月份上漲13.9%,第一季上漲20.5%。5月粗糖期貨上漲0.1%至每磅19.49美分,3月份上漲10.1%,第一季上漲3.2%。

Farmers Business Network報告表示,今年美國農民的種植決定將面臨更多挑戰,主要因為肥料價格飆漲,以及農產品價格波動劇烈的影響。今年美國玉米種植面積將較上年度的9,340萬英畝減少至9,110萬英畝,主要因為玉米種植需要更多施肥的影響;黃豆種植面積則可望年增200萬英畝至8,920萬英畝。

Farmers Business Network報告也預估,今年美國冬麥種植面積為3,440萬英畝,春麥種植面積1,120萬英畝,杜蘭小麥種植面積180萬英畝。聯合國糧農組織的報告預估,受到俄烏戰爭以及兩國合計佔全球小麥出口市場30%比重的影響,小麥價格最多可能上漲20%。經合組織本月報告則是預估,俄烏戰爭導致商品價格飆漲將令全球經濟增長減少1個百分點,通膨則將增加2.5個百分點。

美國能源部3月30日公佈,截至3月25日當週,乙醇日均產量為103.6萬桶,較前週所創的兩個月新高減少0.6%,較去年同期增加7.4%,估計用於生產乙醇的玉米使用量為1.088億英斗。美國農業部3月份供需預估報告表示,自9月起的2021/22年度,乙醇玉米使用量預估為53.5億英斗,週均使用量1.03億英斗。

作為需求的指標,美國上週乙醇摻混日均淨投入量較前週減少1.8萬桶至84.7萬桶,過去四週,美國乙醇摻混日均淨投入量年增3.8%至87.6萬桶。美國上週汽油日均需求較前週的863.7萬桶減少至849.9萬桶;過去4週,美國汽油日均需求876萬桶,相比去年同期為867萬桶。過去4週,乙醇摻混量除以汽油需求的乙醇摻混率為10%。

美國上週乙醇庫存量較前週增加40萬桶至2,650萬桶,續創2020年4月以來的兩年新高,因產量更勝於需求增長的影響。其中,東岸地區的庫存量較前週增加40萬桶至840萬桶,中西部地區的乙醇庫存量較前週增加40萬桶至1,060萬桶,墨西哥灣區的乙醇庫存較前週減少60萬桶至440萬桶,落磯山脈地區的庫存較前週持平為40萬桶,西岸地區的庫存較前週增加10萬桶至280萬桶。

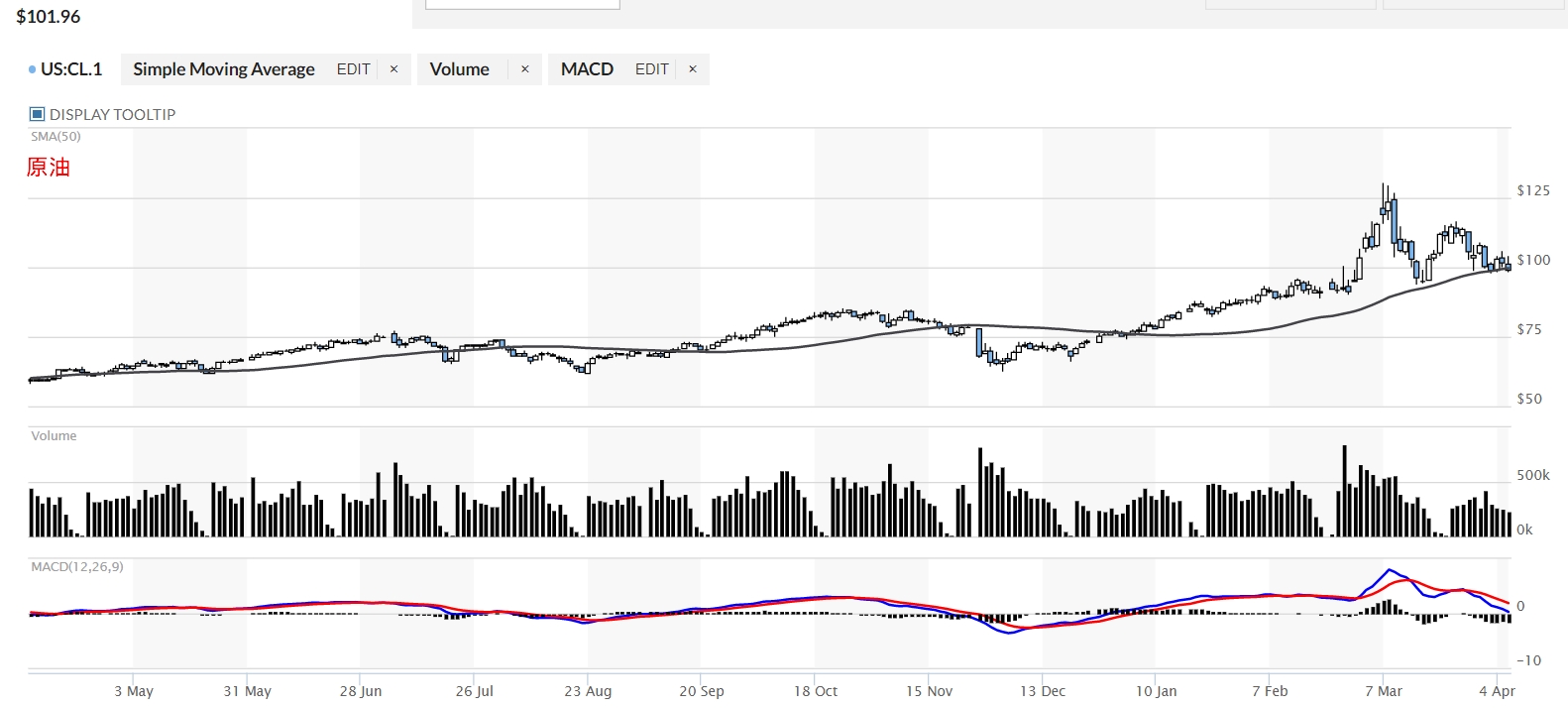

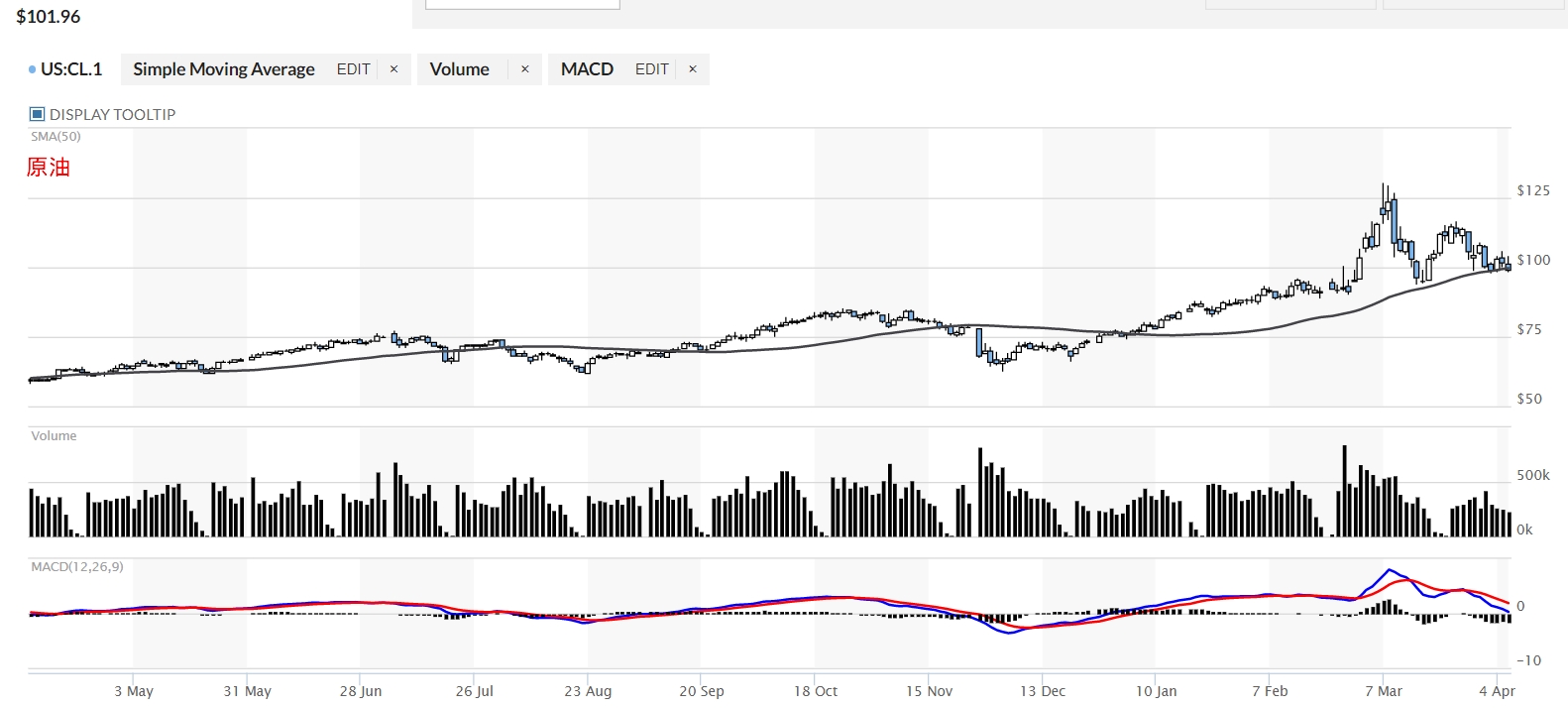

OPEC+小幅提高增產 油市展望仍供需平衡

OPEC+石油輸出國組織及俄羅斯等產油盟國3月31日決議,5月份將增產43.2萬桶/日,較過往每月40萬桶/日的增產幅度僅略微提高,稱雖然在俄烏戰爭的影響下,國際油市的展望基本上仍供需平衡,而近期油價的大幅震盪也不是受到基本面因素的影響,而主要是地緣政治局勢所引起。

IEA美國以及國際能源署都曾數次呼籲OPEC+提高產量而未果,OPEC+實際產量與其所定目標仍短少約130萬桶/日;特別是在俄羅斯遭遇制裁之後,該國供應更難以達成目標。這可能是美國宣布歷來最大規模釋儲的原因。

美國總統拜登31日宣布歷來最大規模的釋儲計畫,自5月起將每天釋出100萬桶戰略儲油,並持續6個月的時間,總量超過1.8億桶。拜登表示,其他盟友還可望釋出約3,000-5,000萬桶的戰略儲備。國際能源署成員國將於4月1日集會,預計也將會有釋儲的計畫。

PVM Oil Associates表示,相比起美國所宣布的大規模釋儲計畫,OPEC+所宣布的增產顯得微不足道,也令石油消費國感到失望。Goldman Sachs高盛報告指出,美國釋儲將有利於今年油市的平衡,但終究也不是長遠之計,俄羅斯原油供應的減少仍將是市場關注的焦點。

美國能源部3月31日公佈的每週天然氣庫存數據顯示,截至3月25日,美國天然氣庫存較前週增加260億立方英尺至1.415兆立方英尺,符合分析師的預估,相比過去五年的同期平均值為減少230億立方英尺,去年同期為增加70億立方英尺。當週美國天然氣庫存較去年同期減少19.7%,較五年同期平均值減少14.7。

美國總統拜登31日宣布未來6個月每日將釋出100萬桶戰備儲油,藉以壓低汽油價格,釋出總量上看1.8億桶,為史上規模最大的一次。這等於默認中東盟國不願伸出援手,市場對於美國長期必須付出的代價感到憂心。

OPEC+石油輸出國組織及產油盟國已再次忽略包括拜登、英國首相強森等西方政客的呼籲,仍決定緩慢增產。OPEC+ 3月31日決議,5月份將增產43.2萬桶/日,較過往每月40萬桶/日的增產幅度僅略微提高。

值得注意的是,美國能源部計畫買回釋出的戰備儲油,回補庫存。一名熟知白宮想法的消息人士透露,未來拜登政府可能會在油價回落至每桶80美元的時候,設法補回戰備儲油。

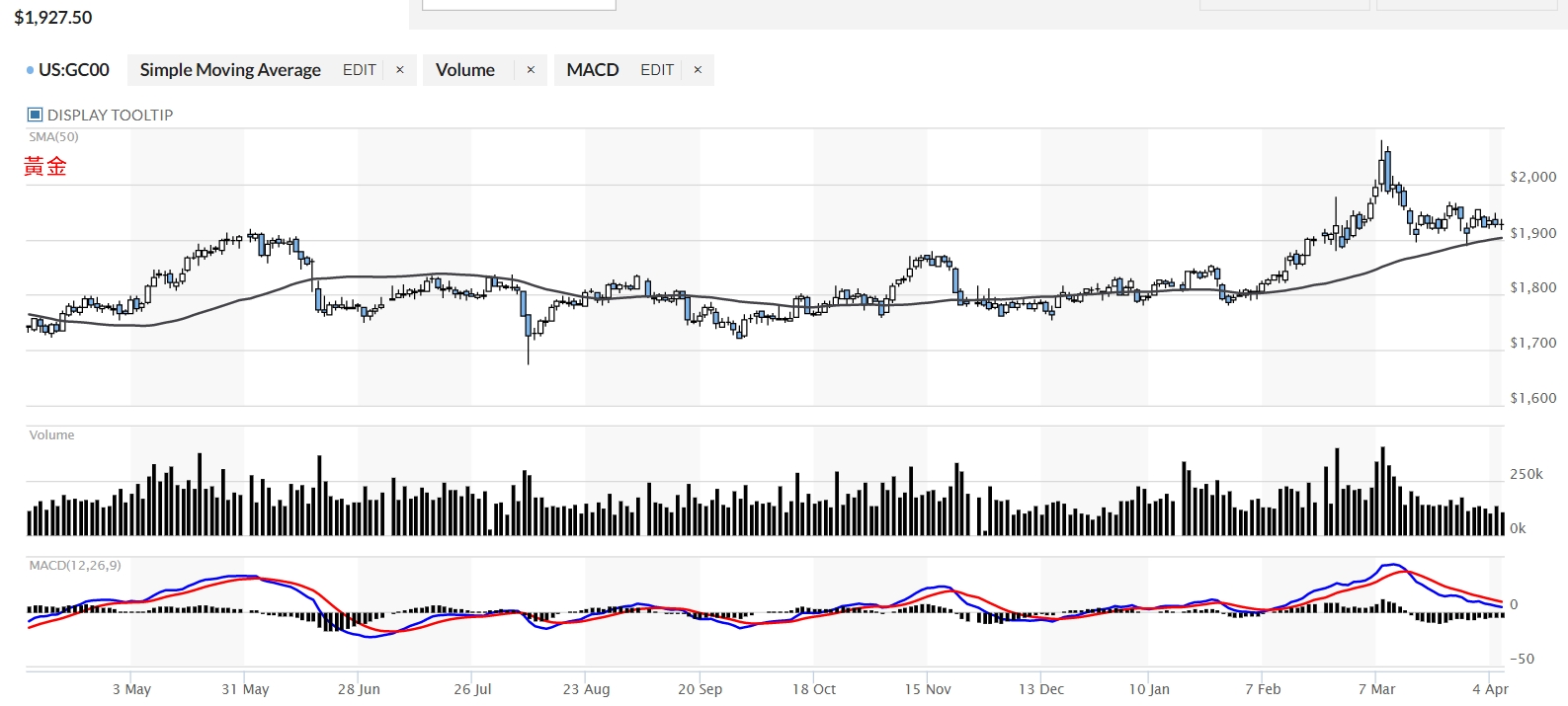

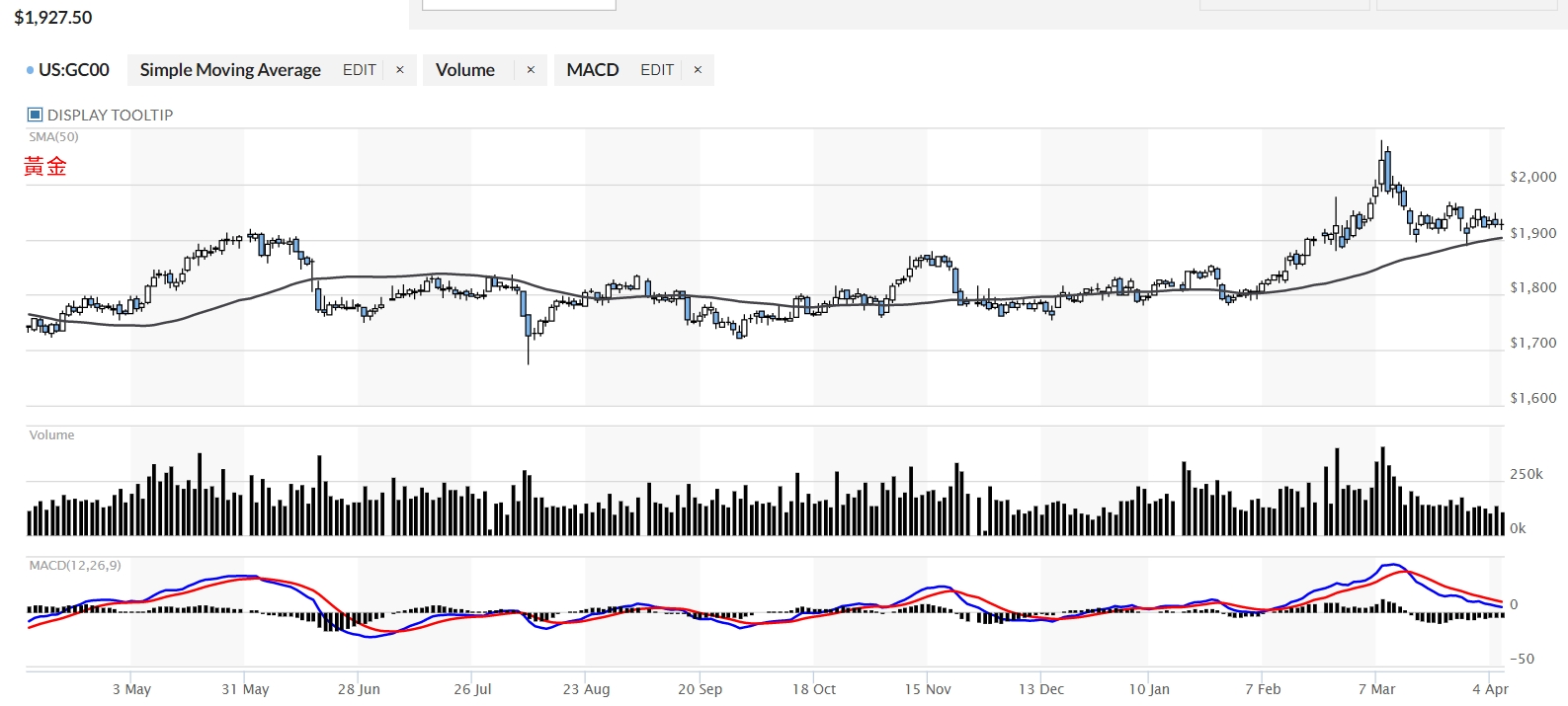

俄烏軍事衝突未歇、黃金避險買盤不輟

COMEX 6月黃金期貨3月31日收盤上漲15美元或0.8%至每盎司1,954美元,主要仍受到俄烏戰爭的避險需求支撐。全球最大黃金ETF SPDR Gold Shares道富財富黃金指數基金31日黃金持有量持平為1,091.44公噸,第一季增加12%或115.78公噸。

Natixis法儲銀報告表示,關於俄烏戰爭,投資人唯一需要注意的是戰事是否真的停止了,而不是口頭的言論。Natixis法儲銀表示,如果俄烏真的停火,黃金的避險溢價消退可能會令金價回落約每盎司100美元,但金銀價格也不會就因此崩盤,因為還有許多重大的因素在支撐金價,包括通膨高漲、實質負利率,以及對經濟衰退的擔憂。

Natixis法儲銀表示,金價即使回落,也會很快尋得支撐,因全球高漲的通膨已經為金價奠定了一個新的基礎。但他認為銀價的表現將會較為掙扎,主要因為全球經濟增長放緩,將會削弱白銀的工業需求的影響。Natixis法儲銀認為,今年金價的主要壓力還是來自於美國FED的升息,市場預期今年聯準會將會有七次的升息,其中包括5月以及6月預期都將升息兩碼。

Natixis法儲銀指出,即使利率上揚,高漲的通膨也將使得實質利率繼續維持在負值領域,而實質負利率的環境仍然是有利於金價的,特別是俄烏戰爭將對商品市場造成更長期的影響,通膨壓力也將一直持續。達達表示,即使俄烏兩國立即停火,西方國家對俄羅斯的制裁也還將持續一段時間,而只要西方國家繼續拒絕俄羅斯的商品,商品價格就仍將維持高檔,通膨壓力也將揮之不去。

受到俄烏戰爭以及對俄制裁的影響,市場上對經濟衰退的擔憂正在升高,特別是歐洲地區,因該區對俄羅斯能源的依賴過深,以及歐洲能源價格持續上漲的影響。如果俄羅斯切斷對歐洲的能源供應的話,歐洲恐陷入嚴重的衰退。

雖然美國FED貨幣政策即將開始轉變,但此仍然不足以阻止通膨壓力的增加,投資人重新擁抱黃金以令其財富獲得保值將只是時間的問題而已。當前的通膨威脅是源自於供應鏈的瓶頸,收緊貨幣政策既無法解決港口的擁堵,也沒有辦法為企業提供急需的晶片,FED貨幣政策無法解決供應面的問題。而通膨上揚的最高風險就是造成停滯性的通膨,即全球的消費下滑而通膨持續攀升。雖然停滯性通膨的可能性還不高,但並沒有辦法完全排除。除了供應面的問題以外,全球轉向可再生的乾淨能源,對於銅鋁等原材料的需求也將持續增長,同樣將使得通膨的上揚維持相當一段時間。各國政府投資大量資金升級基礎建設,構築綠色經濟的同時,也將會帶動通膨的上揚。

2022年全球在新冠第五波疫情、美中經貿摩擦方興未艾、全球通膨風雨欲來、世界主要經濟體經濟下行壓力增大、全球投資市場悲觀情緒愈發濃厚等多種因素綜合作用下,黃金的長線避險功能得以充分凸顯。美國拜登政府的未來的宏觀貨政財政、美中美貿易戰爭持續與否、地緣政治不穩定性、俄烏衝突危機與新冠肺炎疫情等利空因素,將持續有利黃金避險買盤增溫,黃金ETF投資者傾向于持有黃金而不是獲利了結,金市的避險情緒謹慎樂觀。黃金價格未來方向將取決於美元強弱、全球貨幣政策寬鬆與否和長期利率的變化。

CBOT小麥與黃豆期貨3月31日下跌,玉米則是上漲,受種植報告的影響。5月玉米期貨收盤上漲1.5%至每英斗7.4875美元,5月小麥下跌2.1%至每英斗10.06美元,5月黃豆下跌2.8%至每英斗16.1825美元。3月份,黃豆下跌1.1%,小麥與玉米上漲7.7%與8.4%;今年第一季,黃豆、小麥、玉米分別上漲20.8%、30.5%、26.2%。

美國農業部31日發佈種植意向報告表示,今年美國玉米種植面積預估將年減4%至8,950萬英畝,黃豆種植面積則預估將年增4%至創新高的9,100萬英畝,小麥種植面積預估年增1%至4,740萬英畝。此外,季度庫存報告表示,截至3月1日,玉米庫存年增2%至78.5億英斗,黃豆庫存年增24%至19.3億英斗,小麥庫存年減22%至10.2億英斗。ICE Futures U.S. 5月棉花期貨3月31日下跌3%至每磅135.69美分,3月份上漲13.9%,第一季上漲20.5%。5月粗糖期貨上漲0.1%至每磅19.49美分,3月份上漲10.1%,第一季上漲3.2%。

Farmers Business Network報告表示,今年美國農民的種植決定將面臨更多挑戰,主要因為肥料價格飆漲,以及農產品價格波動劇烈的影響。今年美國玉米種植面積將較上年度的9,340萬英畝減少至9,110萬英畝,主要因為玉米種植需要更多施肥的影響;黃豆種植面積則可望年增200萬英畝至8,920萬英畝。

Farmers Business Network報告也預估,今年美國冬麥種植面積為3,440萬英畝,春麥種植面積1,120萬英畝,杜蘭小麥種植面積180萬英畝。聯合國糧農組織的報告預估,受到俄烏戰爭以及兩國合計佔全球小麥出口市場30%比重的影響,小麥價格最多可能上漲20%。經合組織本月報告則是預估,俄烏戰爭導致商品價格飆漲將令全球經濟增長減少1個百分點,通膨則將增加2.5個百分點。

美國能源部3月30日公佈,截至3月25日當週,乙醇日均產量為103.6萬桶,較前週所創的兩個月新高減少0.6%,較去年同期增加7.4%,估計用於生產乙醇的玉米使用量為1.088億英斗。美國農業部3月份供需預估報告表示,自9月起的2021/22年度,乙醇玉米使用量預估為53.5億英斗,週均使用量1.03億英斗。

作為需求的指標,美國上週乙醇摻混日均淨投入量較前週減少1.8萬桶至84.7萬桶,過去四週,美國乙醇摻混日均淨投入量年增3.8%至87.6萬桶。美國上週汽油日均需求較前週的863.7萬桶減少至849.9萬桶;過去4週,美國汽油日均需求876萬桶,相比去年同期為867萬桶。過去4週,乙醇摻混量除以汽油需求的乙醇摻混率為10%。

美國上週乙醇庫存量較前週增加40萬桶至2,650萬桶,續創2020年4月以來的兩年新高,因產量更勝於需求增長的影響。其中,東岸地區的庫存量較前週增加40萬桶至840萬桶,中西部地區的乙醇庫存量較前週增加40萬桶至1,060萬桶,墨西哥灣區的乙醇庫存較前週減少60萬桶至440萬桶,落磯山脈地區的庫存較前週持平為40萬桶,西岸地區的庫存較前週增加10萬桶至280萬桶。

OPEC+小幅提高增產 油市展望仍供需平衡

OPEC+石油輸出國組織及俄羅斯等產油盟國3月31日決議,5月份將增產43.2萬桶/日,較過往每月40萬桶/日的增產幅度僅略微提高,稱雖然在俄烏戰爭的影響下,國際油市的展望基本上仍供需平衡,而近期油價的大幅震盪也不是受到基本面因素的影響,而主要是地緣政治局勢所引起。

IEA美國以及國際能源署都曾數次呼籲OPEC+提高產量而未果,OPEC+實際產量與其所定目標仍短少約130萬桶/日;特別是在俄羅斯遭遇制裁之後,該國供應更難以達成目標。這可能是美國宣布歷來最大規模釋儲的原因。

美國總統拜登31日宣布歷來最大規模的釋儲計畫,自5月起將每天釋出100萬桶戰略儲油,並持續6個月的時間,總量超過1.8億桶。拜登表示,其他盟友還可望釋出約3,000-5,000萬桶的戰略儲備。國際能源署成員國將於4月1日集會,預計也將會有釋儲的計畫。

PVM Oil Associates表示,相比起美國所宣布的大規模釋儲計畫,OPEC+所宣布的增產顯得微不足道,也令石油消費國感到失望。Goldman Sachs高盛報告指出,美國釋儲將有利於今年油市的平衡,但終究也不是長遠之計,俄羅斯原油供應的減少仍將是市場關注的焦點。

美國能源部3月31日公佈的每週天然氣庫存數據顯示,截至3月25日,美國天然氣庫存較前週增加260億立方英尺至1.415兆立方英尺,符合分析師的預估,相比過去五年的同期平均值為減少230億立方英尺,去年同期為增加70億立方英尺。當週美國天然氣庫存較去年同期減少19.7%,較五年同期平均值減少14.7。

美國總統拜登31日宣布未來6個月每日將釋出100萬桶戰備儲油,藉以壓低汽油價格,釋出總量上看1.8億桶,為史上規模最大的一次。這等於默認中東盟國不願伸出援手,市場對於美國長期必須付出的代價感到憂心。

OPEC+石油輸出國組織及產油盟國已再次忽略包括拜登、英國首相強森等西方政客的呼籲,仍決定緩慢增產。OPEC+ 3月31日決議,5月份將增產43.2萬桶/日,較過往每月40萬桶/日的增產幅度僅略微提高。

值得注意的是,美國能源部計畫買回釋出的戰備儲油,回補庫存。一名熟知白宮想法的消息人士透露,未來拜登政府可能會在油價回落至每桶80美元的時候,設法補回戰備儲油。

俄烏軍事衝突未歇、黃金避險買盤不輟

COMEX 6月黃金期貨3月31日收盤上漲15美元或0.8%至每盎司1,954美元,主要仍受到俄烏戰爭的避險需求支撐。全球最大黃金ETF SPDR Gold Shares道富財富黃金指數基金31日黃金持有量持平為1,091.44公噸,第一季增加12%或115.78公噸。

Natixis法儲銀報告表示,關於俄烏戰爭,投資人唯一需要注意的是戰事是否真的停止了,而不是口頭的言論。Natixis法儲銀表示,如果俄烏真的停火,黃金的避險溢價消退可能會令金價回落約每盎司100美元,但金銀價格也不會就因此崩盤,因為還有許多重大的因素在支撐金價,包括通膨高漲、實質負利率,以及對經濟衰退的擔憂。

Natixis法儲銀表示,金價即使回落,也會很快尋得支撐,因全球高漲的通膨已經為金價奠定了一個新的基礎。但他認為銀價的表現將會較為掙扎,主要因為全球經濟增長放緩,將會削弱白銀的工業需求的影響。Natixis法儲銀認為,今年金價的主要壓力還是來自於美國FED的升息,市場預期今年聯準會將會有七次的升息,其中包括5月以及6月預期都將升息兩碼。

Natixis法儲銀指出,即使利率上揚,高漲的通膨也將使得實質利率繼續維持在負值領域,而實質負利率的環境仍然是有利於金價的,特別是俄烏戰爭將對商品市場造成更長期的影響,通膨壓力也將一直持續。達達表示,即使俄烏兩國立即停火,西方國家對俄羅斯的制裁也還將持續一段時間,而只要西方國家繼續拒絕俄羅斯的商品,商品價格就仍將維持高檔,通膨壓力也將揮之不去。

受到俄烏戰爭以及對俄制裁的影響,市場上對經濟衰退的擔憂正在升高,特別是歐洲地區,因該區對俄羅斯能源的依賴過深,以及歐洲能源價格持續上漲的影響。如果俄羅斯切斷對歐洲的能源供應的話,歐洲恐陷入嚴重的衰退。

雖然美國FED貨幣政策即將開始轉變,但此仍然不足以阻止通膨壓力的增加,投資人重新擁抱黃金以令其財富獲得保值將只是時間的問題而已。當前的通膨威脅是源自於供應鏈的瓶頸,收緊貨幣政策既無法解決港口的擁堵,也沒有辦法為企業提供急需的晶片,FED貨幣政策無法解決供應面的問題。而通膨上揚的最高風險就是造成停滯性的通膨,即全球的消費下滑而通膨持續攀升。雖然停滯性通膨的可能性還不高,但並沒有辦法完全排除。除了供應面的問題以外,全球轉向可再生的乾淨能源,對於銅鋁等原材料的需求也將持續增長,同樣將使得通膨的上揚維持相當一段時間。各國政府投資大量資金升級基礎建設,構築綠色經濟的同時,也將會帶動通膨的上揚。

2022年全球在新冠第五波疫情、美中經貿摩擦方興未艾、全球通膨風雨欲來、世界主要經濟體經濟下行壓力增大、全球投資市場悲觀情緒愈發濃厚等多種因素綜合作用下,黃金的長線避險功能得以充分凸顯。美國拜登政府的未來的宏觀貨政財政、美中美貿易戰爭持續與否、地緣政治不穩定性、俄烏衝突危機與新冠肺炎疫情等利空因素,將持續有利黃金避險買盤增溫,黃金ETF投資者傾向于持有黃金而不是獲利了結,金市的避險情緒謹慎樂觀。黃金價格未來方向將取決於美元強弱、全球貨幣政策寬鬆與否和長期利率的變化。