每月專欄

2017-11-06

李全順:2017-11月全球經濟趨勢追蹤與預測

川普啟動美國史上最大稅改,將對2018年美國經濟添加柴火

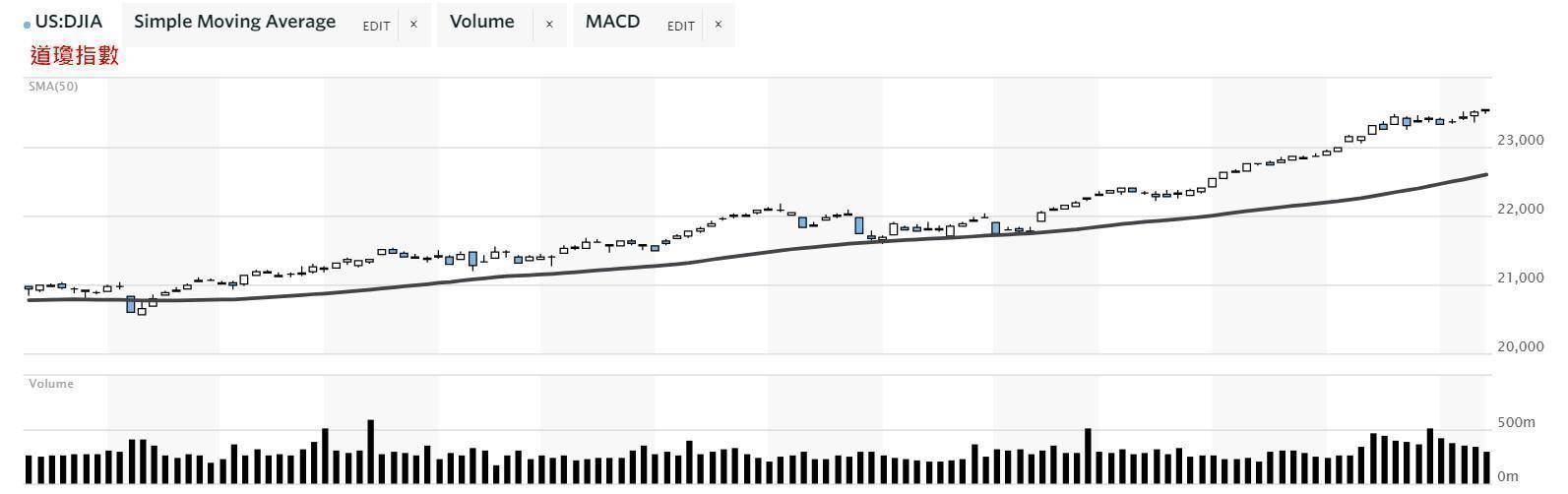

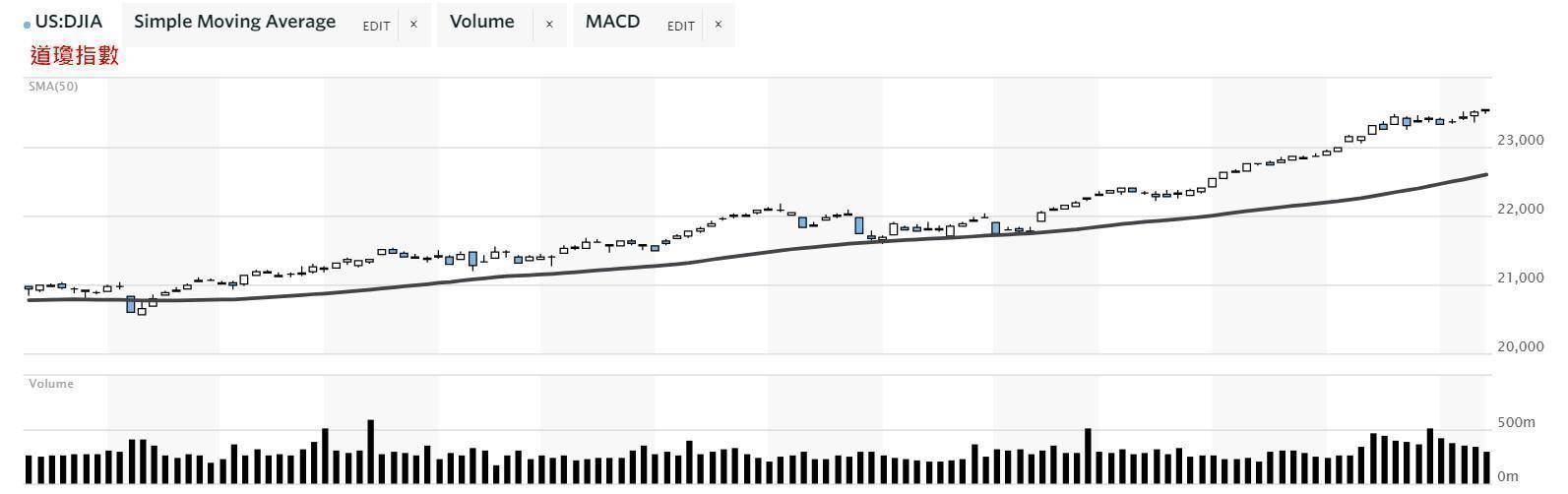

美國總統川普即將推出美國史上最大稅改計畫,再度吸引全球目光,也為選舉政見之實現,將往前再邁進一步。道瓊指數在10月下旬再度創下23485點歷史新高,若美國經濟基本面跟不上,資本市場避險需求將油然而生,美股近期震盪頻率漸高也是意料中的事。 “川普通膨”形成為市場的寵兒,市場認為美國國內基礎建設可以提升GDP增長的空間,同時美國通貨膨脹壓力將再現,在此邏輯成立之下,美股一升向上推升,美債則被拋售。此邏輯在短期是成立的,中期恐有漏洞。如果川普當局大興基礎建設,美國未來的財政狀況惡化,長期利率必然上升,為此可能帶來美國經濟的新變數,股匯市必定承壓。

IHS Markit公布美國10月PMI初值,由9月終值的53.1大升到54.6,反映美國製造業景氣穩定成長。指數在50臨界點以上即顯示製造業活動擴張。美國製造業景氣才剛踏進第4季即呈現明顯成長,為年底的工廠生產上升以支持經濟穩固成長帶來一個好兆頭。尤其製造業增聘人手即顯示製造業對前景感到樂觀。ADP公布10月民間就業人數大增23.5萬人,高於市場預估的增加19萬人,營建業又恢復增聘人手,顯示災後重建已全面展開,美國經濟持續成長和颶風後重建讓民間企業增加人力需求。其中,大企業增聘9萬人,中型企業增聘6.6萬人,小企業增聘7.9萬人。10月就業報告非農業就業人數從9月的減少3.3萬人轉為增加31.5萬人。商務部公布9月營建支出年率,經季調後月增0.3%至1.22兆美元,優於市場預期的月跌0.1%。主要是政府的公共項目支出月增2.6%所帶動,完全抵銷民間部門支出月跌0.4%的影響。

歐元區經濟復甦增溫,寬鬆貨政漸漸收手

近期ECB歐洲央行將漸縮寬鬆貨幣政策,新一輪的購債計畫延長至明年九月底,但在今年十二月以後將月購買規模從六百億歐元降至三百億歐元。歐洲央行新一輪的舉措反映兩大意義:一是歐洲央行承諾維持購債計畫,凸顯出歐洲央行的謹慎態度,歐元區仍需要充足的寬鬆刺激措施,只要歐元區通膨率依然疲軟,未來仍需謹慎行事。二是歐央期許未來歐元區經濟對於歐央相關政策的倚重程度,亦可望逐步降低,希望寬鬆貨幣政策在退場的過程中,影響到歐洲經濟復甦。受惠歐洲央行繼續維持寬鬆政策,帶動歐美主要股市上漲,反映出歐央新一輪購債計畫,符合先市場的預期;歐元區經濟成長和失業率下滑是影響歐央縮減購債規模的關鍵因素。展望後市,歐洲央行將明、後年通膨預測下修至1.2%-1.5%,通膨展望溫和。全球經濟復甦強勁,市場預估歐元區今、明兩年經濟成長率2.1%、1.8%,民間投資持續增長。利率方面,歐洲銀行放款恢復正常且經濟復甦大環境下,歐洲央行明年或許有機會縮減負利率幅度,但預估速度將較美國慢。

IHS Markit公布歐元區10月PMI製造業採購經理人指數升至53.5,為33個月來最強,高於9月的52.6與9月底時初估的53.3,指數高於50意味景氣擴張。各項次指標中,生產次指標從53.8攀至54.6,為2014年4月來最高,新訂單次指標也以兩年半來最快速度成長。產出價格次指標從49.9升至50.8,攀至16個月來新高,自去年8月以來首度突破50大關。歐元區製造業景氣在今年最後一季迎來好的開始,PMI數據顯示成長基礎普遍增速,由於跡象顯示歐元區通膨將開始朝歐洲央行設定的目標邁進,企業也自去年8月來首度調漲物價,將商品價格攀升的成本移轉到消費者身上。

安倍解散國會提前改選,自民黨拚經濟政策選民買單大勝

日本首相安倍晉三領導的自民黨與公明黨組成的執政聯盟,在10月22日的眾議院改選中大勝,取得465個席次中的313席。安倍晉三宣布,11月1日第四屆內閣啟動後,黨內四大要職全部留任,閣僚也將繼續任職。安倍呼籲要團結:「不辜負國民的託付,一項一項切實兌現選舉承諾十分重要。」安倍提出三支箭經濟政策,以貨幣、財政及行政寬綁,帶動日本從2012年12月起進入景氣擴張期,到今年9月為止,已成就了日本戰後第二長的經濟繁榮期。五年來,安倍主導下的國會選舉也因而戰無不勝,在野的民主黨就算改名為民進黨,仍拿不出具有說服力的經濟政策,以致在此次改選慘敗,證明日本民眾對於拚經濟的殷切。選舉結果出來之後,外資對日本股市充滿信心,大舉買進金融與鋼鐵等景氣敏感股票,日經指數近期收在22,532點,創下21年來的新高。

BOJ總裁黑田東彥認為2017年全球經濟將溫和復甦,日本也將擺脫通縮烏雲迎向復甦。日本也將追隨美國腳步,將由寬鬆財政政策或其他措施刺激景氣。7月初日本首相安倍晉三率領的自民黨在東京都議員選舉大敗,重創執政黨執政威信,安倍表示必須真切地接受民眾對自民黨執政5年的批判,但執政片刻都不容停滯,日本內外問題堆積如山,應該更加認真,一邊反省應該反省的地方,謙虛謹慎,但應該做的事,還是必須要做,未來全力以赴回到當初贏得政權的初心。

Nikkei/Markit公告日本10月PMI製造業採購經理人指數,由9月份的52.9微跌至52.8,仍優於市場預期的52.5,數據反映產業適度擴張,商業環境自2016年9月起持續改善。期內產出及新訂單持續增長,新接業務成長穩定,惟步伐較9月份稍緩。而海外需求增加,企業亦要加強生產以滿足相關需求,調查顯示企業產出已連續15個月增加。而受原材料價格帶動,投入價格升幅加快至六個月高位。期內新工作量為產能帶來壓力,積壓工作量增幅是自2月以來最快,企業需要增聘人手應付,職位增長速度回升。總體而言,受訪企業對未來產出預期維持樂觀態度,惟正面程度是2016年11月以來最弱。

儘管日本近期PMI指數增速保持在適當水平,報告顯示訂單顧客普遍持觀望態度,而且最近原材料生產擴張,都加劇庫存過剩狀況。但部分專家對日本出口依舊保持樂觀態度,認為隨著海外經濟恢復,日本出口將持續增長。不過由於增速減緩,一些經濟學家表示減少對日本經濟增長的樂觀預期。2017年下半年日本經濟的下行風險,端視美國是否轉向保護主義。若美國川普政府在貿易方面對中國採取強硬立場,將嚴重衝擊亞洲供應鏈與日本經濟。連帶受害的還有日本的財政信譽,因為政府將被迫擴大支出,並且推遲預計2019年稍後實施的調漲銷售稅,促進長期成長所需的結構性改革也將寸步難行。雖然日本BOJ仍有寬鬆空間,但因全球市場波動加劇,日圓走高將沖淡貨幣刺激效果。

為使英國經濟持續增溫,英國央行撒手突升息

英國央行11月2日突然決議調高基準利率一碼至 0.5%,為自 2007 年 7 月以來首度升息,符合市場預期。英國央行貨幣政策委員會 (MPC) 投票以 7 比 2 決議升息。理由是英國國內通貨膨脹已達 3%,經濟成長已有減緩趨勢,因而採取了升息行動。英國央行聲明,英國經濟展望依舊具有重大風險,包括家庭,企業與金融市場對有關退出歐盟過程發展的反應,英國央行決議維持購買資產計畫不變,包括公債 4350 億英鎊,公司債 100 億英鎊。隨著英國2019年硬脫歐的風險日漸切實,目前多數預測機構都預計2017年英國經濟將出現顯著疲弱放緩。英國歷經生活水平相繼兩個相對較好的年後,嗣後也可能下降,原因之一就是GDP成長放緩,這將意味著英國就業市場也將成長放緩,甚至可能出現明顯下滑。此外,英鎊疲軟、通膨加劇將使實際工資縮水。英國2017年下半年實際收入成長將在零上下,可能為負。高通膨還將加劇福利金名義價值的凍結。儘管英國決定脫歐,引發國人擔憂,但英國央行對英國未來經濟成長充滿信心,渠等認為今後三年,英國央行預測今後三年,英國經濟都將持續成長,2017年成長2%,2018年成長1.6%,2019年成長1.7%,這項預測高出2016年11月的預測。英鎊在2016年6月出現驟貶後,也帶動了英國企業新接訂單大幅好轉,尤其是來自美國、歐洲、亞洲、中東的新訂單都出現了顯著回溫。英國製造業則因英脫引發英鎊貶值,英國國會提前改選,執政黨席次尷尬沒過半,導致廠商成本增速在2017年第一季達到最快,製造業成長腳步因此受抑制,但近期脫歐已漸明朗,英鎊已彈升6%。

IHS Markit/CIPS英國10月PMI製造業採購經理人指數升至56.3,高於9月份的56,甚至高於長期平均值,代表景氣擴張步調加快。英國製造業在今年最末季初始表現強勁,原因是新業務湧入,帶動業者再度提高生產。國內市場依然穩健,新出口訂單以稍緩的步調成長,跡象顯示英鎊近來升值影響出口訂單。PMI三個月平均值攀抵今年來最高。PMI數據報喜帶動英鎊兌歐元盤中升值約0.4%,報1.1453歐元,為6月中來最高。兌美元升至1英鎊兌1.3352美元,升值0.5%,為兩周來高點。英國央行決策者也可能關注PMI數據中呈現通膨壓力轉強的跡象,原物料漲價幅度為3月來最大,因此製造業者以六個月來最快步伐調漲售價。官方數據另顯示,9月消費者物價通膨率達3%,為五年高點。

中國十九大宣示脫貧,承諾建設繁榮富強新中國

中國大陸的13億人口中,在2012年,仍有近1億的貧困人口,至今已減少到4千多萬。中共於2012十八大首度喊出2020「全面建成小康社會」後,總書記習近平也跟進納入「四個全面」的首要施政目標中,即透過偏遠地區的「扶貧攻堅」,到了2020年,要實現全中國民眾都能脫離貧困標準的目標。在中共十九大再度對外中外媒體宣示,「到2020年,實現現行標準下,農村貧困人口全部脫貧,是必須完成的硬任務」,且堅決反對「數字脫貧」與「虛假脫貧」。「全面建成小康社會一個都不能少,一個都不能掉隊,小康不小康,關鍵看老鄉,關鍵在貧困的老鄉能不能脫貧」。黨的十八大以來,為了打贏「脫貧攻堅」戰,國務院出台一系列重大措施,推動脫貧攻堅。對於相關努力與成效,習近平17次主持召開扶貧會議,25次開展扶貧調研,從2012底到2016年底,全國貧困人口從9899萬人,減少到4335萬人,年均減少1391萬人,農村貧困發生率由10.2%下降至4.5%,已有顯著成就。

中國國家統計局發佈10月PMI採購經理指數PMI為51.6%,比上月回落0.8個百分點,達到今年均值水準,製造業延續擴張的發展態勢。分企業規模看,大型企業PMI為53.1%,比上月回落0.7個百分點,繼續位於擴張區間。中、小型企業PMI為49.8%和49.0%,分別比上月下降1.3和0.4個百分點,位於臨界點以下。從分類指數看,在構成製造業PMI的5個分類指數中,生產指數、新訂單指數高於臨界點,原材料庫存指數、從業人員指數和供應商配送時間指數低於臨界點。生產指數為53.4%,比上月回落1.3個百分點,仍在臨界點之上,表明製造業生產繼續保持增長,增速有所放緩。新訂單指數為52.9%,比上月回落1.9個百分點,位於臨界點之上,表明製造業市場需求增幅有所收窄。原材料庫存指數為48.6%,比上月下降0.3個百分點,低於臨界點,表明製造業主要原材料庫存量繼續減少。從業人員指數為49.0%,與上月持平,低於臨界點,表明製造業企業用工量減少。供應商配送時間指數為48.7%,比上月下降0.6個百分點,繼續位於臨界點以下,表明製造業原材料供應商交貨時間有所放慢。

近期全球農產品期貨價格已漸反映實際需求

CBOT三大農產品期貨11月2日全面上漲,主要受到出口需求的支撐。12月玉米期貨收盤上漲0.7%成為每英斗3.5050美元,12月小麥上漲1.9%成為每英斗4.26美元,1月黃豆上漲0.8%成為每英斗9.9925美元。美國農業部2日公告,私人出口商報告對墨西哥銷售1,356,360公噸的玉米。美國農業部要求超過10萬噸的出口銷售需當日提報。ICE Futures U.S. 12月棉花期貨11月2日上漲1.3%成為每磅69.08美分,3月粗糖期貨下跌2.6%成為每磅14.23美分。

美國農業部11月2日公佈10月20日至10月26日的一週出口銷售數據顯示,自6月起的2017/18年度小麥一週出口淨銷量為347,800公噸,較前週以及過去四週均值分別減少4%與15%;其中對韓國銷售100,200公噸。小麥一週出口量從前週的119,700公噸大增至378,000公噸,較過去四週均值增加2%;對台灣、韓國以及伊拉克分別出口52,300公噸、50,700公噸與49,500公噸。2016/17年度,美國小麥出口年增36%至26,512,800公噸。9月起的2017/18年度玉米一週出口淨銷量為811,400公噸,較前週以及過去四週均值分別減少37%與33%,其中對日本銷售222,700公噸。玉米當週出口量(裝船)由前週的604,400公噸略減至598,300公噸,其中221,400公噸運往墨西哥。2016/17年度,美國玉米出口量年增19%至55,394,769公噸。自9月起的2017/18年度黃豆一週出口淨銷量為1,967,000公噸,較前週減少19%,較過去四週均值增加26%,其中對中國大陸銷售1,531,400公噸,佔78%比重。黃豆當週出口量為2,687,900公噸,其中2,108,300公噸運往中國大陸。2016/17年度,美國黃豆出口量年增14%至58,117,700公噸。2017/18年度迄今,美國對大陸黃豆銷售總量為1,596.9萬噸,較去年同期的1,943.6萬噸減少17.8%。其中,美國對大陸黃豆出口裝船量累計為850.6萬噸,比上上年同期的1,012.4萬噸減少17.8%。美國已經對大陸售出但尚未裝船的黃豆數量為746.3萬噸,去年同期為931.2萬噸。

IGC最新報告表示,2018年全球小麥種植面積預估將小幅增加,主要受到小麥價格上漲的激勵,最大產區歐盟的小麥種植面積則基本維持不變。小麥價格今年以來上漲10%,但第三季價格則是下跌近15%,呈現較為波動的走勢。雖然指標小麥價格今年來上漲,但由於匯率波動的影響,很多地區的小麥價格仍未能夠對農民造成足夠的吸引力,這導致全球的小麥種植面積將只會有小幅的增加。

根據IGC的預估,2018年全球小麥種植面積預估將略高於2.2億公頃。美國今年的小麥種植面積降至1919年以來新低的4,570萬英畝,但2018年的種植面積預估也同樣只是些微增加。今年以來小麥價格在農產品當中的表現仍最為強勢,玉米今年來僅上漲0.9%,黃豆則是下跌3.6%。IGC最新月報將2017/18年度全球穀物產量預估上調2,000萬噸至20.69億噸,此將創下史上次高,僅次於上年度創新高的21.33億噸;其中玉米產量預估上調1,200萬噸至10.29億噸,小麥產量預估上調600萬噸至7.48億噸,黃豆產量預估也上調100萬噸至3.48億噸。報告表示,玉米產量預估上調主要因為美國與阿根廷產量預估上修的影響,小麥產量預估上調則主因俄羅斯生產前景更佳的影響。美國農業部9月29日公佈的季度庫存報告顯示,

美國原油存量持續下降,原油價格仍盤堅震盪向上

NYMEX 12月原油期貨11月2日上漲0.24美元或0.4%成為每桶54.54美元,因產油國的減產行動令市場的供應收緊以及庫存下降,且美國汽油需求創新高的激勵; ICE Futures Europe近月布蘭特原油上漲0.13美元或0.2%成為每桶60.62美元。EIA公佈的數據顯示,截至10月27日,美國商業原油庫存較前週減少240萬桶至4.549億桶。NYMEX原油期貨交割地點、北美最大原油轉運中心庫欣原油庫存較前週增加9萬桶至6,384萬桶。另一方面,最新的月度數據顯示,美國8月的汽油需求創下紀錄新高達到977萬桶/日。截至10月27日當週,美國煉油廠日均原油加工量較前週減少1萬桶1,600萬桶。煉油廠產能利用率由前週87.8%增至88.1%。汽油日均產量由前週990萬桶增至1,020萬桶,蒸餾油日均產量由前週480萬桶增至500萬桶。原油日均進口量較前週減少55.2萬桶至760萬桶,過去4週的原油日均進口量為770萬桶,較去年同期持平。汽油日均進口量為54萬桶,蒸餾油日均進口量為13.7萬桶。作為需求的指標,美國過去4週日均油品供應量為1,950萬桶,較去年同期減少3.4%;其中,汽油日均供應量年增2.8%至930萬桶,蒸餾油日均供應量年減9.3%至370萬桶,航空煤油日均供應量年增4.0%至162.8萬桶。上週汽油日均需求由前週的913.6萬桶增至931.4萬桶,8月25日當週曾創新高達984.6萬桶。

截至10月27日當週,美國原油日均產量由前週的950.7萬桶增至955.3萬桶,已經相當接近2015年創新高的961萬桶水平。美國上週原油日均出口量由前週的192.4萬桶增至213.3萬桶,再度創下新高。原油淨進口量由前週的日均619.9萬桶降至543.8萬桶,油品淨出口量為日均348.7萬桶,合計原油與油品的石油淨進口量由前週的215.6萬桶/日降至195.1萬桶/日,再度創下新低。自2012年以來,美國已經是油品的淨出口國。

EIA報告表示,2017上半年,美國原油日均出口量較去年同期增加了30萬桶,達到創新高的90萬桶。美國原油出口地區也從去年同期的17個國家增加至26個國家。加拿大仍然位居美國原油出口的最大市場,上半年平均出口量達24.8萬桶/日;中國大陸則躍居美國原油出口的第二大市場,上半年平均出口量達16.3萬桶/日,相比去年同期的平均出口量僅有9,000桶/日。

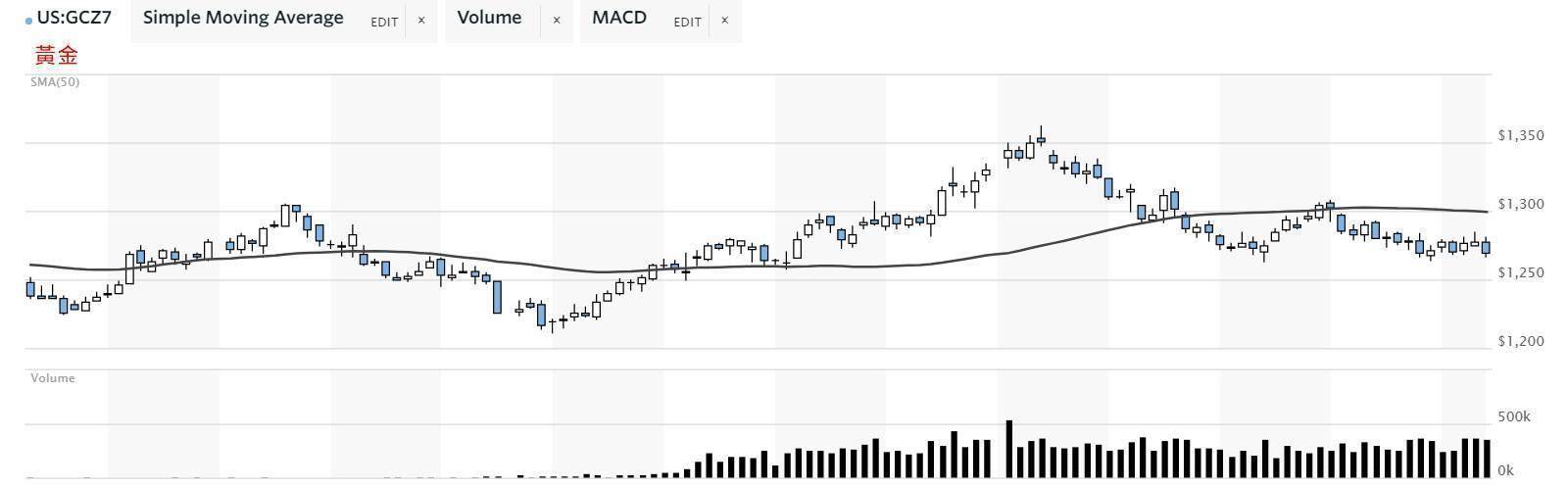

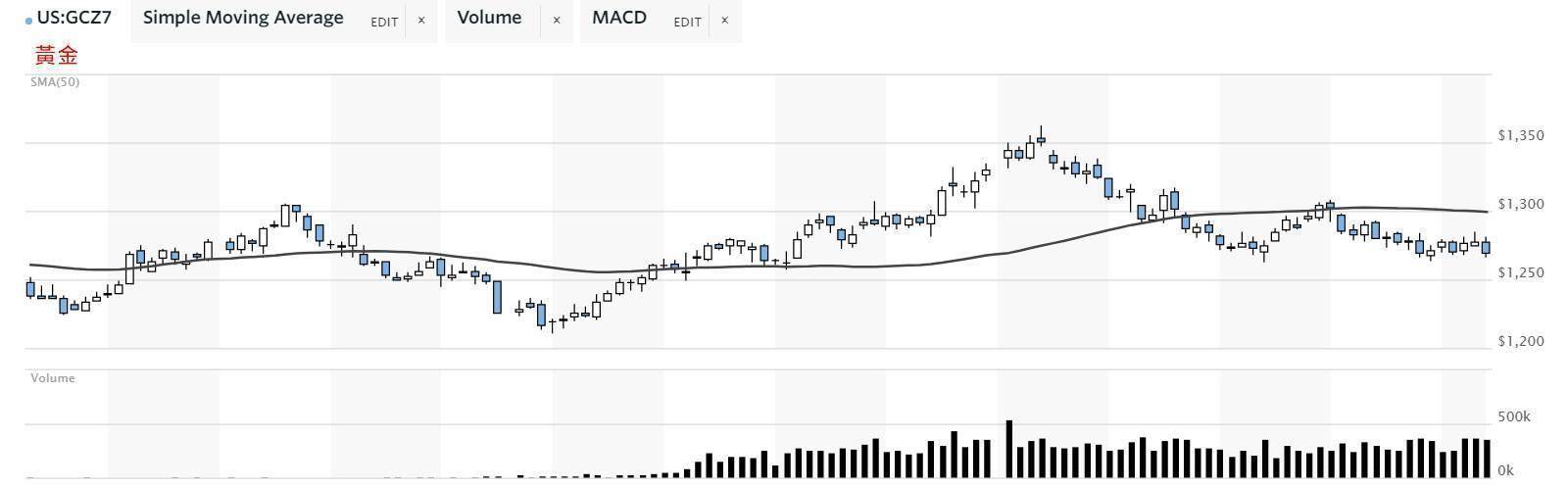

黃金避險買盤仍不輟,下半年金價仍有機會反彈向上

由於美國的宏觀財政政策和地緣政治不穩定性等因素,有利黃金避險買盤增溫,黃金ETF投資者傾向於持有黃金而不是獲利了結,金市的市場情緒謹慎樂觀。黃金在當前的價格區間為一好的避險資產,尤其是大多數風險資產有泡沫傾向以及VIX波動率極低的情況預期將難以持續。

COME 12月黃金期貨11月2日收盤上漲0.8美元或0.1%成為每盎司1,278.1美元,全球最大黃金ETF SPDR Gold Shares 2日黃金持有量減少3.54公噸至846.042公噸。中國黃金協會公佈,2017年前三季,大陸國內生產黃金313.089噸,與去年同期相比減少34.709噸或10%;其中,黃金礦產金271.837噸,有色副產金41.251噸。另有國外進口原料產金61.893噸,較去年同期增長48%。全國累計生產黃金374.981噸,較去年同期減少3.76%。2017年前三季,大陸黃金實際消費量815.89噸,與去年同期相比增長15.5%。其中:金飾消費年增7.4%至503.87噸,金條消費年增44.5%至222.07噸,金幣消費年減7.8%至17.00噸,工業及其他消費年增11.7%至72.95噸。澳洲Perth Mint公佈數據顯示,2017年10月,其金條金幣的銷量較前月創8個月新高的46,415盎司減少4%至44,618盎司,與去年同期相比,黃金銷量年減44%, 美國鑄幣局United States Mint的數據則顯示,2017年10月,鷹揚金幣的銷售量較前月的11,500盎司增加35%至15,500盎司,但遠低於去年同期的116,000盎司。1-10月,美國鷹揚金幣的銷售量較去年同期的808,500盎司減少69%至247,500盎司。LBMA的數據顯示,10月份平均金價為每盎司1,280美元,較去年同期的1,028美元上漲超過250美元或約25%

因美國經濟數據優於預期,黃金期貨投機淨多單的減少並不令人驚訝,包括美元上漲、美國實際利率走高、北韓軍事威脅淡化,或投資者在FOMC會議前調整持倉等等,都是造成黃金期貨投機淨多單回落的主因。不過,這應該只是技術性調整,並不意味著市場情緒開始轉向消極,目前淨多頭持倉僅為其歷史高點的54%,因此,投機者下半年或將再次進場。同時,由於宏觀環境、地緣政治等因素有利黃金買盤,ETF投資者將繼續看好黃金,黃金未來上漲可能性仍高。未來美國總統川普發佈的限制移民行政令,提醒人們美國總統的一些政策可能對市場不利。地緣政治風險因素正支持黃金市場,黃金未來方向將取決於美元,美國貨幣政策和長期利率的變化。

(撰稿人: CSIA/ CFP/淡江大學財金所博士 李全順)

美國總統川普即將推出美國史上最大稅改計畫,再度吸引全球目光,也為選舉政見之實現,將往前再邁進一步。道瓊指數在10月下旬再度創下23485點歷史新高,若美國經濟基本面跟不上,資本市場避險需求將油然而生,美股近期震盪頻率漸高也是意料中的事。 “川普通膨”形成為市場的寵兒,市場認為美國國內基礎建設可以提升GDP增長的空間,同時美國通貨膨脹壓力將再現,在此邏輯成立之下,美股一升向上推升,美債則被拋售。此邏輯在短期是成立的,中期恐有漏洞。如果川普當局大興基礎建設,美國未來的財政狀況惡化,長期利率必然上升,為此可能帶來美國經濟的新變數,股匯市必定承壓。

IHS Markit公布美國10月PMI初值,由9月終值的53.1大升到54.6,反映美國製造業景氣穩定成長。指數在50臨界點以上即顯示製造業活動擴張。美國製造業景氣才剛踏進第4季即呈現明顯成長,為年底的工廠生產上升以支持經濟穩固成長帶來一個好兆頭。尤其製造業增聘人手即顯示製造業對前景感到樂觀。ADP公布10月民間就業人數大增23.5萬人,高於市場預估的增加19萬人,營建業又恢復增聘人手,顯示災後重建已全面展開,美國經濟持續成長和颶風後重建讓民間企業增加人力需求。其中,大企業增聘9萬人,中型企業增聘6.6萬人,小企業增聘7.9萬人。10月就業報告非農業就業人數從9月的減少3.3萬人轉為增加31.5萬人。商務部公布9月營建支出年率,經季調後月增0.3%至1.22兆美元,優於市場預期的月跌0.1%。主要是政府的公共項目支出月增2.6%所帶動,完全抵銷民間部門支出月跌0.4%的影響。

歐元區經濟復甦增溫,寬鬆貨政漸漸收手

近期ECB歐洲央行將漸縮寬鬆貨幣政策,新一輪的購債計畫延長至明年九月底,但在今年十二月以後將月購買規模從六百億歐元降至三百億歐元。歐洲央行新一輪的舉措反映兩大意義:一是歐洲央行承諾維持購債計畫,凸顯出歐洲央行的謹慎態度,歐元區仍需要充足的寬鬆刺激措施,只要歐元區通膨率依然疲軟,未來仍需謹慎行事。二是歐央期許未來歐元區經濟對於歐央相關政策的倚重程度,亦可望逐步降低,希望寬鬆貨幣政策在退場的過程中,影響到歐洲經濟復甦。受惠歐洲央行繼續維持寬鬆政策,帶動歐美主要股市上漲,反映出歐央新一輪購債計畫,符合先市場的預期;歐元區經濟成長和失業率下滑是影響歐央縮減購債規模的關鍵因素。展望後市,歐洲央行將明、後年通膨預測下修至1.2%-1.5%,通膨展望溫和。全球經濟復甦強勁,市場預估歐元區今、明兩年經濟成長率2.1%、1.8%,民間投資持續增長。利率方面,歐洲銀行放款恢復正常且經濟復甦大環境下,歐洲央行明年或許有機會縮減負利率幅度,但預估速度將較美國慢。

IHS Markit公布歐元區10月PMI製造業採購經理人指數升至53.5,為33個月來最強,高於9月的52.6與9月底時初估的53.3,指數高於50意味景氣擴張。各項次指標中,生產次指標從53.8攀至54.6,為2014年4月來最高,新訂單次指標也以兩年半來最快速度成長。產出價格次指標從49.9升至50.8,攀至16個月來新高,自去年8月以來首度突破50大關。歐元區製造業景氣在今年最後一季迎來好的開始,PMI數據顯示成長基礎普遍增速,由於跡象顯示歐元區通膨將開始朝歐洲央行設定的目標邁進,企業也自去年8月來首度調漲物價,將商品價格攀升的成本移轉到消費者身上。

安倍解散國會提前改選,自民黨拚經濟政策選民買單大勝

日本首相安倍晉三領導的自民黨與公明黨組成的執政聯盟,在10月22日的眾議院改選中大勝,取得465個席次中的313席。安倍晉三宣布,11月1日第四屆內閣啟動後,黨內四大要職全部留任,閣僚也將繼續任職。安倍呼籲要團結:「不辜負國民的託付,一項一項切實兌現選舉承諾十分重要。」安倍提出三支箭經濟政策,以貨幣、財政及行政寬綁,帶動日本從2012年12月起進入景氣擴張期,到今年9月為止,已成就了日本戰後第二長的經濟繁榮期。五年來,安倍主導下的國會選舉也因而戰無不勝,在野的民主黨就算改名為民進黨,仍拿不出具有說服力的經濟政策,以致在此次改選慘敗,證明日本民眾對於拚經濟的殷切。選舉結果出來之後,外資對日本股市充滿信心,大舉買進金融與鋼鐵等景氣敏感股票,日經指數近期收在22,532點,創下21年來的新高。

BOJ總裁黑田東彥認為2017年全球經濟將溫和復甦,日本也將擺脫通縮烏雲迎向復甦。日本也將追隨美國腳步,將由寬鬆財政政策或其他措施刺激景氣。7月初日本首相安倍晉三率領的自民黨在東京都議員選舉大敗,重創執政黨執政威信,安倍表示必須真切地接受民眾對自民黨執政5年的批判,但執政片刻都不容停滯,日本內外問題堆積如山,應該更加認真,一邊反省應該反省的地方,謙虛謹慎,但應該做的事,還是必須要做,未來全力以赴回到當初贏得政權的初心。

Nikkei/Markit公告日本10月PMI製造業採購經理人指數,由9月份的52.9微跌至52.8,仍優於市場預期的52.5,數據反映產業適度擴張,商業環境自2016年9月起持續改善。期內產出及新訂單持續增長,新接業務成長穩定,惟步伐較9月份稍緩。而海外需求增加,企業亦要加強生產以滿足相關需求,調查顯示企業產出已連續15個月增加。而受原材料價格帶動,投入價格升幅加快至六個月高位。期內新工作量為產能帶來壓力,積壓工作量增幅是自2月以來最快,企業需要增聘人手應付,職位增長速度回升。總體而言,受訪企業對未來產出預期維持樂觀態度,惟正面程度是2016年11月以來最弱。

儘管日本近期PMI指數增速保持在適當水平,報告顯示訂單顧客普遍持觀望態度,而且最近原材料生產擴張,都加劇庫存過剩狀況。但部分專家對日本出口依舊保持樂觀態度,認為隨著海外經濟恢復,日本出口將持續增長。不過由於增速減緩,一些經濟學家表示減少對日本經濟增長的樂觀預期。2017年下半年日本經濟的下行風險,端視美國是否轉向保護主義。若美國川普政府在貿易方面對中國採取強硬立場,將嚴重衝擊亞洲供應鏈與日本經濟。連帶受害的還有日本的財政信譽,因為政府將被迫擴大支出,並且推遲預計2019年稍後實施的調漲銷售稅,促進長期成長所需的結構性改革也將寸步難行。雖然日本BOJ仍有寬鬆空間,但因全球市場波動加劇,日圓走高將沖淡貨幣刺激效果。

為使英國經濟持續增溫,英國央行撒手突升息

英國央行11月2日突然決議調高基準利率一碼至 0.5%,為自 2007 年 7 月以來首度升息,符合市場預期。英國央行貨幣政策委員會 (MPC) 投票以 7 比 2 決議升息。理由是英國國內通貨膨脹已達 3%,經濟成長已有減緩趨勢,因而採取了升息行動。英國央行聲明,英國經濟展望依舊具有重大風險,包括家庭,企業與金融市場對有關退出歐盟過程發展的反應,英國央行決議維持購買資產計畫不變,包括公債 4350 億英鎊,公司債 100 億英鎊。隨著英國2019年硬脫歐的風險日漸切實,目前多數預測機構都預計2017年英國經濟將出現顯著疲弱放緩。英國歷經生活水平相繼兩個相對較好的年後,嗣後也可能下降,原因之一就是GDP成長放緩,這將意味著英國就業市場也將成長放緩,甚至可能出現明顯下滑。此外,英鎊疲軟、通膨加劇將使實際工資縮水。英國2017年下半年實際收入成長將在零上下,可能為負。高通膨還將加劇福利金名義價值的凍結。儘管英國決定脫歐,引發國人擔憂,但英國央行對英國未來經濟成長充滿信心,渠等認為今後三年,英國央行預測今後三年,英國經濟都將持續成長,2017年成長2%,2018年成長1.6%,2019年成長1.7%,這項預測高出2016年11月的預測。英鎊在2016年6月出現驟貶後,也帶動了英國企業新接訂單大幅好轉,尤其是來自美國、歐洲、亞洲、中東的新訂單都出現了顯著回溫。英國製造業則因英脫引發英鎊貶值,英國國會提前改選,執政黨席次尷尬沒過半,導致廠商成本增速在2017年第一季達到最快,製造業成長腳步因此受抑制,但近期脫歐已漸明朗,英鎊已彈升6%。

IHS Markit/CIPS英國10月PMI製造業採購經理人指數升至56.3,高於9月份的56,甚至高於長期平均值,代表景氣擴張步調加快。英國製造業在今年最末季初始表現強勁,原因是新業務湧入,帶動業者再度提高生產。國內市場依然穩健,新出口訂單以稍緩的步調成長,跡象顯示英鎊近來升值影響出口訂單。PMI三個月平均值攀抵今年來最高。PMI數據報喜帶動英鎊兌歐元盤中升值約0.4%,報1.1453歐元,為6月中來最高。兌美元升至1英鎊兌1.3352美元,升值0.5%,為兩周來高點。英國央行決策者也可能關注PMI數據中呈現通膨壓力轉強的跡象,原物料漲價幅度為3月來最大,因此製造業者以六個月來最快步伐調漲售價。官方數據另顯示,9月消費者物價通膨率達3%,為五年高點。

中國十九大宣示脫貧,承諾建設繁榮富強新中國

中國大陸的13億人口中,在2012年,仍有近1億的貧困人口,至今已減少到4千多萬。中共於2012十八大首度喊出2020「全面建成小康社會」後,總書記習近平也跟進納入「四個全面」的首要施政目標中,即透過偏遠地區的「扶貧攻堅」,到了2020年,要實現全中國民眾都能脫離貧困標準的目標。在中共十九大再度對外中外媒體宣示,「到2020年,實現現行標準下,農村貧困人口全部脫貧,是必須完成的硬任務」,且堅決反對「數字脫貧」與「虛假脫貧」。「全面建成小康社會一個都不能少,一個都不能掉隊,小康不小康,關鍵看老鄉,關鍵在貧困的老鄉能不能脫貧」。黨的十八大以來,為了打贏「脫貧攻堅」戰,國務院出台一系列重大措施,推動脫貧攻堅。對於相關努力與成效,習近平17次主持召開扶貧會議,25次開展扶貧調研,從2012底到2016年底,全國貧困人口從9899萬人,減少到4335萬人,年均減少1391萬人,農村貧困發生率由10.2%下降至4.5%,已有顯著成就。

中國國家統計局發佈10月PMI採購經理指數PMI為51.6%,比上月回落0.8個百分點,達到今年均值水準,製造業延續擴張的發展態勢。分企業規模看,大型企業PMI為53.1%,比上月回落0.7個百分點,繼續位於擴張區間。中、小型企業PMI為49.8%和49.0%,分別比上月下降1.3和0.4個百分點,位於臨界點以下。從分類指數看,在構成製造業PMI的5個分類指數中,生產指數、新訂單指數高於臨界點,原材料庫存指數、從業人員指數和供應商配送時間指數低於臨界點。生產指數為53.4%,比上月回落1.3個百分點,仍在臨界點之上,表明製造業生產繼續保持增長,增速有所放緩。新訂單指數為52.9%,比上月回落1.9個百分點,位於臨界點之上,表明製造業市場需求增幅有所收窄。原材料庫存指數為48.6%,比上月下降0.3個百分點,低於臨界點,表明製造業主要原材料庫存量繼續減少。從業人員指數為49.0%,與上月持平,低於臨界點,表明製造業企業用工量減少。供應商配送時間指數為48.7%,比上月下降0.6個百分點,繼續位於臨界點以下,表明製造業原材料供應商交貨時間有所放慢。

近期全球農產品期貨價格已漸反映實際需求

CBOT三大農產品期貨11月2日全面上漲,主要受到出口需求的支撐。12月玉米期貨收盤上漲0.7%成為每英斗3.5050美元,12月小麥上漲1.9%成為每英斗4.26美元,1月黃豆上漲0.8%成為每英斗9.9925美元。美國農業部2日公告,私人出口商報告對墨西哥銷售1,356,360公噸的玉米。美國農業部要求超過10萬噸的出口銷售需當日提報。ICE Futures U.S. 12月棉花期貨11月2日上漲1.3%成為每磅69.08美分,3月粗糖期貨下跌2.6%成為每磅14.23美分。

美國農業部11月2日公佈10月20日至10月26日的一週出口銷售數據顯示,自6月起的2017/18年度小麥一週出口淨銷量為347,800公噸,較前週以及過去四週均值分別減少4%與15%;其中對韓國銷售100,200公噸。小麥一週出口量從前週的119,700公噸大增至378,000公噸,較過去四週均值增加2%;對台灣、韓國以及伊拉克分別出口52,300公噸、50,700公噸與49,500公噸。2016/17年度,美國小麥出口年增36%至26,512,800公噸。9月起的2017/18年度玉米一週出口淨銷量為811,400公噸,較前週以及過去四週均值分別減少37%與33%,其中對日本銷售222,700公噸。玉米當週出口量(裝船)由前週的604,400公噸略減至598,300公噸,其中221,400公噸運往墨西哥。2016/17年度,美國玉米出口量年增19%至55,394,769公噸。自9月起的2017/18年度黃豆一週出口淨銷量為1,967,000公噸,較前週減少19%,較過去四週均值增加26%,其中對中國大陸銷售1,531,400公噸,佔78%比重。黃豆當週出口量為2,687,900公噸,其中2,108,300公噸運往中國大陸。2016/17年度,美國黃豆出口量年增14%至58,117,700公噸。2017/18年度迄今,美國對大陸黃豆銷售總量為1,596.9萬噸,較去年同期的1,943.6萬噸減少17.8%。其中,美國對大陸黃豆出口裝船量累計為850.6萬噸,比上上年同期的1,012.4萬噸減少17.8%。美國已經對大陸售出但尚未裝船的黃豆數量為746.3萬噸,去年同期為931.2萬噸。

IGC最新報告表示,2018年全球小麥種植面積預估將小幅增加,主要受到小麥價格上漲的激勵,最大產區歐盟的小麥種植面積則基本維持不變。小麥價格今年以來上漲10%,但第三季價格則是下跌近15%,呈現較為波動的走勢。雖然指標小麥價格今年來上漲,但由於匯率波動的影響,很多地區的小麥價格仍未能夠對農民造成足夠的吸引力,這導致全球的小麥種植面積將只會有小幅的增加。

根據IGC的預估,2018年全球小麥種植面積預估將略高於2.2億公頃。美國今年的小麥種植面積降至1919年以來新低的4,570萬英畝,但2018年的種植面積預估也同樣只是些微增加。今年以來小麥價格在農產品當中的表現仍最為強勢,玉米今年來僅上漲0.9%,黃豆則是下跌3.6%。IGC最新月報將2017/18年度全球穀物產量預估上調2,000萬噸至20.69億噸,此將創下史上次高,僅次於上年度創新高的21.33億噸;其中玉米產量預估上調1,200萬噸至10.29億噸,小麥產量預估上調600萬噸至7.48億噸,黃豆產量預估也上調100萬噸至3.48億噸。報告表示,玉米產量預估上調主要因為美國與阿根廷產量預估上修的影響,小麥產量預估上調則主因俄羅斯生產前景更佳的影響。美國農業部9月29日公佈的季度庫存報告顯示,

美國原油存量持續下降,原油價格仍盤堅震盪向上

NYMEX 12月原油期貨11月2日上漲0.24美元或0.4%成為每桶54.54美元,因產油國的減產行動令市場的供應收緊以及庫存下降,且美國汽油需求創新高的激勵; ICE Futures Europe近月布蘭特原油上漲0.13美元或0.2%成為每桶60.62美元。EIA公佈的數據顯示,截至10月27日,美國商業原油庫存較前週減少240萬桶至4.549億桶。NYMEX原油期貨交割地點、北美最大原油轉運中心庫欣原油庫存較前週增加9萬桶至6,384萬桶。另一方面,最新的月度數據顯示,美國8月的汽油需求創下紀錄新高達到977萬桶/日。截至10月27日當週,美國煉油廠日均原油加工量較前週減少1萬桶1,600萬桶。煉油廠產能利用率由前週87.8%增至88.1%。汽油日均產量由前週990萬桶增至1,020萬桶,蒸餾油日均產量由前週480萬桶增至500萬桶。原油日均進口量較前週減少55.2萬桶至760萬桶,過去4週的原油日均進口量為770萬桶,較去年同期持平。汽油日均進口量為54萬桶,蒸餾油日均進口量為13.7萬桶。作為需求的指標,美國過去4週日均油品供應量為1,950萬桶,較去年同期減少3.4%;其中,汽油日均供應量年增2.8%至930萬桶,蒸餾油日均供應量年減9.3%至370萬桶,航空煤油日均供應量年增4.0%至162.8萬桶。上週汽油日均需求由前週的913.6萬桶增至931.4萬桶,8月25日當週曾創新高達984.6萬桶。

截至10月27日當週,美國原油日均產量由前週的950.7萬桶增至955.3萬桶,已經相當接近2015年創新高的961萬桶水平。美國上週原油日均出口量由前週的192.4萬桶增至213.3萬桶,再度創下新高。原油淨進口量由前週的日均619.9萬桶降至543.8萬桶,油品淨出口量為日均348.7萬桶,合計原油與油品的石油淨進口量由前週的215.6萬桶/日降至195.1萬桶/日,再度創下新低。自2012年以來,美國已經是油品的淨出口國。

EIA報告表示,2017上半年,美國原油日均出口量較去年同期增加了30萬桶,達到創新高的90萬桶。美國原油出口地區也從去年同期的17個國家增加至26個國家。加拿大仍然位居美國原油出口的最大市場,上半年平均出口量達24.8萬桶/日;中國大陸則躍居美國原油出口的第二大市場,上半年平均出口量達16.3萬桶/日,相比去年同期的平均出口量僅有9,000桶/日。

黃金避險買盤仍不輟,下半年金價仍有機會反彈向上

由於美國的宏觀財政政策和地緣政治不穩定性等因素,有利黃金避險買盤增溫,黃金ETF投資者傾向於持有黃金而不是獲利了結,金市的市場情緒謹慎樂觀。黃金在當前的價格區間為一好的避險資產,尤其是大多數風險資產有泡沫傾向以及VIX波動率極低的情況預期將難以持續。

COME 12月黃金期貨11月2日收盤上漲0.8美元或0.1%成為每盎司1,278.1美元,全球最大黃金ETF SPDR Gold Shares 2日黃金持有量減少3.54公噸至846.042公噸。中國黃金協會公佈,2017年前三季,大陸國內生產黃金313.089噸,與去年同期相比減少34.709噸或10%;其中,黃金礦產金271.837噸,有色副產金41.251噸。另有國外進口原料產金61.893噸,較去年同期增長48%。全國累計生產黃金374.981噸,較去年同期減少3.76%。2017年前三季,大陸黃金實際消費量815.89噸,與去年同期相比增長15.5%。其中:金飾消費年增7.4%至503.87噸,金條消費年增44.5%至222.07噸,金幣消費年減7.8%至17.00噸,工業及其他消費年增11.7%至72.95噸。澳洲Perth Mint公佈數據顯示,2017年10月,其金條金幣的銷量較前月創8個月新高的46,415盎司減少4%至44,618盎司,與去年同期相比,黃金銷量年減44%, 美國鑄幣局United States Mint的數據則顯示,2017年10月,鷹揚金幣的銷售量較前月的11,500盎司增加35%至15,500盎司,但遠低於去年同期的116,000盎司。1-10月,美國鷹揚金幣的銷售量較去年同期的808,500盎司減少69%至247,500盎司。LBMA的數據顯示,10月份平均金價為每盎司1,280美元,較去年同期的1,028美元上漲超過250美元或約25%

因美國經濟數據優於預期,黃金期貨投機淨多單的減少並不令人驚訝,包括美元上漲、美國實際利率走高、北韓軍事威脅淡化,或投資者在FOMC會議前調整持倉等等,都是造成黃金期貨投機淨多單回落的主因。不過,這應該只是技術性調整,並不意味著市場情緒開始轉向消極,目前淨多頭持倉僅為其歷史高點的54%,因此,投機者下半年或將再次進場。同時,由於宏觀環境、地緣政治等因素有利黃金買盤,ETF投資者將繼續看好黃金,黃金未來上漲可能性仍高。未來美國總統川普發佈的限制移民行政令,提醒人們美國總統的一些政策可能對市場不利。地緣政治風險因素正支持黃金市場,黃金未來方向將取決於美元,美國貨幣政策和長期利率的變化。

(撰稿人: CSIA/ CFP/淡江大學財金所博士 李全順)